Welche Vor- und Nachteile hat betriebliche Altersvorsorge, kurz BAV nach dem neuen Betriebsrentenstärkungsgesetz (BRSG) und welche Durchführungswege gibt es? Lesen Sie auf unserer Seite Berufsunfähigkeitsversicherung kombiniert mit betrieblicher Altersvorsorge nach, ob der Abschluss einer (ggf. subventionierten) Berufsunfähigkeitsversicherung über den Arbeitgeber eine gute Idee ist.

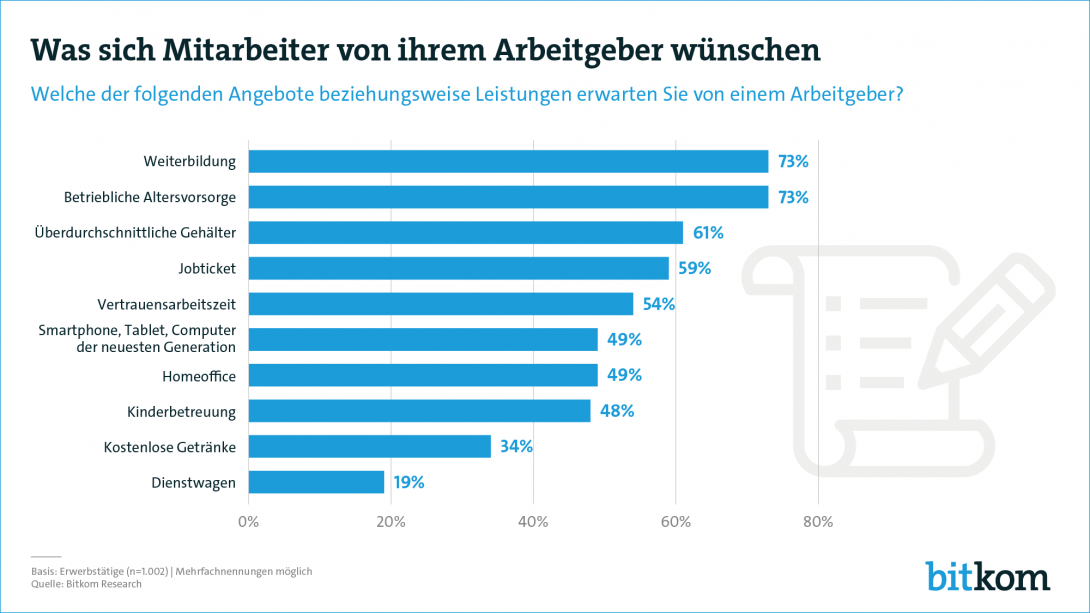

73% der Mitarbeiter wünschen sich betriebliche Altersvorsorge

In einer repräsentativen Befragung des Digitalverbands Bitkom wünschten sich 73% der Berufstätigen vom Arbeitgeber betriebliche Zusatzleistungen zur Altersvorsorge! Dieser Wunsch steht zusammen mit Weiterbildungsmaßnahmen an erster Stelle, noch vor der Höhe des Einkommens.

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenBetriebliche Altersvorsorge – Hintergrund

Jeder Arbeitnehmer hat einen Anspruch darauf, einen Teil seines Lohns oder Gehalts in Beiträge zur betrieblichen Altersversorgung (BAV) umzuwandeln und sich damit eine Zusatzrente aufzubauen.

Jeder Arbeitgeber ist gesetzlich dazu verpflichtet, seinen Arbeitnehmern die Möglichkeiten der betrieblichen Altersversorgung anzubieten.

Die betriebliche Altersvorsorge gehört zusammen mit der Riester-Rente zur sog. „Zusatzvorsorge“ in der 2. Schicht nach dem Alterseinkünftegesetz:

Betriebliche Altersvorsorge – Neuerungen

Am 1. Januar 2018 ist das neue Betriebsrentenstärkungsgesetz (BRSG) in Kraft getreten mit neuen steuerlichen Förderungen und einem verpflichtenden Arbeitgeberzuschuss. Eingeführt wird damit ein „Sozialpartnermodell“ einer Tarifrente ohne Garantien des Arbeitgebers. Ziel der Regelung ist, die Verbreitung der betrieblichen Altersvorsorge zu verbessern, insbesondere für Geringverdiener. Siehe dazu den hier verlinkten Überblick zum BRSG.

Bei ab 2019 abgeschlossenen Entgeltumwandlungsvereinbarungen in den Durchführungswegen nach §3.63 ESTG (Direktversicherung, Pensionskasse oder Pensionsfonds) muss der Arbeitgeber bei ab 2019 abgeschlossenen Entgeltumwandlungsvereinbarungen pauschaliert 15 Prozent des Umwandlungsbetrags in die betriebliche Altersvorsorge des Mitarbeiters einzahlen. Für Altverträge gilt diese Regelung erst ab 2022.

Betriebliche Altersvorsorge – Durchführungswege

Folgende fünf Durchführungswege kommen für die betriebliche Altersvorsorge in Betracht:

Die Auswahl des angebotenen Durchführungswegs obliegt dem Arbeitgeber.

Nicht jede betriebliche Altersvorsorge ist für jeden gleichermaßen gut geeignet. Bei der Entscheidung spielen verschiedene Faktoren eine Rolle. Welches Förderangebot das günstigste ist, hängt u.a. ab von:

Vorteile und Nachteile betriebliche Altersvorsorge

Vorteile

Der unmittelbarste Vorteil betrieblicher Altersvorsorge für Arbeitgeber und Arbeitnehmer liegt auf der Hand: Einzahlungen innerhalb der jeweiligen Höchstgrenzen wandeln Bruttoeinkommen in Altersvorsorge um. Das so „künstlich“ reduzierte Bruttoeinkommen bedeutet:

- Weniger vom Arbeitnehmer zu zahlende Einkommensteuer.

- Weniger von Arbeitnehmer und Arbeitgeber zu zahlende Beiträge zu Sozialversicherung (gesetzliche Rente, Arbeitslosenversicherung, gesetzliche Krankenversicherung und gesetzliche Pflegeversicherung).

Es sparen also beide: Arbeitgeber und Arbeitnehmer!

BAV – weitere Vorteile für den Arbeitgeber

Von dem durch BAV reduzierten Arbeitgeberanteil an Sozialversicherungsbeiträgen profitiert der Arbeitgeber inzwischen nur noch teilweise. Er ist seit 2019 (für Neuverträge) bzw. 2023 (auch für Altverträge) verpflichtet, dem Arbeitnehmer einen Beitragszuschuss von 15% zukommen zu lassen.

Wichtiger ist die Funktion der betrieblichen Altersvorsorge als wirksames Instrument zur Mitarbeiterbindung und Mitarbeitermotivation. Diese wird noch verstärkt durch Fristen der Betriebszugehörigkeit für „unverfallbare“ BAV Leistungen des Arbeitgebers.

BAV – Vorteile für den Arbeitnehmer

Der Arbeitnehmer investiert aus seinem Bruttoeinkommen in betriebliche Altersvorsorge (z.B. 100 EUR pro Monat), sein verfügbares Nettoeinkommen wird aber (bei hohem Steuersatz) nur um knapp die Hälfte reduziert (d.h. rund 50 EUR p.m.).

Das im Rahmen der bAV gebildete und noch nicht fällige Vermögen ist gem. § 4 BetrAVG nicht übertragbar und damit gem. § 851 Abs. 1 ZPO nicht pfändbar.

Die spätere Rente aus betrieblicher Altersvorsorge ist gem. § 850 Abs. 2 ZPO in Höhe des pfändungsfreien Einkommens gem. § 850c ZPO pfändungsicher und insoweit quasi „Hartz IV sicher„. Außerdem wird sie gem. § 82 Abs. 4 SGB XII teilweise von der Anrechnung auf die Grundsicherung freigestellt.

Bündelt der Arbeitgeber die BAV bei einem Anbieter, kommen Arbeitnehmer häufig in den Genuss von um 2-3% rabattierten Gruppenverträgen.

Nachteile

Vor allem für Arbeitnehmer hat betriebliche Altersvorsorge auch einige Nachteile (siehe dazu auch den hier verlinkten Plusminus Beitrag „Betriebliche Altersvorsorge – Minusgeschäft für viele Rentner“):

Privat Krankenversicherte profitieren mehr von betrieblicher Altersvorsorge.

Fazit zu Vorteilen und Nachteilen betrieblicher Altersvorsorge

Eine Entscheidung für betriebliche Altersvorsorge kann durchaus sinnvoll sein, wenn diese den gemeinsam mit einem fachkundigen Berater ermittelten Zielen und Wünschen des Arbeitnehmers für die Altersvorsorge entspricht (siehe Beratung Altersvorsorge). Dieser sollte sich bei Abschluss eines BAV Vertrags auch der hier beschriebenen Nachteile bzw. Einschränkungen bewusst sein, um spätere Überraschungen zu vermeiden.

Eine Möglichkeit, die Mehrbelastung der BAV im Rentenbezug durch Steuern und Krankenversicherungsbeiträge auszugleichen, ist die langfristige Investition der bis zur Rente eingesparten Steuerzahlungen und Sozialversicherungsbeiträge (ganz oder teilweise), z.B. in eine zusätzliche eigene Altersvorsorge des Arbeitnehmers als private Altersvorsorge oder als Basisrente. Weiteres eigenes Sparen ist ohnehin nötig, um im Alter den Lebensstandard einigermaßen zu halten. Dafür reicht auch die rentabelste BAV aufgrund der gedeckelten Beiträge alleine nicht aus! Deshalb gilt auch hier: Das eine (BAV) tun, das andere (zusätzliche arbeitgeberunabhängige private Altersvorsorge) nicht lassen.

Welche Art von betriebliche Altersvorsorge passt zu mir?

Häufig ist eine Direktversicherung ein sinnvoller erster Baustein für eine betriebliche Altersvorsorge. Die Auswahl des konkreten Anbieters und Produkts ist sehr individuell und hängt von Situation, Zielen und Risikoneigung des Kunden ab. Die verschiedenen Formen (klassisch verzinst, fondsgebunden mit und ohne Garantien) in Abhängigkeit von der Risikoneigung werden auf unserer Seite Risikoklassen Altersvorsorge kurz beschrieben.

Die Entscheidung für (oder gegen) betriebliche Altersvorsorge und die Auswahl von Anbieter und Produkt sollte nach einer umfassenden Beratung Altersvorsorge durch einen entsprechend spezialisierten Berater getroffen werden.

Betriebliche Altersvorsorge – Informationen

Zum Thema betriebliche Altersvorsorge / BAV finden Sie weitere Informationen unter folgenden Links:

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenBetriebliche Altersvorsorge – Vergleich Durchführungswege

Die Durchführungswege lassen sich wie folgt grob unterscheiden:

| Rechtsfähige Versorgungseinrichtungen mit Rechtsanspruch | Rechtsfähige Versorgungseinrichtungen ohne Rechtsanspruch | ||

| Versicherungsförmige/externe Durchführungswege | Direktversicherung | Pensionskasse Pensionsfonds | |

| Nicht-versicherungsförmige/interne Durchführungswege | Pensionszusage/Direktzusage | Unterstützungskasse |

Hier eine detailliertere Übersicht der verschiedenen Durchführungswege

| DV | Pensions-kasse | Pensionsfonds (versicherungs-förmig) | U-Kasse (rückgedeckt) | Pensionszusage (rückgedeckt) | |

| Keine beitragspflichtige Mitgliedschaft PSVaG | ✔ | ✔ | – | – | – |

| Mitgliedschaft Protektor | ✔ | ✔ | – | – | – |

| BaFin-Aufsicht | ✔ | ✔ | ✔ | – | – |

| Keine Bilanzwirksamkeit | ✔ | ✔ | ✔ | ✔ | – |

| Geringer Verwaltungsaufwand | ✔ | ✔ | ✔ | ✔ | – |

| Keine Zusatzkosten | ✔ | ✔ | – | – | – |

| Kein Nachfinanzierungsrisiko | ✔ | ✔ | ✔ | ✔ | ✔ |

| Erfüllung des Rechtsanspruchs des AN | ✔ | ✔ | ✔ | – | – |

| Tariflich anerkannter Durchführungsweg | ✔ | ✔ | – | – | – |

| Pflichtzuschuss 15 % | ✔ | ✔ | ✔ | – | – |

| Beiträge/Dotierungen oberhalb von 4 % der BBG d. GRV West steuer- und sozialversicherungsfrei möglich | – | – | – | ✔ | ✔ |

| Beiträge/Dotierungen auch absenkbar | ✔ | ✔ | ✔ | – | ✔ |

| Anwendung auch im zweiten Dienstverhältnis möglich | – | – | – | ✔ | ✔ |

| Portabilität (Rechtsanspruch; steuerliche Flankierung) | ✔ (ja; zu PenKa, PF) | ✔ (ja; zu DV, PF) | ✔ (ja; zu DV, PenKa) | (✔) (nein; zu UKasse, neuem AG/Pensionszusage) | (✔) (nein; zu UKasse, neuem AG/Pensionszusage) |

Betriebliche Altersvorsorge – Fazit

Nutzen Sie unsere Beratung Altersvorsorge bei der Planung und Umsetzung von betrieblicher Altersvorsorge / BAV. Dies gilt sowohl für Arbeitgeber, die Ihren gesetzlichen Verpflichtungen nachkommen möchten als auch für Arbeitnehmer, die von den Fördermöglichkeiten Gebrauch machen wollen.