Berufsunfähigkeit: Wie wichtig ist eine Berufsunfähigkeitsversicherung? Zahlt sie im Ernstfall? Wie hoch ist Ihr Risiko? Mit unabhängiger Beratung Berufsunfähigkeit verhelfen wir Ihnen in vier Schritten zur für Sie passenden Lösung.

Weitere häufig gestellte Fragen zum Thema Berufsunfähigkeit beantworten wir auf unserer Seite Häufige Fragen Berufsunfähigkeit (FAQs).

Berufsunfähigkeit – Absicherung Ihres Einkommens

Die Absicherung Ihrer Arbeitskraft und Ihres Einkommens gegen Berufsunfähigkeit durch eine Berufsunfähigkeitsversicherung ist eine der wichtigsten Versicherungen, denn:

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenDie wichtigste Frage zur Berufsunfähigkeit:

Wie geht es weiter, wenn Sie „morgen“ für viele Jahre (bis zur Rente) berufsunfähig werden und keine Einkünfte mehr haben? Eine Berufsunfähigkeitsversicherung ist eine der wichtigsten Versicherungen! Sind Sie und Ihre Familie ausreichend abgesichert?

BU-Absicherung mit Beratung ist Pflicht!

So auch das Bundesverfassungsgericht: „Angesichts des gegenwärtigen Niveaus gesetzlich vorgesehener Leistungen im Fall der Berufsunfähigkeit sind die meisten Berufstätigen … darauf angewiesen … privat vorzusorgen, um ihren Lebensstandard zu sichern. Die Alternative, Sozialhilfe zu beziehen oder den Stamm des eigenen Vermögens zu verbrauchen, ist diesem Personenkreis nicht zumutbar.“ [BVerfG, 1 BvR 2027/02 vom 23.10.2006, Abs. 39]

Ganz aktuell die Bundesregierung: „Es ist allgemein anerkannt, dass eine Versicherung gegen Berufsunfähigkeit in der Regel sinnvoll ist. Ob eine relevante Versicherungslücke besteht, hängt vom jeweiligen Einzelfall ab. Die Anzahl der Beschwerden bei der Bundesanstalt für Finanzdienstleistungsaufsicht im Zusammenhang mit Berufsunfähigkeitsversicherungen ist gering.“ Und: „Ein Vertrag über eine Berufsunfähigkeitsversicherung ist ein komplexer Vertrag. Es ist sinnvoll, sich vor Vertragsabschluss umfassend beraten zu lassen, auch im Zusammenhang mit der Beantwortung von Gesundheitsfragen; diese Fragen müssen sorgfältig beantwortet werden.“ (Antwort der Bundesregierung auf eine Kleine Anfrage der Grünen, BT Drucksache 18/11371 vom 3.3.2017).

Berufsunfähigkeit – Wahrscheinlichkeit

Jeder 4. Angestellte und jeder 3. Arbeiter scheidet wegen Krankheit oder Unfall vorzeitig aus dem Berufsleben aus. Es trifft nicht nur Ältere: Männer Ø mit 50 und Frauen Ø mit 49 (erste Erwerbsminderungsrente). Siehe dazu ausführlich unsere Seite Berufsunfähigkeitsrisiko.

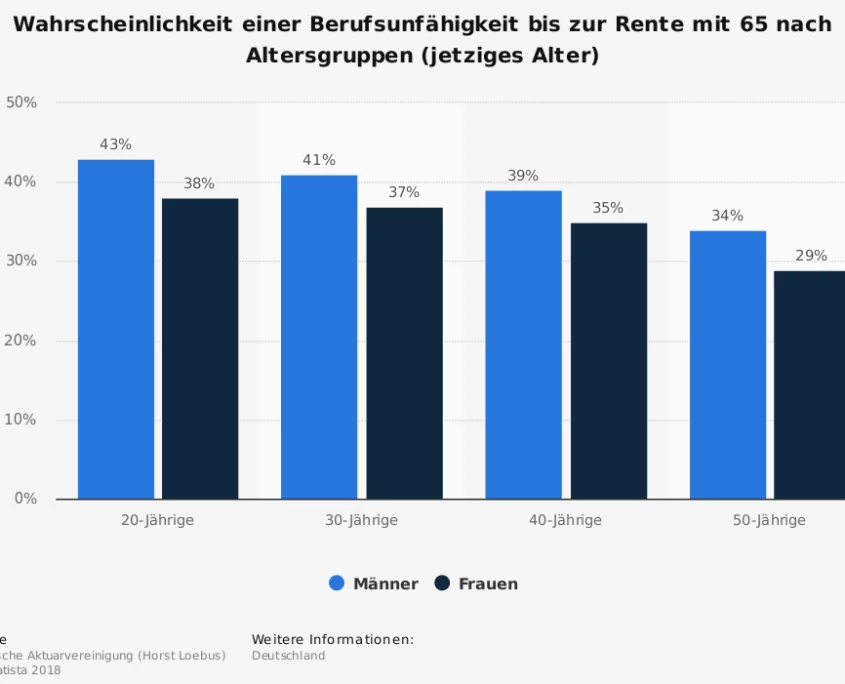

Wahrscheinlichkeit nach Altersgruppen

Wie die nachfolgende Statistik / Grafik zeigt, werden 43% der heute 20-jährigen Männer bis Rentenbeginn mit 65 (heute 67!) einmal berufsunfähig. Ziemlich viele, oder!?

Ihre individuelle BU-Wahrscheinlichkeit

Trifft es nur die anderen oder sind Sie auch selbst gefährdet? Mehr dazu auf Berufsunfähigkeitsrisiko mit einer Checkliste zur Selbstbeantwortung: „Kann ich berufsunfähig werden?“. Hier finden Sie auch konkrete BU Schicksale / Leistungsfälle aus der Versicherungspraxis.

Berufsunfähigkeit – Ihr persönliches Risiko

Ihre Arbeitskraft ist wertvoll! Über 2,1 Mio. € verdient ein heute 30-Jähriger mit 3.000 € netto p.m. und einer Gehaltssteigerung von 2,5% p.a. in 37 Berufsjahren! Wir rechnen Ihnen gerne aus, auf welche Summe Sie bis zur Rente mit 67 verzichten müssten. Oder nutzen Sie unseren Rechner Berufsunfähigkeit um Ihr persönliches Berufsunfähigkeitsrisiko zu ermitteln.

Berufsunfähigkeit – was sagen Verbraucherschützer?

Bund der Versicherten (Deutschlands größte Verbraucherschutzorganisation für Versicherte): „Eine Berufsunfähigkeitsversicherung ist unverzichtbar. Alle Berufstätigen, aber auch Schüler, Auszubildende, Studenten, Hausfrauen und -männer, sollten eine private Berufsunfähigkeitsversicherung abschließen, solange sie noch kerngesund sind. Schon kleinere Leiden oder Vorerkrankungen können später zur Ablehnung eines Antrages führen.“ Hier können Sie das BdV Merkblatt Berufsunfähigkeitsversicherung kostenlos downloaden.

Stiftung Warentest: „Schließen Sie möglichst früh eine gute BU Versicherung ab. Jüngere Leute bekommen oft leichter einen Vertrag als ältere Interessenten. Sie zahlen außerdem weniger. Mit einer Berufsunfähigkeitsversicherung sorgen Sie für eine existenzielle Krise in Ihrem Leben vor und sichern nicht nur sich, sondern auch Angehörige ab, die vielleicht irgendwann von Ihrem Einkommen leben müssen.“

Finanztip: „Deswegen sollte jeder Berufstätige darüber nachdenken, wie er sich gegen den Ausfall der eigenen Arbeitskraft absichert. Der Königsweg ist die Berufsunfähigkeitsversicherung (BU). Sie ist neben der privaten Haftpflichtversicherung eine der wichtigsten Versicherungen überhaupt.“ „Deshalb sollten Sie sich mit der BU-Versicherung befassen, sobald Sie Ihr erstes regelmäßiges Einkommen beziehen.“

Wann brauche ich eine Berufsunfähigkeitsversicherung?

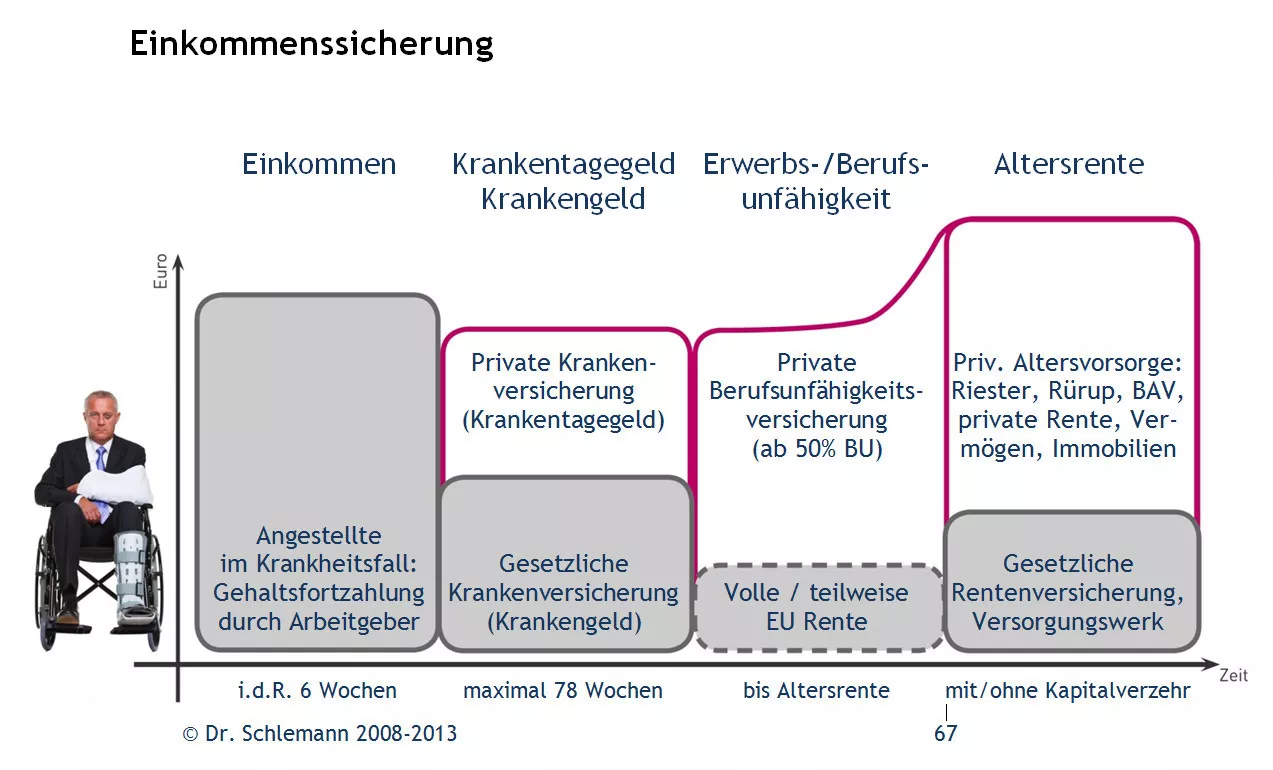

In der nachfolgenden Grafik wird der zeitliche Ablauf beschrieben, wenn Sie für kürzere oder längere Zeit nicht arbeiten können.

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenZahlt eine Versicherung gegen Berufsunfähigkeit im Ernstfall?

Häufig kursieren Vorurteile, dass sich eine Berufsunfähigkeitsversicherung nicht „lohnt“, weil Versicherungen sich im Ernstfall vor Zahlungen drücken würden. Die uns zugänglichen Statistiken sprechen eine andere Sprache:

Laut GDV Statistik (siehe auch „Die 7 Fakten zur Berufsunfähigkeitsversicherung„) wird in 81% der Leistungsfälle eine Berufsunfähigkeitsrente geleistet. Fast immer werden für die Antragsprüfung nur vorhandene Unterlagen wie Atteste herangezogen, nur in knapp 6% der Fälle wurde für die Leistungsprüfung ein neutrales Gutachten beauftragt. Von diesen Gutachten stellten 63% zu Gunsten des Versicherten eine Berufsunfähigkeit fest. Beim Ombudsmann für Versicherungen gingen aus 16,9 Mio. Verträgen ganze 400 Beschwerden ein.

AssCompact berichtet, dass 26 namhafte BU-Versicherer im Durchschnitt 15,9% ihrer Beitragseinnahmen im Leistungsfall wieder an die Versicherten auszahlen.

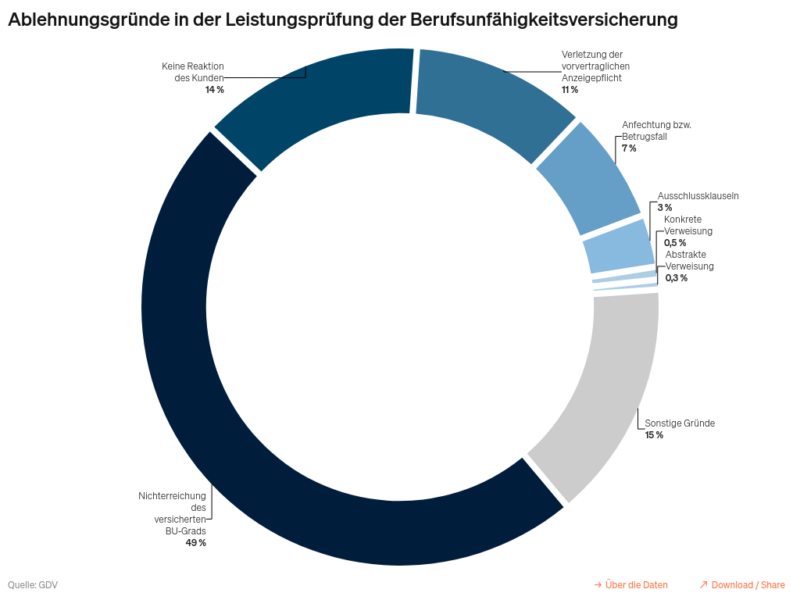

Ablehnungsgründe der Berufsunfähigkeitsversicherung

Hier ein aktueller Überblick (Stand 2021) über die Ablehnungsgründe in der Leistungsprüfung laut GDV Statistik. Fast jeder zweite Antragsteller ist nicht „krank genug“ und kann noch zu mindestens 50 Prozent seinem Beruf nachgehen. 14 Prozent der Antragsteller haben einfach nicht mehr reagiert – ggf. weil es ihnen wieder besser ging. In 11 Prozent der Fälle war eine Verletzung der sog. „vorvertraglichen Anzeigepflicht“ die Ursache der Ablehnung, also gravierend falsche Angaben im Antrag, siehe Folgen von Fehlern bei Gesundheitsfragen von Versicherungen.

Die Ratingagentur Morgen & Morgen untersuchte 2017 die Ablehnungsgründe bei beantragter Leistung und stellte fest, dass in mehr als einem Drittel der BU-Fälle (35,57%) eine Ablehnung aufgrund mangelnder Reaktion des Kunden erfolgte. In einem weiteren Drittel (33,59%) wurde der erforderliche 50%-ige BU-Grad nicht erreicht. Nur in 8,7% der Fälle führte eine Verletzung der vorvertraglichen Anzeigepflicht zur Ablehnung, in 7,53% wurde der Vertrag angefochten, z.B. wegen Betrugs. Andere Gründe wie eine abstrakte (0,46%) oder konkrete (0,85%) Verweisung auf andere Tätigkeiten oder vereinbarte Ausschlussklauseln (2,03%) spielten nur eine untergeordnete Rolle.

Zur Beruhigung: Wenn bei Antragstellung alles richtig gemacht wurde und jemand dann auch wirklich zu 50% berufsunfähig ist, wird meistens auch gezahlt. Der von uns zur Unterstützung im Leistungsfall empfohlene Versicherungsberater kommt auf eine Klagequote bzw. Prozessquote von nur einem von 221 Fällen = 0,45%.

Mehr Informationen zum Thema Berufsunfähigkeit

Fazit: Absicherung gegen Berufsunfähigkeit ist Pflicht!

Sprechen Sie uns gerne wegen eines kostenlosen „BU-Checks“ an – persönlich, telefonisch oder per Webmeeting. Dabei erläutern wir Ihnen gerne auch die zu Ihrer Situation passende BU-Konfiguration.