Die Devise „et hätt noch immer jot jejange“, zu der nicht nur Rheinländer manchmal neigen, ist beim Thema Risikolebensversicherung der falsche Ansatz. Hier einige Infos zur richtigen Absicherung (u.a. Höhe, Laufzeit, Klauseln, Arten, „Überkreuzversicherung“), zur Antragstellung (ggf. nach Risikovoranfrage) sowie aktuelle Daten zu Todesursachen.

Risikolebensversicherung – weshalb?

Eine Risikolebensversicherung schützt Ihre Familie bei Tod vor der finanziellen Katastrophe!

Sie haben eine Familie, Ihr Haus ist noch nicht abbezahlt, die Kinder sollen versorgt sein mit angemessener Ausbildung / Studium? Privater Risikoschutz ist hier dringend notwendig – die Verantwortung für Ihre Familie steht an erster Stelle.

Mit einer Risiko-LV erhalten Sie für relativ geringe Beiträge einen zu Ihrer Situation passenden Todesfallschutz. Kapital für den Erlebensfall wird nicht angespart. Ab dem ersten Beitrag genießen Sie vollen Versicherungsschutz. Die Versicherungssumme ist im Todesfall grundsätzlich zu versteuern. Diese Steuerbelastung kann durch kluge Gestaltung jedoch vermieden werden, siehe Tipp zur steuerlichen Gestaltung am Ende dieses Beitrags.

Eine Risikolebensversicherung sollte hoch genug sein, dass sie Hinterbliebene versorgt, jedoch nicht so hoch, dass sie motiviert sind. 😉

Dr. Berndt Schlemann

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenRisikolebensversicherung: Direkt oder mit Beratung?

Eine RLV ist ein relativ einfaches Produkt – tot ist tot. Da muss es nicht die teuerste Lösung sein. Tarife von Anbietern mit Service über Versicherungsmakler wie z.B. die Allianz Tochter Deutsche Lebensversicherung, Dela oder Baloise sind i.d.R. auch nicht teurer als Direktanbieter wie Cosmos Direkt, spätestens wenn man Leistungen vergleicht und auf Bruttobeitrag und Verteuerungsrisiko achtet.

Manchen unserer Kunden sind Zusatzleistungen wichtig, wie z.B. eine vorgezogene Zahlung bei schweren Erkrankungen. Dann hat man vielleicht noch selbst etwas von dem Geld, kann eine Spezialbehandlung finanzieren oder eine vorletzte Reise unternehmen. Dann steigt der Beitrag etwas.

Ob man eine Risikolebensversicherung mit oder ohne Beratung abschließt muss jeder für sich selbst entscheiden. Das Produkt selbst ist zwar einfacher. Beim Abschluss gibt es aber doch ein paar nicht ganz unwichtige Punkte zu beachten:

- Wie sollte eine RLV konfiguriert sein? Welche Höhe, welche Laufzeit? Ist eine konstante oder eine fallende Versicherungssumme besser? Welchen Sinn hat eine RLV auf verbundene Leben? Wie erfolgt der Inflationsausgleich?

- Ebenso wie bei einer Berufsunfähigkeitsversicherung geht es darum, Gesundheitsfragen zutreffend zu beantworten. Sonst wird bei Tod ggf. nicht gezahlt.

- Man sollte genau darauf achten, wie der Nichtraucherstatus in den Bedingungen geregelt ist. Teilweise muss man hier Veränderungen nachmelden, sonst entfällt der Versicherungsschutz!

- Steuerliche Aspekte sind zu berücksichtigen. Zahlt man die Überkreuzversicherung vom gemeinsamen Konto, platzt ggf. das schöne Steuermodell. Was passiert mit der Überkreuzversicherung bei Scheidung? Siehe dazu ausführlich Überkreuzversicherung bei Risikolebensversicherung spart Steuern.

- usw.

Risikolebensversicherung – Todesursachen

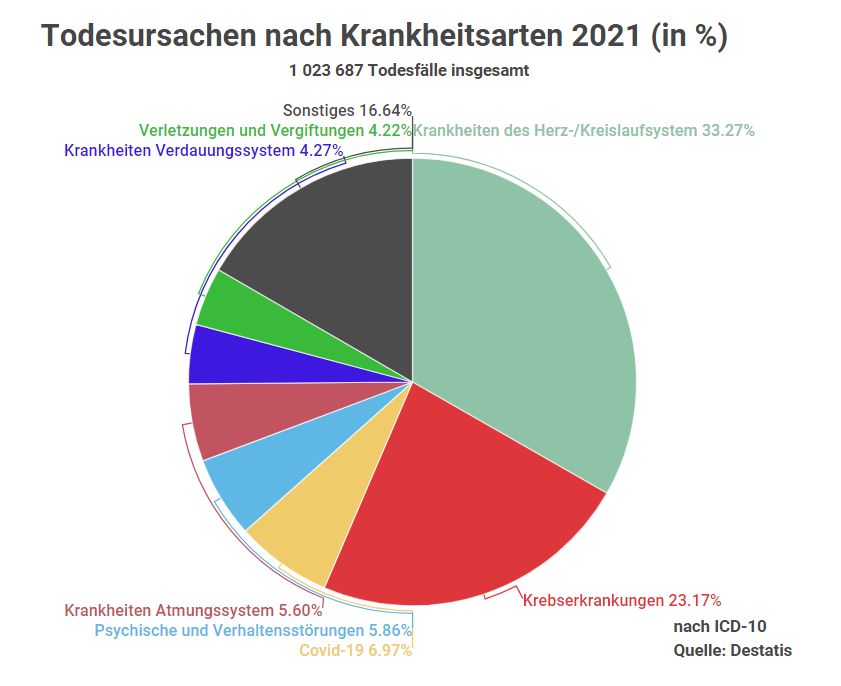

Laut Destatis (siehe auch Destatis – Todesursachen,16.12.2022) waren auch 2021 in Deutschland Herz-/Kreislauferkrankungen die mit Abstand häufigste Todesursache (33,3% – insbesondere sog. ischämische Herzkrankheiten und Herzinfarkt), gefolgt von Krebsleiden (23,2%). Dritthäufigste Todesursache war Covid-19, jeder 14. Todesfall (7,0%) lag einer Covid-19 Erkrankung zugrunde.

Erst weit danach folgen Psychische und Verhaltensstörungen 5,9% (mit stark steigender Tendenz!), Erkrankungen des Atmungssystems (5,6%), und Erkrankungen des Verdauungssystems (4,3%). Verletzungen (z.B. durch Unfälle) und Vergiftungen (vor allem im Haushalt) sind bei 4,2 % aller Verstorbenen die Todesursache. Früher hatten Frauen ein höheres Todesfallrisiko, inzwischen sterben Frauen und Männer fast gleich häufig.

Beratung zur Risikolebensversicherung

Ein wichtiger Hinweis vorab: viele Fragen rund um das Thema Risikolebensversicherung sind hier detailliert beschrieben. Das könnte verführen zu versuchen, eine Risikolebensversicherung im “Do-it-yourself-Verfahren” beim vermeintlich billigsten Anbieter auf eigene Faust zu beantragen. Tun Sie das besser nicht, der Teufel steckt im Detail! Nutzen Sie unsere professionelle Beratung – ohne Mehrkosten für Sie, die Risikolebensversicherung wird dadurch nicht teurer! Einen kostenlosen Beratungstermin (auch bundesweit per Webmeeting) können Sie per Klick auf das Kalendersymbol rechts oder über diesen Link einfach und schnell vereinbaren.

Wenn Sie dennoch lieber selbst aktiv werden wollen, finden Sie hier verlinkt einen Vergleichsrechner Risikolebensversicherung.

Vorbereitung der Beratung zur Risikolebensversicherung

Vor dem Beratungstermin: Es ist für die Beratung sehr hilfreich, wenn Sie den hier verlinkten Interessentenbogen Risikolebensversicherung (Erfassungsbogen + Risikofragebogen) schon einmal genauer vorbereiten. Damit können wir abklären, ob Ihre Krankengeschichte die gewünschte Absicherung ermöglicht und einen Überblick, über Ihre gewünschten Leistungen gewinnen. Details zu den gestellten Gesundheitsfragen haben Sie sonst im Termin vielleicht nicht so spontan präsent.

Für umfangreichere Angaben bitte das hier verlinkte Beiblatt Gesundheitsfragen verwenden (mit Verweis auf die jeweilige Frageziffer) und für weitere Details zu spezielleren Erkrankungen die hier verlinkten medizinischen Zusatzerklärungen. Wenn es ärztliche Befunde, Arztberichte, Atteste, Röntgenbilder, etc. gibt bitte auch beilegen. Bei vielen Diagnosen können wir dank langjähriger Erfahrung schon selbst gut einschätzen, ob bzw. wo und wie Sie versicherbar sind bzw. dies im Vorfeld unseres Termins für Sie recherchieren.

Wer braucht eine Risikolebensversicherung?

Wie hoch sollten Sie sich absichern?

Wie lange soll jeder Ehegatte beim Tod des anderen „über die Runden kommen“ können, d.h. wie lange ggf. nicht oder weniger arbeiten und sich um Kinder kümmern können, ohne dabei Geldsorgen zu haben? Welchen monatlichen Betrag über welche Laufzeit wollen Sie hier ansetzen? Das ergibt dann die Versicherungssumme (vereinfacht ohne Verzinsung). Sind die Kinder noch klein und soll ein monatlicher Bedarf von 3.000 EUR für 10 Jahre abgesichert werden, ergäbe das z.B. eine Versicherungssumme von 360.000 EUR.

Eine marktgängige Faustformel rechnet wie folgt:

Alternativ können Sie mit dem hier verlinkten „Entnahmerechner“ selbst berechnen, welcher Betrag abhängig von Inflationsrate (z.B. 2,5%), Anlagezins (z.B. 3%), Laufzeit (z.B. 25 Jahre) und gewünschter monatlicher Entnahme (z.B. 2.000 EUR) abgesichert werden muss (im Beispiel 610.000 EUR).

Sparen Sie nicht an der Versicherungssumme!

Was kostet eine Risikolebensversicherung?

Auf den zu zahlenden Jahresbeitrag wirken sich folgende Faktoren aus:

Als ganz grobe Faustformel können sie bei einer Laufzeit von 20 Jahren mit ca. 100 EUR Jahresbeitrag pro 100 TEUR (konstanter) Versicherungssumme rechnen.

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenLaufzeiten und Kündigung

Konstante oder fallende Versicherungssumme?

Die Versicherungssumme einer Risikolebensversicherung lässt sich je nach Bedarf auf zwei verschiedene Arten konfigurieren.

Risikolebensversicherung mit konstanter Versicherungssumme

Das klassische und verbreitetste Modell ist die klassische Risikolebensversicherung mit konstanter / gleichbleibender Versicherungssumme und konstantem Beitrag. Zwar kann der Absicherungsbedarf während der Laufzeit sinken (Einkommen und Vermögen wachsen, Kinder werden selbstständiger, Haus oder Wohnung sind teilweise schon abbezahlt). Die gleichbleibende Versicherungssumme bietet jedoch den wichtigen Inflationsausgleich.

Risikolebensversicherung mit fallender Versicherungssumme

Eine Risikolebensversicherung mit fallender Versicherungssumme (entweder linear oder annuitätisch) und ggf. fallendem Beitrag wird oft zur Abdeckung von Darlehen und Krediten eingesetzt. Bei Laufzeiten bis 20 Jahre ist sie kaum preiswerter, als die Variante mit konstanter Versicherungssumme und bietet insgesamt eine deutlich geringere Absicherung. Insbesondere wenn gleichzeitig die Familie abgesichert werden soll, ist eine konstante Versicherungssumme meist sinnvoller. Auch deshalb, weil bei fallender Versicherungssumme die Absicherung dann am geringsten ist, wenn das statistische Risiko altersbedingt am höchsten ist.

Weitere Klauseln nach Bedarf:

Steuerlicher Tipp: „Überkreuzversicherung“

Siehe dazu ausführlich Überkreuzversicherung bei Risikolebensversicherung spart Steuern.

Die Todesfallleistung aus einer Risikolebensversicherung unterliegt der Erbschaftsteuer.

Bei Ehepartnern oder Partnern einer eingetragenen Lebenspartnerschaft ist dies in der Praxis oft weniger gravierend, da dem überlebenden Partner ein hoher steuerlicher Freibetrag von derzeit 500.000 EUR zusteht und selbst darüber hinausgehende Beträge zu einem relativ niedrigen Steuersatz versteuert werden.

Partner einer nicht-ehelichen Lebensgemeinschaft haben jedoch nur sehr geringe Freibeträge von derzeit 20.000 EUR und fallen grundsätzlich in die ungünstigste Steuerklasse III mit hohen Steuersätzen.

In beiden Fällen empfiehlt es sich, den Vertrag vorsorglich so zu gestalten, dass bei Tod keine Erbschaftssteuer anfällt. Dies lässt sich erreichen indem sich die Partner „über Kreuz versichern„. Ein Partner ist dabei Versicherungsnehmer (und Beitragszahler) und der andere die versicherte Person. Leistungen aus der Versicherung bei Tod der versicherten Person sind dann nicht erbschaftssteuerpflichtig, wenn der Versicherungsnehmer zugleich Bezugsberechtigter ist und somit im Versicherungsfall sozusagen seine „eigene“ Versicherungsleistung erhält. Zahlt der Versicherungsnehmer die Beiträge dabei nicht selbst, könnte es sich um eine steuerpflichtige Schenkung handeln. Beiträge sollten daher vom eigenen Konto des Versicherungsnehmers und nicht von einem Gemeinschaftskonto oder gar durch die versicherte Person erfolgen.

Zu beachten ist dabei, dass der Versicherungsnehmer als alleiniger Vertragspartner der Versicherung nicht nur alleine zur Prämienzahlung verpflichtet ist, sondern er kann den Vertrag auch ohne Kenntnis der versicherten Person ändern oder kündigen!

Wenn man sicht trennt fühlt es sich vermutlich auch nicht so gut an, wenn der / die Ex vom eigenen Tod profitiert.

Fragen Sie dazu am besten Ihren Steuerberater!

Verbundene Risikolebensversicherung / RLV auf „verbundene Leben“

Eine verbundene Risikolebensversicherung, auch RLV auf verbundene Leben oder Partnerversicherung genannt, besteht aus einem Vertrag, der das Leben beider Partner absichert. Wenn einer von beiden stirbt (oder beide gleichzeitig), dann wird die versicherte Summe einmalig ausgezahlt und der Vertrag endet.

Vorteil:

Nachteile:

Fazit: Die verbundene RLV ist i.d.R. billiger, als zwei separate Verträge, dennoch aber meistens nicht die optimale Lösung für eine Familie.

Sonderfall: Kryonik / Cryonics / Kryostase

Manche Menschen, darunter viele Naturwissenschaftler, zählen darauf, dass zukünftig Methoden entwickelt werden, mit denen ein Verstorbener, der nach seinem Tod eingefroren wurde, wieder zum Leben erweckt und von der Todesursache geheilt werden kann. Die Kosten für dieses Kryonik bzw. Cryonics oder Kryostase genannte Verfahren sind ziemlich hoch und bewegen sich je nach Verfahren und Umfang (teilweise wird nur der Kopf eingefroren) auf 20.000 bis 150.000 EUR. Diese Kosten werden sinnvollerweise mit einem moderaten monatlichen Beitrag durch eine zugunsten des Kryonik-Instituts abgeschlossene Risikolebensversicherung abgedeckt.

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenAntragstellung Risikolebensversicherung

Wenn die Auswahl des für Sie günstigsten Anbieters feststeht, finden Sie hier die konkreten Gesundheitsfragen einiger Gesellschaften verlinkt, die häufig ein sehr gutes Preis-/Leistungsverhältnis bieten (Stand 08/2015). Mit diesen Informationen können wir für Sie (ggf. per Risikovoranfrage) die Versicherbarkeit klären:

Fazit auch hier

Holen Sie fachkundigen Rat ein! In einem unabhängigen Vergleich ermitteln wir für Sie den günstigsten guten Anbieter.