Auswahlkriterien Krankenversicherung: Was sind die Anforderungen und Kriterien für die Auswahl einer „guten“ privaten Krankenversicherung? Dazu gehören vor allem medizinische Auswahlkriterien und wirtschaftliche Aspekte, die über unser „magisches Dreieck“ zur Auswahl des passenden Tarifs und der „richtigen“ Versicherungsgesellschaft führen.

Auswahlkriterien Krankenversicherung

Beim Thema Krankenversicherung geht es um Ihr wichtigstes Gut – Ihre Gesundheit! Und darum wie frei Sie entscheiden können, welche Medikamente in Ihren Körper kommen und welcher Arzt Sie behandelt wenn Sie krank sind, um möglichst schnell wieder gesund & fit zu werden.

Private Krankenversicherung ist wie Pizzaservice: Sie bekommen das, was Sie bestellen und bezahlen, nicht mehr, nicht weniger.

Dr. Berndt Schlemann

Nicht jede private Krankenversicherung hat automatisch bessere Leistungen als die GKV. Beim Abschluss einer PKV definieren Sie in einem lebenslangen (!!) privaten Versicherungsvertrag medizinische Leistungen, die Sie in Anspruch nehmen können – jetzt und im Rentenalter. Wer jetzt nur eine kleine Margherita bestellt, darf später nicht jammern, wenn er nicht satt wird und keine Artischocken bekommt!

Wir ermitteln gemeinsam mit Ihnen aus rund 200 Leistungskriterien Ihre persönlichen Auswahlkriterien Krankenversicherung als Grundlage für einen ausführlichen Tarifvergleich.

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchen1. Der richtige Tarif

Ganz oben bei den Auswahlkriterien Krankenversicherung steht der „richtige“ Tarif. Er sollte leistungsstark und nachhaltig kalkuliert sein. Setzen Sie hier die richtigen Prioritäten!

Prioritäten: Gute Leistungen oder billig?

Sparen Sie beim Konsum, aber nicht bei Ihrer Krankenversicherung!

Wer genug verdient, um in die PKV zu wechseln, kann sich auch eine vernünftige Krankenversicherung leisten!

Dr. B. Schlemann

Auch bei der privaten Krankenversicherung gilt das „Gesetz der Wirtschaft“ von John Ruskin. „Billig“ kommt meistens langfristig ziemlich teuer!

Wenn Sie

- genügend Geld verdienen, um in die PKV wechseln zu können,

- mit Ihrem Geld vernünftig umgehen, sparen und fürs Alter vorsorgen (dabei helfen wir Ihnen gerne mit unserer Beratung Altersvorsorge) und

- keine vier Kinder planen,

dann wird es für Sie keine Rolle spielen, ob Sie 100 oder 200 EUR mehr oder weniger für Ihre Krankenversicherung bezahlen wenn Sie älter und tendenziell „kränker“ sind. Dann zählt für Sie vor allem die bestmögliche Versorgung im Ernstfall – und bis dahin das beruhigende Wissen darum! „Schlimmstenfalls“ haben Sie bei einem „besseren“ Tarif unnötig ein paar Euro mehr bezahlt, waren dafür aber mit einem guten Gefühl viele Jahre gut abgesichert.

Analogie: Welches Auto schützt Sie bei einem Unfall am besten?

Bei unserer Beratung zum Thema Berufsunfähigkeit erklären wir die Qualität von Tarifen seit Jahren mit einer Analogie zur Sicherheit von Autos, siehe Beste Berufsunfähigkeitsversicherung: Renault, VW oder Mercedes? Von einem „Dacia“ mit nur 3 Sternen beim Euro NCAP Crashtest raten wir klar ab. Ein „Renault“ ist schon ein ganz ordentliches Auto. Ein „VW“ wird als noch etwas sicherer wahrgenommen. In einem Premium-Fahrzeug wie einem Mercedes ist die Überlebenswahrscheinlichkeit bei Unfällen (= die Leistungswahrscheinlichkeit bei Krankheit) am höchsten. Natürlich spielen dabei auch Budget-Fragen eine Rolle. Häufig kostet ein „Mercedes“ (nur auf die Sicherheit bezogen, nicht auf „Status“) jedoch kaum mehr, als ein VW.

Kompakttarife: Besser „all inklusive“!

Nicht jede Mehrleistung macht einen Tarif teurer. In „Kompakttarifen“ mit umfassenden Leistungen können Leistungen für alle deutlich günstiger angeboten werden als bei „Bausteintarifen“, bei denen nur diejenigen Kunden bestimmte Leistungen dazu buchen, die davon ausgehen, diese intensiver zu nutzen.

Fitness-Affine können sich dieses Prinzip mit dem Konzept des Urban Sports Club erklären: „Sport wann und wo du willst“ mit unbegrenzten Check-ins pro Monat zu sehr günstigen Preisen funktioniert, weil nur ein kleiner Teil der Mitglieder das Angebot voll ausschöpft.

Entscheiden Sie sich gleich am Anfang richtig

Ein weiterer psychologischer Effekt: Treffen Sie lieber einmal am Anfang die „große“ Entscheidung, sich eine vernünftige PKV zuzulegen und dafür jeden Monat etwas mehr Geld zu investieren. Das fühlt sich für Ihr Gehirn deutlich besser an, als später in vielen Einzelfällen Energie in Entscheidungen investieren zu müssen, ob es Ihnen Ihre Gesundheit wert ist, selbst Geld draufzulegen, weil sie sich für eine leistungsschwächere PKV entschieden haben.

So handhaben das manche Menschen z.B. bei Urlauben: Statt sich als sparsam sozialisierter Mensch jedes Mal überwinden zu müssen, ob man sich einen Latte Macchiato kauft / gönnt, buchen sie lieber all-inklusive, auch wenn sie das gar nicht maximal ausschöpfen. Damit beugen Sie auch der Gefahr vor, dass Ihr Gehirn später lustvollen Konsum vermutlich stärker gewichtet, als unerfreuliche Gesundheitsausgaben aus eigener Tasche und Sie ungewollt an Ihrer Gesundheit sparen. Im Automobil Kundendienst spricht man hier von „peace of mind“ – das gute Gefühl, dass Sie tip top versorgt sind, ist auch einen Teil des Beitrags wert.

Machen Sie es Ihrem Gehirn leicht, buchen Sie eine „all-inklusive“ PKV!

Dr. B. Schlemann

Sehr anschaulich hat das einer unserer Kunden formuliert:

Ich bin eher so der Typ Freiheit: Ich möchte nicht viel lesen und sicher sein, dass meine PKV alles übernimmt. Im Vergleich hat sich der Favorit wie Butter gelesen, weil alles übernommen wird. Bei den anderen Tarifen standen immer viele Einschränkungen mit wenn und aber dabei.

RB

Welche Auswahlkriterien Krankenversicherung sind wie wichtig?

Ihre Auswahlkriterien Krankenversicherung sollten sich an den nachfolgenden folgenden Leistungsanforderungen / Qualitätskriterien orientieren. Die Wichtigkeit der Kriterien bemisst sich – wie generell bei Versicherungen – nach zwei Faktoren

- Eintrittswahrscheinlichkeit: Wie häufig tritt die Erkrankung auf? und

- Schadenshöhe: Wie teuer wird es, wenn Sie Behandlungskosten, Geräte oder Medikamente selbst zahlen müssen bzw. wie sehr schränkt Sie die Erkrankung in Ihrer Gesundheit, Ihrem Wohlbefinden oder Ihrer Lebenserwartung ein?

Kleine Wahrscheinlichkeit, kleiner Schaden = weniger wichtig. Hohe Wahrscheinlichkeit, kleiner Schaden = Komfort, mittelwichtig. Kleine Wahrscheinlichkeit, großer Schaden = wichtig. Hohe Wahrscheinlichkeit, großer Schaden = sehr wichtig!

Medizinische Auswahlkriterien Krankenversicherung

Aus medizinischer Sicht sollte ein „guter“ PKV Tarif bestmögliche medizinische Behandlung bieten, signifikanter Kostenrisiken absichern und sich flexibel an geänderte Lebensumstände anpassen (Kinder, berufliche Änderungen, Ausland, etc.).

Bestmögliche medizinische Behandlung

Welche Behandlungen und Medikamente möchten Sie im Ernstfall in Anspruch nehmen können, um ohne Einschränkungen möglichst schnell wieder gesund und arbeitsfähig zu werden? Können Sie ernste Erkrankungen ausschließen bzw. sind Sie sicher, dann nicht den Wunsch nach der fortschrittlichsten Therapie zu haben, die Ihr Leben rettet, verlängert oder lebenswerter macht und ggf. mehr kostet?

Viele dieser besonders relevanten Auswahlkriterien Krankenversicherung finden Sie im Menu unter Auswahlkriterien Krankenversicherung oder in den unten eingebauten Verlinkungen genauer erläutert.

Freie Arztwahl – Facharzt ohne Besuch beim Hausarzt / Primärarzt

Freie Arztwahl inkl. Fachärzten ohne vorherigen Besuch beim Hausarzt (der dann erst einmal an Ihnen „übt“ und versucht, Sie zu therapieren, bevor er Sie ggf. an den Facharzt überweist – sonst hätte die Krankenversicherung ja auch keine Kostenersparnis, sondern nur doppelte Kosten). Zur Veranschaulichung: Fahren Sie bei einem Problem mit der komplizierten Steuerungselektronik Ihres Autos (Stufenmulden-Brennverfahren, zweistufige Abgasturboaufladung, dynamische Mehrwege-Abgasrückführung, variable Ventilsteuerung) zu Pitstop, oder direkt in die Fachwerkstatt?

Ich möchte auf keinen Fall zum Hausarzt! Wenn ich mir deren Überweisungen zu uns als Spezialisten anschaue, wird von Hausärzten erst einmal viel zu viel herumexperimentiert.

KS, Orthopädin und Unfallchirurgin in einer deutschen Großstadt

Wahlarzt im Krankenhaus – Chefarzt | Oberarzt

Wer soll Sie operieren? Aus unserer Sicht ist das Wahlarztprinzip im Krankenhaus das mit Abstand wichtigste Feature einer privaten Krankenversicherung. Im Krankenhaus geht es oft um Leben und Tod. Hier wollen Sie auf alle Fälle den besten und erfahrensten Arzt bzw. Operateur auswählen können. Im Volksmund ist hier von Chefarztbehandlung die Rede. Das ist aber nicht ganz richtig, es geht darum, dass Sie Ihren „Wahlarzt“ auswählen können. Der beste und erfahrenste Arzt / Operateur ist oft der Chefarzt, manchmal der Oberarzt, selten aber der gerade diensthabende junge Assistenzarzt, der „zum ersten Mal einen Bauch aufschneidet“.

Und schon gar nicht „PJ-ler“ (Medizinstudenten im praktischen Jahr), die (vor allem bei gesetzlich Versicherten) laut einer Umfrage des Marburger Bunds häufig schon ärztliche Aufgaben übernehmen. Manchmal begegnen uns bei der Beratung Vorurteile wie „Chefärzte sind alt und tatterig und operieren kaum noch“. Einspruch! Wir betreuen viele Chefärzte und jeder von Ihnen trägt die Bezeichnung „Chef“ zu Recht – weil er die größte Erfahrung hat, Operationen am häufigsten ausgeführt hat und bei ihm deshalb das Fehlerrisiko am geringsten ist. Jeder Chefarzt war vorher Oberarzt – und wird mit dem Titel „Chef“ nicht direkt senil 😀.

Das Zunähen machen bei den gesetzlich Versicherten oft die PJ-ler, bei privat Versicherten dürfen die nicht ran

Eine von uns beratene Medizinstudentin aus München

Unser Tipp: Fragen Sie doch einfach einen der anderen Ärzte aus der Abteilung, bei wem er sich operieren lassen würde – beim Chef oder beim Oberarzt. Und den wählen Sie dann aus.

Weitere Infos siehe Krankenversicherung im Krankenhaus.

1-Bett Zimmer: Ungestört gesund werden mit weniger Infektionsrisiko

Mit wie vielen Menschen möchten Sie den Raum teilen wenn es Ihnen schlecht geht? Ruhe, gerade nachts, ist für die Genesung meistens förderlich. Ansonsten liegen Sie die eine Hälfte der Nacht wach, weil Sie selbst Schmerzen haben, die andere Hälfte, weil Zimmergenossen Geräusche machen.

Was ist das Schlimmste am Krankenhaus?

Ein „krankenhaus-erfahrener“ Kunde antwortete hier spontan „das Essen“ 🙂 . Aus Sicht eines IT-Consultants ist es das langsame Internet. Für andere ist es die fehlende Privatheit, ohne die Möglichkeit, in einer kritischen Situation vertrauliche Gespräche mit engsten Angehörigen zu führen. Ärzte nennen hier meistens die Nachtdienste im Krankenhaus.

Tatsächlich am gefährlichsten ist das Infektionsrisiko: Ca. 500.000 Patienten infizieren sich in Deutschland jährlich mit Krankenhauskeimen, ca. 15.000 sterben daran. Nicht umsonst empfehlen Studien zu Hygienefragen und die Leitlinien der Deutschen Gesellschaft für Krankenhaushygiene Einbettzimmer. Je Bett, je Mitbewohner, desto Infektion!

Update: In Zeiten von Covid-19 / Corona ist das Thema Infektionsrisiko weniger erklärungsbedürftig geworden.

Ein weiteres Beispiel aus dem privaten Umfeld: Ein 85-Jähriger wird im Krankenhaus wegen eines Harnwegsinfekts behandelt. Der am Fenster liegende Nachbar im Krankenzimmer ist Frischluftfanatiker, das Frösteln des betagten Patienten wird nicht ernst genommen. Der abwehrgeschwächte Senior bekommt kurz darauf eine schwere Lungenentzündung, an der er wenige Tage später verstirbt.

Frisch aus der Presse: Eine 72-jährige schaltet in Mannheim das Sauerstoffgerät ihrer Zimmernachbarin aus, weil sie die Geräusche gestört haben. Diese schwebte in Lebensgefahr – und die 72-jährige saß wegen dringendem Verdacht auf versuchten Totschlag im Gefängnis.

Selbstständige oder leitende Angestellte schätzen ggf. die Möglichkeit, im Einbettzimmer ihr Geschäft vom Krankenbett aus ungestört aufrecht erhalten zu können.

„Gute“ PKV Tarife gibt es entweder mit 2-Bett oder (ggf. etwas teurer) 1-Bett Zimmer im Krankenhaus.

Für gesetzlich Versicherte haben wir 3-Bett-Zimmer. Für zehn dieser Zimmer, also für 30 Patienten, gibt es bei uns im Krankenhaus zwei Toiletten auf dem Flur. Die örtliche Uniklinik bringt GKV Patienten in 3- bis 5-Bett-Zimmern unter, ebenfalls mit Toiletten auf dem Flur. Und das in einer viszeralchirurgischen Abteilung.

KS, Orthopädin und Unfallchirurgin in einer deutschen Großstadt

Heilmittel ohne Einschränkungen

Werden sog. Heilmittel (dazu gehören viele nicht von Ärzten angewandte Therapien wie z.B. Physiotherapie oder auch Logo- und Ergotherapie nach einem Schlaganfall) voll übernommen? Wird hier nur ein eingeschränkter Prozentsatz übernommen oder ist die Erstattung beschränkt durch ein Preis-/Leistungsverzeichnis oder (niedrige) Beihilfesätze, fallen für Sie z.B. bei einer längeren Physiotherapie infolge von Sehnenproblemen erhebliche selbst zu tragende Kosten an. Siehe dazu unsere Seite Heilmittel.

Behandlung durch teurer abrechnenden Spezialisten

Übernahme der Kosten von mit höheren GOÄ/GOZ Sätzen abrechnende Spezialisten – die besten Ärzte rechnen häufig teurer ab!

Übernahme der ortsüblichen Kosten gezielter Auslandsbehandlungen

Medizin in Deutschland ist im weltweiten Vergleich schon ziemlich gut. Da die Forschungskapazitäten in den USA jedoch deutlich höher sind, u.a. refinanziert durch höhere Medikamentenpreise, und die Zulassung von Arzneimitteln durch die FDA unkomplizierter verläuft, kommen viele innovative Behandlungsmethoden von dort.

Möchten Sie bei ernsten Erkrankungen von dem neuesten Stand der Medizin profitieren, entstehen in den USA schnell sechsstellige Kosten. Viele Tarife übernehmen statt der höheren „ortsüblichen“ Kosten gezielter Auslandsbehandlungen nur die deutlich geringeren Kosten, die hier in Deutschland nach GOÄ entstanden wären. Einige Beispiele:

Erstattung von Analogabrechnungen

Übernahme von Analogabrechnungen, z.B. für Wurzelbehandlungen, Stoßwellentherapie, Schlafapnoe- bzw. Schnarcherschiene, Herztransplantation, Kapselendoskopie oder Transkranielle Magnetstimulation.

Reha und Anschlussheilbehandlung

Erstattung von Rehabilitationsmaßnahmen, ambulanter und stationärer Anschlussheilbehandlung nach einem stationären Krankenhausaufenthalt ohne Einschränkungen. Besonders wichtig für Selbstständige, Beamte und Mitglieder eines Versorgungswerks wie Ärzte und Rechtsanwälte, siehe Versorgungswerk und Krankenversicherung.

Zahnbehandlung, Zahnersatz und Kieferorthopädie

Umfassende Leistungen für Zahnbehandlung (möglichst 100%), Zahnersatz (inkl. Implantate) und Kieferorthopädie (auch für Erwachsene). Manche unserer Kunden haben im Mund den Gegenwert eines Kleinwagens verbaut. In einem uns bekannten Fall entstanden für Zahnersatz nach einer unerwarteten Begegnung mit einem Maßkrug auf dem Cannstatter Wasen Kosten i.H.v. ca. 70.000 EUR für die Wiederherstellung von zerstörtem Kiefer und Zähnen! Nur „1.250 EUR pro Implantat“ ist deutlich zu wenig – ein Implantat mit Knochenaufbau kostet bis zu 5.000 EUR! Nur „sechs Implantante pro Kiefer“ während der gesamten Vertragslaufzeit (!) reichen auch häufig nicht aus. Zwar ist eine Versorgung i.d.R. mit 4-8 Implantaten pro Kiefer möglich. Implantate gehen aber auch einmal kaputt – wird dann das Limit überschritten müssen Sie selbst für die Kosten aufkommen.

Vorsorge ohne Einschränkungen

Umfassende Vorsorge ohne Einschränkungen, d.h. alle medizinisch sinnvollen Vorsorgeuntersuchungen und nicht nur nach „gesetzlich eingeführten Programmen“ wie in der GKV – z.B. ab 50 (bis 2019: 55) genau zweimal eine Darmspiegelung und Erstattungen von Vorsorgeuntersuchungen ohne Anrechnung auf Selbstbehalt und Beitragsrückerstattung. Gute Anbieter rechnen diese Kosten weder auf den Selbstbehalt noch bei der Beitragsrückerstattung an (anders häufig in den sog. Beihilfetarifen für Beamte wg. der dort i.d.R. fehlenden Selbstbehalte). Ansonsten werden viele Versicherte nämlich „geizig“ bei Ihrer Vorsorge und verursachen später höhere Kosten für das Versicherten-Kollektiv durch vermeidbare schwere Erkrankungen wie z.B. Darmkrebs. Vorteil für Sie: Durch diese Förderung gesundheitsbewussten Verhaltens bleiben die Beiträge Ihres Tarifs stabiler, Sie bekommen in jungen/gesunden Jahren alle Vorsorgeuntersuchungen wie Zahnprophylaxe voll erstattet und erhalten trotzdem die volle Beitragsrückerstattung. Siehe dazu ausführlich unsere Seite Vorsorgeuntersuchungen.

Kuren und Sanatoriumsbehandlungen

(Präventive) Kuren und Sanatoriumsbehandlung inkl. Unterbringungskosten: Nach § 5 Abs. 1 d) MB/KK übernimmt die PKV normal keine Kosten für Kuren. Springt kein Träger der Sozialversicherung ein, z.B. während Ihres Arbeitslebens die gesetzliche Rentenversicherung zur Wiederherstellung der Arbeitsfähigkeit (d.h. nicht bei Mitgliedern von Versorgungswerk, Selbstständigen, Schülern/Studenten, Rentnern!) bleiben Sie ggf. auf den Kosten für 9 Wochen Kur (z.B. bei Erkrankungen des Stütz- und Bewegungsapparates wie Rheuma, Stoffwechselerkrankungen wie Diabetes oder Atemwegserkrankungen wie Asthma) mit einem Tagessatz von 550 EUR = 34.650 EUR alleine sitzen! Siehe dazu auch unsere Seite Versorgungswerk und Krankenversicherung. Gute Tarife übernehmen diese Kosten.

Privatkliniken

Volle Kostenübernahme bei Behandlung in Privatkliniken. 2018 waren 37,5 Prozent aller Krankenhäuser in Deutschland Privatkliniken! Diese bieten durch Spezialisierung auf wenige bzw. einzelne Erkrankungen, wie z.B. auf Augenheilkunde oder Psychiatrie, häufig ein besondes hohes Maß an Fachkompetenz. Die Überlastung und finanzielle Unterversorgung in öffentlichen Krankenhäusern erhöhen die Genesungswahrscheinlichkeit in einer Privatklinik zusätzlich.

Ambulante und stationäre Psychotherapie

Möglichst vollständige Kostenübernahme bei ambulanter (ohne Begrenzung der Anzahl der Sitzungen – je nach Art der Psychotherapie sind bis zu 3 Sitzungen pro Woche erforderlich) und stationärer Psychotherapie (Kostet ca. 1.000 EUR pro Tag), siehe dazu ausführlich unsere Seite Psychotherapie.

Kosten für ambulante und stationäre Transporte

Stationäre und ambulante (ohne anschließende stationäre Unterbringung) Transporte, nicht nur zum „nächstgelegenen geeigneten“ Arzt, Physiotherapeuten oder Krankenhaus, sondern zu Klinik bzw. Behandler Ihrer Wahl. Gerade in Großstädten mit mehreren Krankenhäusern in einem gewissen Radius sollte auf Wunsch auch das ggf. etwas entferntere, aber „bessere“ bzw. spezialisiertere Haus angesteuert werden können. Siehe dazu auch Transporte und Krankenfahrten.

Alternative Medizin – Naturheilverfahren, Heilpraktiker, Hufelandverzeichnis

Für Anhänger von Naturheilverfahren bzw. alternativer Medizin kann wichtig sein, dass die Behandlung durch Heilpraktiker mindestens bis zum Höchstsatz der GebüH sowie Leistungen nach dem sog. Hufelandverzeichnis bzw. Anthroposophische Medizin übernommen werden.

Achtung: Auch für weniger „alternativmedizin-affine“ kann die Übernahme von Heilpraktikerkosten relevant sein, z.B. rechnen Osteopathen und Chiropraktiker häufig als Heilpraktiker ab und es gibt auch Heilpraktiker für Psychotherapie.

Absicherung signifikanter Kostenrisiken

Gerade im Bereich Hilfsmittel fallen teilweise extrem hohe Kosten an. Hier einige Beispiele:

Offener Hilfsmittelkatalog

Damit die beträchtlichen Kosten für alle bestehenden bzw. künftig ggf. neu erfundenen Hilfsmittel übernommen werden, ist ein sog. „offener Hilfsmittelkatalog“ extrem wichtig, nicht nur im Bereich lebenserhaltender Hilfsmittel. Auf unser Seite offener Hilfsmittelkatalog lesen Sie mehr über Defibrillatorweste, Hirnschrittmacher und Denkprothesen.

Keine Einschränkung auf einfache / funktionale Standardausführung

Der Bezug dieser Hilfsmittel sollte ohne Einschränkung auf eine einfache / funktionale Standardausführung und ohne Zwang, diese über die Versicherung zu beziehen, möglich sein.

Nehmen Sie als Beispiel eine Knieprothese nach einer Beinamputation:

Umfasst Ihr Vertrag nur die „einfache funktionale Standardausführung“ oder deckelt Kosten für Prothesen wie die HUK auf 7.000 EUR, dann haben Sie ein ähnliches Problem wie der in dem Artikel „Kampf um eine Beinprothese“ beschriebene GKV Patient! „Pirat mit Holzbein oder Terminator“ (so formulierte es einer unserer Berater) – die Qualität Ihres Tarifs entscheidet.

Oder googeln Sie einmal nach „bionische Armprothese„. Wer ein solches Handicap hat, wünscht sich die aktuellste Technik.

Hörgeräte ohne Einschränkungen

Laut Statista sind rund mit 5,4 Mio. Betroffenen rund 7% aller Deutschen schwerhörig, knapp 5% tragen Hörgeräte. Nach der Studie EuroTrak Germany 2018 sind sogar 12,2% aller Deutschen von Schwerhörigkeit betroffen, ab 55 Jahren sind es schon 14,3%, ab 65 Jahren 20,8% und ab 74 Jahren 36%. Tragen Ihre Eltern Hörgeräte? Dann wird das bei Ihnen später vermutlich auch der Fall sein, da Altersschwerhörigkeit erblich ist.

Gesetzliche Krankenversicherungen übernehmen für Hörgeräte bei einem Hörverlust von mind. 30 dB nur eine Pauschale von ca. 850 EUR pro Ohr. In diesem Betrag sind die Kosten für Beratung, Anpassung und Einstellung sowie für Wartungen, eventuelle Reparaturen und weitere Ohrpass-Stücke für einen Zeitraum von sechs Jahren enthalten. Für diese Summe sind nur einfache Basis-Hörgeräte ohne besondere Komfortmerkmale erhältlich.

Entscheiden Sie sich aus Komfortgründen für teurere Hörgeräte – zum Beispiel wegen diskreter Bauform, angenehmer Klangfarbe oder Fernbedienung – tragen Sie die Mehrkosten für das gewählte Hörsystem selbst. Auch die daraus entstehenden Mehr- und Folgekosten für Reparatur- und Wartungsleistungen, die über die Servicepauschale hinausgehen, bezahlen Sie selbst.

Techniker Krankenkasse

Private Krankenversicherungen regeln das Thema Hörgeräte sehr unterschiedlich. Manche wie die Debeka übernehmen nur insgesamt 1.500 EUR für ein Hörgerät (im Beihilfetarif sogar nur 750 EUR bei 50% Beihilfe), die Axa DBV bezahlt in neueren Tarifen nur 1.450 EUR pro Hörgerät, andere wie die HUK bezahlen 80% für Hörgeräte bis zu 1.500 pro Hörgerät (= 2 x 1.500 EUR x 0,8 = 2.400 EUR). „Gute“ Tarife übernehmen Kosten für Hörgeräte ohne Einschränkung.

Die meisten Menschen aktualisieren ihr Smartphone ca. alle drei Jahre. Bei Hörgeräten, die Sie noch viel dringender zur Verbesserung Ihrer Lebensqualität benötigen, können Sie von einer ähnlichen Taktung ausgehen. Im Zweifel wünschen Sie sich hier „Mercedes“ Qualität, d.h. besonders intelligente Prozessoren, viele Frequenzbänder und – kanäle, Sound Enhancer und Clear Dynamics für besseres Sprachverstehen, Neural Noise Suppression, Spatial Balancer und Impulsschall-Management zur Reduzierung von Hintergrundlärm, Sound Amplifier und Optimizer, Wind Noise Management und Tinnitus SoundSupport. Komfortfeatures wie Fernbedienung, Streaming Equalizer, TV Adapter und Apps für Android oder iPhone mit Direct Streaming, Google Assistant, Alexa und Telefonie über Bluetooth sind fürs Hören nicht so essentiell, sind bei hörtechnischen Spitzengeräten aber i.d.R. fix im Paket enthalten.

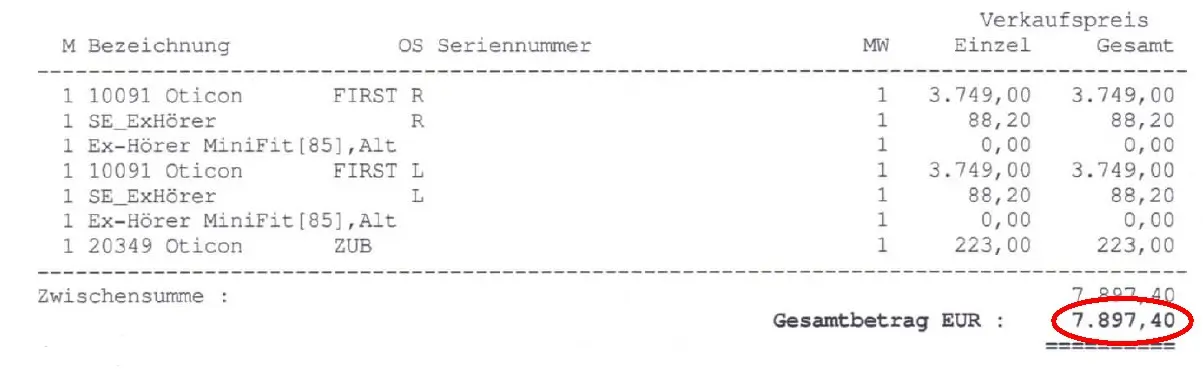

Solche Hörgeräte sind nicht gerade billig. Hier ein Kostenvoranschlag eines Kölner Hörakustikers für zwei Premium-Geräte aus dem Jahr 2021:

Wenn Sie also ab 60 alle drei Jahre zwei neue Hörgeräte für rund 8.000 EUR benötigen, Ihre private Krankenversicherung aber nur insgesamt 3.000 EUR erstattet (und das bei einem Billigtarif i.d.R. auch nicht alle drei Jahre), dann zahlen Sie jedes Mal 5.000 EUR aus eigener Tasche und tragen bis 90 Kosten von insgesamt 40.000 EUR selbst! Legen Sie diese Summe um auf die gesamte Vertragslaufzeit von z.B. 60 Jahren (bei Wechsel in die PKV mit 30), dann zahlen Sie in einem billigeren Tarif (stark vereinfacht gerechnet) jeden Monat 55,55 EUR selbst drauf!

Addiert man sämtliche Leistungsdefizite leistungsschwächerer Tarifen auf ähnliche Weise mit einer durchschnittlichen Eintrittswahrscheinlichkeit, wird man schnell feststellen, dass sich Billigtarife mit schlechten Leistungen nicht lohnen, zumal Arbeitnehmer für ihre Beiträge einen Arbeitgeberzuschuss bekommen und sie größtenteils von der Steuer absetzen können – anders als selbst bezahlte versteckte Selbstbehalte.

Gerichtsurteil zur Kostenübernahme bei Hörgeräten

Flexibilität

Eine private Krankenversicherung ist einer der am längsten laufenden Verträge, die Sie in Ihrem Leben abschließen werden. Die flexible Anpassbarkeit dieses Versicherungsschutzes an sich künftig verändernde Lebensumstände ist deshalb ausgesprochen wichtig und sollten bei den Auswahlkriterien Krankenversicherung beachtet werden, z.B.:

Familienplanung

Kinder werden i.d.R. im Tarif der Eltern versichert, siehe unsere Seite Kinderkrankenversicherung, auch bei einer evtl. Adoption. Angehende Eltern sollten insbesondere achten auf:

Sondertarife private Krankenversicherung für Ärzte und Zahnärzte

Ärzte, Zahnärzte und deren (künftige) Familienangehörige profitieren von vergünstigten Sondertarifen, siehe unsere Seiten Arzttarife und Zahnarzttarife.

PKV Sonderregelungen für fliegendes Personal

Für fliegendes Personal (Piloten, Flugbegleiter etc.) : Weltweiter Versicherungsschutz (siehe oben!), Sonderregelung in der Krankentagegeldversicherung mit Leistung auch bei vorübergehender Fluguntauglichkeit („… eine vorübergehende Fluguntauglichkeit wird als völlige Arbeitsunfähigkeit anerkannt“)! Manche Gesellschaften bieten eine solche Klausel auch für Flugdatensachbearbeiter an, bei denen ähnliche Anforderungen an die medizinische Tauglichkeit gelten wie bei Piloten.

Umzug ins Ausland

Können Sie einen Umzug ins Ausland ausschließen, sei es während Ihres Berufslebens, oder als Rentner?

Die PKV behalten wir, da mir leider keine internationale Versicherung bekannt ist, die ähnliche Leistungen erbringt und kein Kündigungsrecht hat bzw. befristete Verträge.

NT, dank kluger Geschäftsidee früh finanziell unabhängig, ausgewandert nach Portugal

Vielleicht leben Ihre Enkel im Ausland oder Ihr Rheuma ist in wärmerem Klima erträglicher? Einige Krankenversicherungstarife enden beim Umzug ins außereuropäische Ausland, viele verlangen Zuschläge.

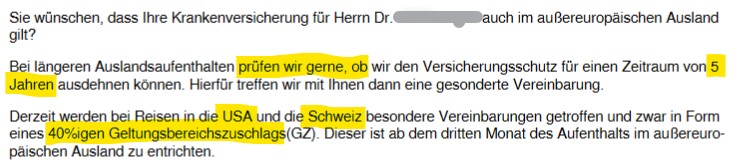

Hier das Angebot der Allianz Private Krankenversicherung aus 9/2022 für einen Arzt, der plant, in die Schweiz umzuziehen:

Man „prüft gerne, ob“ der Versicherungschutz „für einen Zeitraum von 5 Jahren“ bei Zahlung „eines 40%igen Geltungsbereichszuschlags“ ausgedehnt werden kann.

Bei „guten“ Anbietern haben Sie einen vertraglichen Anspruch darauf, Ihren Tarif ohne wenn und aber und Mehrkosten 1:1 ins Ausland „mitzunehmen“. Ihre Rechnungen schicken Sie dann von dort per App nach Deutschland und erhalten die Kosten erstattet.

Ich kann nicht ausschließen, dass ich noch mal ein paar Jahre in Argentinien leben möchte. Mir ist „peace of mind“ wichtig, daher suche ich eine Komplettlösung, um nicht vor jeder Lebensentscheidung noch mal neu über meine PKV nachdenken zu müssen.

PK

Umwandlung in eine Zusatzversicherung

Sollten Sie später doch einmal in die GKV zurück müssen (z.B. wg. gesunkenem Einkommen durch Verringerung der Arbeitszeit) oder wollen, dann ist die Umwandlung in eine Zusatzversicherung ohne Gesundheitsprüfung eine sehr hilfreiche Option. Häufig kann das Gesparte aus dem vom Arbeitgeber bezuschussten und steuerlich geförderten sog. Altersbeitragsentlastungssparen auf eine solche Zusatzversicherung übertragen werden.

Optionsrechte

Sollten Sie mit einem schwächeren Tarif starten (wovon wir abraten) oder bei späterer Einführung noch leistungsstärkerer Tarife, können Optionsrechte von Vorteil sein, mit denen Sie Ihren Versicherungsschutz ohne Gesundheitsprüfung verbessern können. Siehe dazu unsere Seite Optionstarif.

Wichtig für Beamte

Für Beamte: Leistungsstarker Beihilfeergänzungstarif, der die Lücken der jeweiligen Beihilfeverordnung ausgleicht. Tarifwechsel in Beihilfetarife bei Verbeamtung oder für Angehörige Heirat mit einem Beamten. Möglichkeit des Abschlusses einer Krankentagegeldversicherung ohne Gesundheitsprüfung bei Wechsel in die freie Wirtschaft, besonders in Bundesländern mit pauschalem Behilfezuschuss (Bremen, Hamburg, Berlin). Hier lesen Sie mehr zu unserer Beratung zur Privaten Krankenversicherung für Beamte.

Krankentagegeld

Das Krankentagegeld sollte u.a. die Möglichkeit bieten, bei Einkommenssteigerungen die Höhe bzw. beim Wechsel zu einem Arbeitgeber mit kürzerer Lohnfortzahlung oder in die Selbstständigkeit die sog. „Karenzzeit“ ohne Gesundheitsprüfung anzupassen. Siehe dazu unsere Seite Krankentagegeld.

Telemedizin

In Zeiten von Corona zeigt sich, wie wertvoll es sein kann, über Smartphone, Tablet oder PC zu jeder Zeit (24/7) und an jedem Ort der Welt ärztlichen Rat einzuholen, ob im Urlaub, nachts, am Wochenende oder an Weihnachten. Mit Telemedizin bekommen Sie jederzeit schnelle ärztliche Hilfe, ohne Wartezeit, ohne weite Wege und ohne Infektionsgefahr im Wartezimmer. Rezepte und Krankmeldungen erhalten Sie digital. Siehe dazu ausführlich unsere Seite Telemedizin.

Fazit zu den medizinischen Auswahlkriterien

Addiert man sämtliche Leistungsdefizite leistungsschwächerer Tarifen mit einer durchschnittlichen Eintrittswahrscheinlichkeit, stellt man schnell fest, dass sich Billigtarife mit schlechten Leistungen nicht lohnen, zumal Arbeitnehmer für ihre Beiträge einen Arbeitgeberzuschuss bekommen und sie größtenteils von der Steuer absetzen können – anders als selbst bezahlte versteckte Selbstbehalte!

Wirtschaftliche Auswahlkriterien Krankenversicherung

Versteckte Selbstbehalte

Einige Tarife beinhalten versteckte Selbstbehalte, z.B. durch limitierende Preis-/Leistungsverzeichnisse bei Heilmitteln oder im Zahnbereich, Einschränkungen auf „angemessene“ oder „ortsübliche“ Preise, nur teilweise (z.B. 80%) Erstattung von Hilfsmitteln und Psychotherapie, betragsmäßige Obergrenzen für Zahnleistungen für die ersten Jahre oder die gesamte Laufzeit oder Selbstbehalte bei Arznei- oder Verbandsmitteln. Solche Selbstbehalte können kostenbewusstes Verhalten im Versichertenkollektiv fördern. Bei der Bewertung des Preis-/Leistungsverhältnisses im Rahmen Ihrer Auswahlkriterien Krankenversicherung sind solche Selbstbehalte einzukalkulieren.

Nachhaltige Kalkulation

Langfristig stabile Beiträge setzen eine ausreichende Finanzierung des Tarifs voraus. Ein „guter“ Tarif kann deshalb per Definition nicht „billig“ sein. In einer gewissen Bandbreite können Preisunterschiede durch klügere oder kostenbewusstere Planung einer Gesellschaft entstehen, durch eine Spezialisierung auf bestimmte Zielgruppen (z.B. Ärzte) oder durch eine strengere Selektion versicherter Risiken im Rahmen der Risikoprüfung. Manche Tarife sind jedoch bei Markteinführung im Verhältnis zu den Leistungen deutlich zu günstig. Das lässt sich ganz gut überprüfen wenn man sie in Relation zu schon länger bestehenden Tarifen einer Gesellschaft setzt. Ergibt sich dabei ein nicht nachvollziehbares Gefälle, dann spricht einiges dafür, dass es sich um ein nicht nachhaltig kalkuliertes „Lockvogelangebot“ handelt, bei dem zeitnahe Beitragserhöhungen vorprogrammiert sind. Hier würde ich persönlich erst einmal abwarten, wie sich ein Tarif über einige Jahre entwickelt, statt zu experimentieren.

Selbstbehalt und Beitragsrückerstattung

Bei Tarifen mit einem sog. „Selbstbehalt“ zahlt der Versicherte Rechnungen bis zu einer gewissen Höhe selbst. Die private Krankenversicherung leistet erst, wenn die Kosten diesen Eigenanteil übersteigen.

Selbstbehalte sollten idealerweise ohne Gesundheitsprüfung flexibel anpassbar sein, d.h. eine Reduzierung sollte ohne Gesundheitsfragen möglich sein. Erhöhungen erfordern i.d.R. keine Gesundheitsprüfung, z.B. bei späterem Wechsel in die Selbstständigkeit.

Der zu zahlende Beitrag wird durch einen Selbstbehalt zunächst visuell reduziert. Allerdings muss man zum fairen Vergleich von Tarifen mit und ohne Selbstbehalt ein Zwölftel des jährlichen Selbstbehalts zum monatlichen Beitrag addieren, um auf den sog. „Effektivbeitrag“ zu kommen.

Weiterhin ist zu berücksichtigen, dass der Beitrag zu ca. 80% steuerlich absetzbar ist, der Selbstbehalt jedoch nicht. Außerdem beteiligt sich der Arbeitgeber ca. hälftig am Beitrag, jedoch nicht am Selbstbehalt. Berücksichtigt man dann noch dass ca. 40% des in Tarifen ohne SB höheren Beitrags in die Bildung von Alterungsrückstellungen investiert werden (10% individuell zugeordneter gesetzlicher Zuschlag, ca. 30% tariflich im Kollektiv) und dass der „billigere“ Tarif mit höherem SB auch weniger Beitragsrückerstattung zahlt, dann „lohnt“ sich ein hoher Selbstbehalt selten.

Rechenbeispiel Selbstbehalt und Beitragsrückerstattung

Hier ein Rechenbeispiel: Ein „guter“ PKV Tarif für einen 30-jährigen Angestellten mit einem SB von 300 EUR kostet 2020 mit rund 700 EUR ca. 100 EUR mehr als der gleiche Tarif mit 1.200 EUR SB und einem Beitrag von rund 600 EUR. Der Arbeitgeber übernimmt davon die Hälfte, so dass der Unterschied beim Arbeitnehmeranteil nur noch 50 EUR ausmacht (350 vs. 300 EUR). Addiert man noch 1/12 des jährlichen SB (dessen Ausschöpfung unterstellend), dann kostet der Tarif mit 300 EUR SB nur noch 375 EUR vs. 400 EUR Effektivbeitrag bei den 1.200 EUR SB, also 25 EUR weniger.

Dazu kommen noch (gilt generell für höhere Beiträge, auch bei Selbstständigen)

- eine 35,45 EUR (ohne) bzw. 38,47 EUR (mit Kirchensteuer) höhere Steuerrückerstattung des Tarifs mit 100 EUR höherem Beitrag (100 x 0,8 x 44,31% ohne / 48,09% mit Kirchensteuer) – bei Arbeitnehmern nur auf den Arbeitnehmeranteil gerechnet

- ca. 40 EUR Mehrbeitrag zur Alterungsrückstellung beim Tarif mit höherem Beitrag (100 x 10% + 100 x ca. 30%).

In Summe bleibt damit von einem Beitragsunterschied von 100 EUR nur noch eine tatsächliche „netto“ Belastung von 24,55 EUR (bzw. 21,53 EUR mit Kirchensteuer) übrig! Im obigen Beispiel ist der Tarif mit 300 EUR SB in Summe also 25 EUR + 35,45 / 38,47 EUR + 40 EUR = 100,45 EUR / 103,47 EUR „günstiger“.

Zusätzlich zu berücksichtigen ist die geringere Beitragsrückerstattung aufgrund des niedrigeren Beitrags.

Bei Beamten kommt als Besonderheit dazu, dass manche Behilferegelungen bereits eine sog. „Kostendämpfungspauschale“ mit einem Eigenanteil des Beamten beinhalten. Um einen doppelten Selbstbehalt zu vermeiden, verzichten die meisten Beamtentarife deshalb vollständig auf einen tariflichen Selbstbehalt.

Zudem ist zu berücksichtigen, dass eine spätere Reduzierung des Selbstbehalts i.d.R. nur mit erneuter Gesundheitsprüfung möglich ist, sofern nicht ein Optionsrecht greift.

Mit Auswahlkriterien Krankenversicherung langfristig planen

Bei manchen Tarifen wird ein Selbstbehalt nur auf ambulante Leistungen angewendet. Bei anderen werden immerhin schon direkt 90% des Rechnungsbetrags erstattet, bis der SB durch den kumulierten Selbstbehalt von 10% ausgeschöpft ist. Es gibt Tarife mit einer von Anfang an höheren Beitragsrückerstattung, z.B. von 3 oder 6 Monatsbeiträgen. Solche Features sind kleine Pluspunkte. Häufig werden bei solchen Tarifen jedoch die Kosten von Vorsorgemaßnahmen voll angerechnet, die bei anderen Tarifen weder für den Selbstbehalt noch bei der Beitragsrückerstattung nachteilig berücksichtigt werden (s.o.). Dadurch wird dieser Vorteil schnell wieder kompensiert.

Spätestens wenn man berücksichtigt, dass auf längere Sicht (wir sprechen von Laufzeiten von 50-60 Jahren!) die völlig „gesunden“ Zeiten, in denen keinerlei Leistungen in Anspruch genommen werden, i.d.R. deutlich geringer ausfallen, als die Zeiten mit PKV-Leistungen, verlieren Besonderheiten bei Selbstbehalt und Beitragsrückerstattung stark an Gewicht. In meiner (BS) eigenen privaten Krankenversicherung fielen in den letzten 10 Jahren jedes Jahr durchschnittlich rund 2.900 EUR an Gesundheitsausgaben an – da lohnen sich weder Selbstbehalt noch Beitragsrückerstattung.

Achtung: Beitragsrückerstattungen reduzieren ebenfalls den steuerlich absetzbaren Beitrag, kommen somit auch nur zu ca. 65% (ohne Kirchensteuer) im Geldbeutel des Versicherten an. Außerdem ist eine Beitragsrückerstattung generell selten garantiert und auch die zugrunde liegenden Parameter können angepasst werden – wie z.B. zum 1.1.2022 bei Signal Iduna / Deutscher Ring. Solche Anpassungen sind ggf. auch durchaus sinnvoll, um ansonsten nötige Beitragsanpassungen zu vermeiden oder zu dämpfen. Die Unsicherheit der Beitragsrückerstattung ist ein weiterer Grund, diese als Auswahlkriterium nicht sehr hoch zu priorisieren.

Ein Vorteil der Beitragsrückerstattung für Arbeitnehmer: Trotz ca. hälftigem Arbeitgeberzuschuss profitiert der Arbeitnehmer von der vollen Beitragsrückerstattung, da er gegenüber der Versicherung alleiniger Vertragspartner und Beitragszahler in voller Höhe ist.

Bewertung der Auswahlkriterien Krankenversicherung

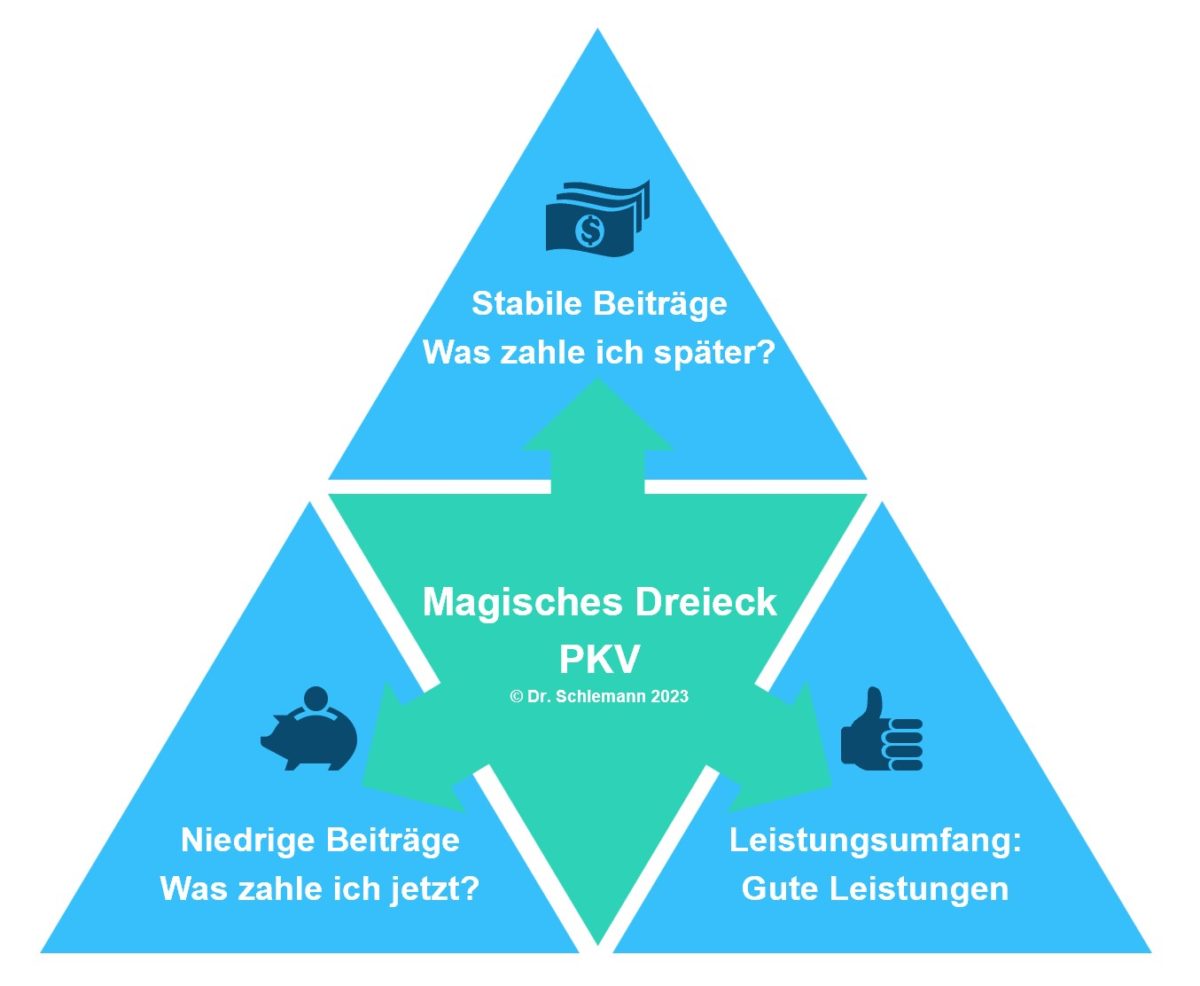

Idealerweise erfüllt der Wunschtarif drei wichtige Ziele bzw. Kriterien gleichzeitig:

- Hohe (bzw. gute/sinnvolle) Leistungen,

- Stabile Beiträge (auch im Alter!) und möglichst auch noch

- Niedrige Beiträge jetzt.

Das magische Dreieck der privaten Krankenversicherung

Diese Kriterien bilden jedoch ein sog. „magisches Dreieck„, d.h. jeder Tarif kann nur zwei dieser drei Kriterien erfüllen! Bei zu „billigen“ Tarifen ist langfristig mit überdurchschnittlich hohen Beitragssteigerungen zu rechnen. Bei Tarifen mit schwachen Leistungen werden Sie langfristig vieles selber zahlen. Wofür entscheiden Sie sich?

Für ein optimales Preis-/Leistungsverhältnis sind zusätzlich noch bei der Gesellschaft verfügbare Limitierungsmittel aus der Rückstellung für Beitragsrückerstattung („RfB“) wichtig und Tarifelemente zur Leistungssteuerung wie z.B. eine strenge Risikoprüfung zur Vermeidung „schlechter“ Risiken oder Selbstbehalte, die zu kostenbewussterem Verhalten des Versichertenkollektivs beitragen.

Ein kleiner Spoiler: Menschen, die genügend verdienen, um sich privat krankenzuversichern, verstehen meistens, worauf es langfristig ankommt. Deshalb priorisieren ca. 98% der von uns beratenen Kunden gute Leistungen und stabile Beiträge. Sie entscheiden sich deshalb für eine „gute“ private Krankenversicherung und nicht für eine „billige“ PKV. Wer zu den verbleibenden 2% gehört, dem vermitteln wir auf ausdrücklichen Wunsch – nach Unterzeichnung einer detaillierten Beratungsdokumentation, die uns von Haftung freizeichnet – auch einen Billigtarif.

2. Die richtige Versicherungsgesellschaft

Ähnlich wichtig wie die Auswahl des passenden Tarifs ist bei den Auswahlkriterien Krankenversicherung die Wahl der richtigen Gesellschaft. Hier spielen verschiedene Kennzahlen, der Kundenservice und die Praxis bei der Leistungsregulierung eine Rolle. Wie relevant sind Ratings?

Kennzahlen

Wie im Kennzahlenkatalog des PKV Verbands genauer beschriebenen sollte die Gesellschaft u.a.

Die finanziellen Kennzahlen, die für Ratings herangezogen werden, sind ausgesprochen differenziert zu betrachten. Einige wie RfB-Zuführungsquote, RfB-Entnahmeanteile, Überschussverwendungsquote basieren auf internen Zahlungsströmen. Manche Gesellschaften gestalten diese „ratingoptimiert“ und verschieben deshalb mehr Geld hin und her. Andere Gesellschaften führen Überschüsse direkt dem Eigenkapital zu und weisen so ein höheres Finanzpolster und eine bessere Solvenzquote auf. Eine hohe RfB-Quote ist aus Kundensicht nicht unbedingt besser als eine zeitnahe Verwendung der Überschüsse. Und eine hohe versicherungsgeschäftliche Ergebnisquote weist z.B. auf höhere Sicherheitsmargen hin, die der Kunde letztlich über seine Beiträge zahlt. Zu beachten sind hier auch systembedingte Unterschiede einiger Kennzahlen zwischen Versicherungsverein auf Gegenseitigkeit und Aktiengesellschaft. Ein VVaG hat meist z.B. eine höhere Eigenkapitalquote, als eine AG.

Kennzahlen gehören deshalb nicht zu den besonders wichtigen Auswahlkriterien und sind außerdem ausgesprochen interpretationsbedürftig. Wie der PKV Verband in seinem Kennzahlenkatalog schreibt „Oft sind Kennzahlen deshalb eine Quelle für Missverständnisse und Fehlinterpretationen.“

Servicestärke: Kundenservice und Leistungsregulierung

Für die langfristig „richtige“ Wahl einer Krankenversicherung sind natürlich der Kundenservice und die Praxis bei der Leistungsregulierung wichtige Faktoren. Dazu geben wir Ihnen gerne Einschätzungen aus unserer langjährigen Praxis. Anders als vertraglich garantierte Tarifleistungen ist die Servicestärke jedoch immer nur eine Momentaufnahme und kann sich theoretisch jederzeit ändern, gerade bei steigendem Kostendruck im Gesundheitswesen.

Auswahlkriterien Krankenversicherung: Ratings?

Auf dem Markt gibt es diverse Firmen, die Ratings und Bewertungen von Krankenversicherungsgesellschaften und -tarifen anbieten. Zu nennen sind hier z.B. map-Report, Morgen & Morgen, Fitch oder DISQ. Auch Zeitschriften wie Stiftung Warentest / Finanztest, Handelsblatt oder Wirtschaftswoche versuchen sich immer mal wieder an Vergleichen oder Rankings.

Die meisten dieser „Ratings“ werden von Journalisten erstellt, nicht von ausgewiesenen PKV Experten. Profis zerpflücken diese regelmäßig fachlich. Rating scheint häufig doch von Raten zu kommen :-).

Häufig bezieht sich ein größerer Teil dieser Ratings auf Kennzahlen. Deren Aussagekraft ist wie oben beschrieben jedoch sehr eingeschränkt. Die Relevanz solcher Ratings wird zusätzlich eingeschränkt durch die meist mangelhafte Datenbasis. So nehmen am map-Report inzwischen (map-Report 914) nur noch ganze 12 von insgesamt 48 Krankenversicherungen teil, also gerade mal ein Viertel des Marktes! Nimmt man die von Map-Report als „aktiv“ bezeichneten 30 privaten Krankenversicherer sind es immer noch nur 40%. Bezogen auf die Beitragseinnahmen, so der weitere Relativierungsversuch von Map-Report, sind es immer noch nur 45%, also weniger als die Hälfte des Marktes! „Zufall“: Die mit Abstand umsatzstärkste Gesellschaft Debeka liegt bei Map-Report seit Jahren vorne.

Jede Gesellschaft schmückt sich dann natürlich gerne mit solchen Ratings, wenn sie dort gut abschneidet. Bei den ganzen Ratings und Bewertungen ist jedoch kein eindeutiger Trend zu erkennen, hier schneidet die eine Gesellschaft besser ab, dort die andere – und über die Jahre ändern sich die Spitzenreiter auch immer wieder.

Solche Ratings können als erste Orientierung dienen und sind durchaus einer von vielen Gesichtspunkten bei der Auswahl der „richtigen“ Gesellschaft. Sie sind jedoch bei weitem nicht das wichtigste Auswahlkriterium. Letztlich handelt es sich bei Ratings immer nur um subjektive Momentaufnahmen aus einem speziellen Blickwinkel. Sie sagen wenig darüber aus, wie es der jeweiligen Gesellschaft in 30 Jahren geht. Außerdem basieren sie auf „Modellkunden“ und berücksichtigen nicht die Vielzahl individueller Faktoren, die für die Krankenversicherungswahl entscheidend sind.

Versicherungsverein auf Gegenseitigkeit oder Aktiengesellschaft?

Manchmal liest oder hört man, dass Kunden günstiger gestellt wären, wenn sie bei einem Versicherungsverein auf Gegenseitigkeit (VVaG) versichert sind, statt bei einer Aktiengesellschaft (AG). Ist die Rechtsform wirklich eines der wichtigen Auswahlkriterien Krankenversicherung?

Ein Versicherungsverein auf Gegenseitigkeit ist ein privater rechtsfähiger Verein, für den ebenso wie für die AG das Versicherungsaufsichtsgesetz (VAG) gilt. Der VVaG ist eine Genossenschaft, die Versicherten sind als Mitglieder gleichzeitig Eigentümer des Vereins bzw. Unternehmens. Anders als die AG muss der VVaG keine Dividenden an Aktionäre ausschütten, erwirtschaftete Gewinne können im Unternehmen bleiben. Das kann dazu führen, dass ein Versicherungsverein auf Gegenseitigkeit günstigere Versicherungsprämien anbieten kann, als eine Aktiengesellschaft. Dies gilt jedoch nicht für Kapital, das der VVaG zur Stärkung seiner Eigenkapitalausstattung benötigt, was dort i.d.R. mit 28% der Überschüsse geschieht (vs. nur 10% bei AGs).

Ein neuer Trend ist die Kombination beider Rechtsformen in einer Aktiengesellschaft, die einem VVaG als Holding / Muttergesellschaft „gehört“. So lassen sich möglicherweise die Vorteile beider Rechtsformen – Sicherheit für die Mitglieder des VVaG und Refinanzierungsmöglichkeiten der AG – kombinieren.

Mein Kollege/Freund/Nachbar empfiehlt die Pfefferminzia Krankenversicherung

Natürlich können persönliche Empfehlungen bei wichtigen Entscheidungen eine Hilfe sein. Wenn sich Bekannte von Ihnen bei der Pfefferminzia wohlfühlen, gibt das subjektiv natürlich erst mal Pluspunkte. Andererseits wird es Ihnen vermutlich nicht gelingen, eine ausreichend große Stichprobe zu befragen, damit diese Aussage eine statistische Relevanz hätte.

Und Sie sollten dann auch konkreter nachfragen, ob der Bekannte schon einmal richtig ernsthaft erkrankt war (hoffentlich nicht) und z.B. versucht hat, eine teurere Arztbehandlung mit 5-fachem oder 9-fachem Satz abzurechnen oder sich gezielt im Ausland operieren oder behandeln zu lassen, weil dort der „Hochreck-Spezialist“ für eine bestimmte Behandlungsmethode arbeitet. Falls nein, kann er möglicherweise nur einschätzen, ob die Pfefferminzia gut Beiträge abbuchen kann. Auf diesem Gebiet können wir Ihnen versichern gibt es kaum qualitative Unterschiede, das können alle Gesellschaften exzellent. 🙂

Und ganz wichtig: Es ist natürlich möglich, dass Versicherungen in der Vergangenheit aus Kulanz Leistungen übernommen haben, die vertraglich nicht geschuldet waren. In guten Zeiten ist Kulanz eine schöne Sache, aber keine verlässliche Planungsgrundlage für eine Zukunft mit ggf. steigendem Kostendruck.

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenUnsere Empfehlung

Lassen Sie sich bei Ihrer Entscheidung von einem auf das Thema Krankenversicherung spezialisierten unabhängigen Finanzberater unterstützen, der sich ausreichend Zeit für Sie nimmt, um mit Ihnen

Ja, ein solcher Experte könnten z.B. wir sein 😊. Mehr dazu lesen Sie auf unserer Seite Beratung Krankenversicherung. Kontaktieren Sie uns – Anruf oder email genügt!

Bedenken Sie, dass Sie Ihre Entscheidung später ggf. nie mehr revidieren können. Bei gesundheitlichen Problemen (Allergien, Psychotherapie, Rückenprobleme, Herzprobleme etc.) ist ein späterer Wechsel ggf. unmöglich. Das habe ich leider schon einige Male erleben müssen. Sie (und ggf. auch Ihre Kinder!) hängen dann zeitlebens in einem leistungsschwachen Tarif fest, mit allen beschriebenen Kostenrisiken!

Ihre Fragen zum eventuellen Krankenversicherungswechsel inkl. der Auswahlkriterien Krankenversicherung können wir gerne interaktiv persönlich, telefonisch (0221-688040) oder per Webmeeting besprechen. Nutzen Sie dafür unsere individuelle, i.d.R. kostenlos Beratung, entweder über das hier verlinkte Kontaktformular (bitte formulieren Sie darin Ihr Anliegen möglichst konkret) oder Sie buchen schon direkt über unseren hier verlinkten Online-Kalender einen für Sie gut passenden Termin.