Mit gezieltem Sparen zur Beitragsentlastung im Alter bremst das sog. „AltersBeitragsentlastungsSparen“ sozusagen als „ABS“ die Kosten Ihrer Krankenversicherung im Alter.

Wenn Sie die Beitragsersparnis gegenüber der gesetzlichen Krankenversicherung klug investieren, erzielen Sie durch steuerliche Absetzbarkeit und ggf. Zuschuss vom Arbeitgeber eine Rendite von fast 6% nach Kosten und nach Steuern!

Ein Hinweis, um einen falschen Eindruck zu vermeiden: Der Wechsel in die private Krankenversicherung setzt nicht voraus, im Vergleich zur GKV auch noch Geld zu sparen. Ein „Mercedes“ darf mehr kosten, als ein „Dacia“. Auch ohne das Anlegen einer Ersparnis sind PKV Tarife im Alter normalerweise „bezahlbar“.

Altersbeitragsentlastungssparen: „ABS“ für Ihre PKV

Bei unserer Beratung zum Thema Private Krankenversicherung begegnet uns öfters die Sorge vor im Alter steigenden Beiträgen. Hierzu finden Sie unter „Vorurteile zur privaten Krankenversicherung“ bzw. Ist eine Private Krankenversicherung im Alter zu teuer? eine ausführliche Erläuterung, weshalb diese Sorge bei einer guten und beitragsstabilen PKV normalerweise unbegründet ist.

Ein wesentlicher Aspekt wird bei dieser Diskussion häufig übersehen: Die monatliche Beitragsersparnis gegenüber der GKV, die selbst nach Meinung von PKV-Skeptikern über lange Jahre anfällt. Hierbei zählt nicht nur der reine Beitragsunterschied, sondern zusätzlich Beitragsrückerstattungen für Gesunde von bis zu 50% des Beitrags. Rechnet man fair, sind auch die versteckten Kosten der GKV zu berücksichtigen (Zuzahlung bei verschreibungspflichtigen Medikamenten, gesamte Kosten für nicht verschreibungspflichtige Medikamente und Sehhilfen, Zuzahlung bei Heil- und Hilfsmitteln, Kosten für Zahnersatz und professionelle Zahnreinigung), die bei Vergleichen oft mit 50 EUR p.m. angesetzt werden. Dazu kommen noch (fiktive) Kosten für private Zusatzversicherungen (je nach Leistungen und Eintrittsalter ca. 100 – 200 EUR p.m. für Erwachsene), um die GKV annähernd mit den Leistungen der PKV vergleichbar zu machen. Siehe dazu Effektivkosten gesetzliche Krankenversicherung 2023.

Die sich daraus ergebende Beitragsersparnis der privaten Krankenversicherung gegenüber der gesetzlichen Krankenversicherung sollten Sie keinesfalls „verkonsumieren“, sondern zweckgebunden (!) für Ihr persönliches Altersbeitragsentlastungssparen anlegen. Berücksichtigt man das Ergebnis dieses Sparvorgangs, der ggf. noch von Arbeitgeber und Finanzamt bezuschusst wird, fällt die Bilanz PKV vs. GKV noch deutlicher zugunsten der PKV aus!

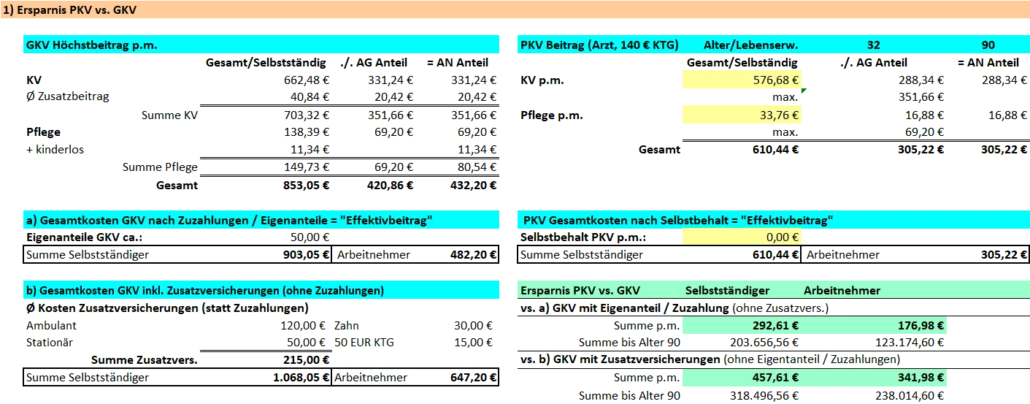

Im folgenden erläutern wir am Beispiel eines 32-jährigen Arztes Schritt für Schritt

- Die Berechnung der Beitragsersparnis PKV vs. GKV

- Vor- und Nachteile sowie Netto-Einzahlung und Beitragsreduzierung im Alter eines PKV-Beitragsentlastungstarifs

- Einzahlungen und monatliche Rente bei einer privaten Rentenversicherung (klassisch und fondsgebunden) als Alternative

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenBeitragsersparnis PKV vs. GKV – Rechenbeispiel

Übersicht

Hier zunächst eine grafische Übersicht der einzelnen Rechenschritte zur Beitragsersparnis PKV vs. GKV, die nachfolgend genauer erläutert werden:

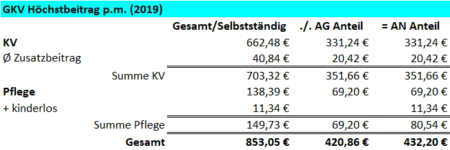

(Höchst-)Beitrag gesetzliche Krankenversicherung GKV

Unser Assistenzarzt verdient im Jahr brutto 70.000 EUR und zahlt in der GKV somit als Selbstständiger oder als Angestellter folgende Höchstbeiträge:

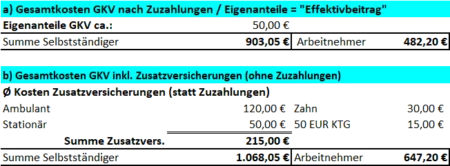

Zusätzlich sind noch zu berücksichtigen entweder a) die in der GKV anfallenden Zuzahlungen / Eigenanteile, aus denen sich der sog. „Effektivbeitrag“ ergibt, oder b) erforderliche Zusatzversicherungen, um das Qualitätsniveau der GKV etwas zu steigern – oder sogar beides!

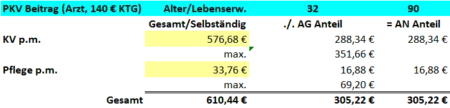

Beitrag private Krankenversicherung

Die PKV-Beiträge für den 32-jährigen kinderlosen Assistenzarzt in einem sehr guten 2-Bett Zimmer Tarif ohne Selbstbehalt inkl. einem monatlichen Krankentagegeld von 140 EUR betragen:

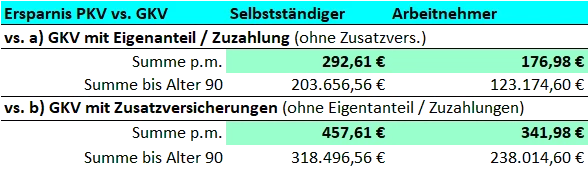

Beitragsersparnis PKV vs. GKV

Daraus ergibt sich folgende Beitragsersparnis gegenüber der GKV (Summe zur Vereinfachung gerechnet ohne Zins!):

Diese monatliche Summe (zumindest der sich unter a) ergebende Betrag im Vergleich zur GKV inkl. Eigenanteil) sollte unbedingt per Altersbeitragsentlastungssparen gezielt zur späteren Beitragsentlastung der eigenen PKV angespart werden!

Altersbeitragsentlastungssparen – Möglichkeiten

Zur Anlage der Beitragsersparnis kommen zwei Möglichkeiten in Betracht:

1. PKV-Beitragsentlastungstarife

Viele Gesellschaften bieten eigene „Beitragsentlastungstarife“ an, auch genannt „Zusatzbaustein zur Beitragsreduzierung im Alter“, „Beitragssenkungskomponente“ oder „Rückdeckungsversicherung / RDV“. Ziel ist, den PKV Beitrag im Alter durch monatliches Sparen lebenslang um einen festen Betrag zu senken. Diese Spartöpfe funktionieren ähnlich wie eine Rentenversicherung und können ohne Gesundheits- oder Risikoprüfung abgeschlossen werden.

Vorteile von Beitragsentlastungstarifen zum Altersbeitragsentlastungssparen

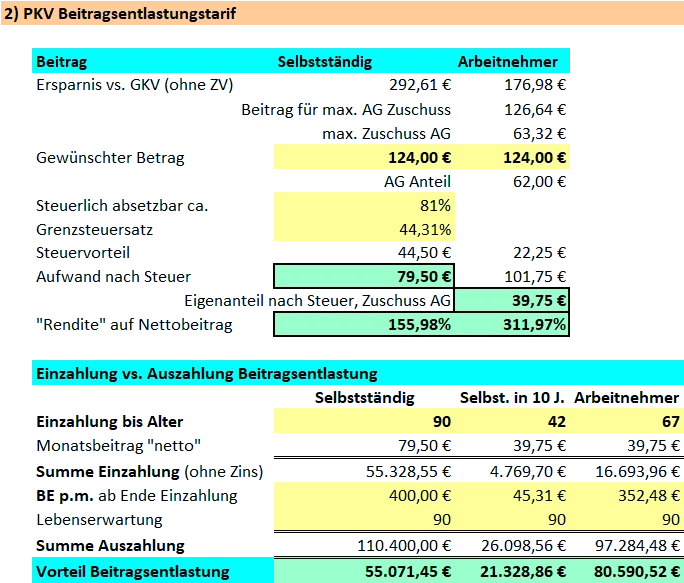

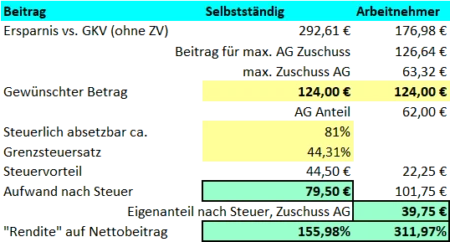

In konkreten Zahlen des nachfolgenden Beispiels ausgedrückt bedeutet dies, eine Sparleistung von 124 EUR p.m. kostet „netto“ für

Alleine dadurch bietet ein Beitragsentlastungstarif deutliche Vorteile gegenüber den meisten anderen Sparformen (s.u.)!

Nachteile Beitragsentlastungstarife

Auch „gute“ Beitragsentlastungstarife haben einige systembedingte Nachteile:

Lebenslange Beitragszahlung (je nach Anbieter)

Je nach Anbieter sind die Beiträge lebenslang zu zahlen, d.h. auch noch nach Rentenbeginn. Diese ist bei der „Rendite“ natürlich zu berücksichtigen und bei unseren Berechnungen auch einkalkuliert.

Verlust sämtlicher eingezahlter Beiträge bei Beendigung

Bei Beendigung des Vertrags (u.a. Wechsel der Gesellschaft, Tod des Versicherten – die Beiträge sind nicht vererbbar oder Rückkehr in die GKV z.B. bei reduziertem Einkommen) verliert man i.d.R. sämtliche eingezahlten Beiträge.

Aber (häufig nicht bekannt): Manche bzw. die von uns empfohlenen Gesellschaften ermöglichen die direkt beitragsmindernde Anrechnung des gesparten Kapitals bei der Umwandlung einer Vollversicherung in eine Zusatzversicherung bei Rückkehr in die GKV. Alternativ kann man – auch bei Wechsel der privaten Krankenversicherung – z.B. das Krankentagegeld bei der „alten“ PKV lassen und das Kapital darauf anrechnen lassen.

So ziemlich der einzige Fall, in dem sich ein solcher Beitragsentlastungstarif nicht lohnt, ist also das vorzeitige Versterben. Dann haben Sie aber eher andere Probleme bzw. keine mehr. Und sehen Sie es positiv: Ein Beitragsentlastungstarif wirkt quasi lebensverlängernd, weil Sie wissen, dass sich frühes Sterben nicht lohnt. 😀

Keine Garantie

Die errechnete Beitragsreduzierung ist ebenso wie die Ablaufleistung einer Rentenversicherung nicht garantiert, sondern hängt von der Entwicklung der verwendeten Rechungsgrundlagen wie Lebenserwartung und Zins ab. Die Rendite hierbei lässt sich nicht pauschal berechnen, da sie neben der Kapitalverzinsung der gewählten Gesellschaft auch von Faktoren wie Arbeitnehmer- oder Selbstständigenstatus, persönlicher Einkommens- und Steuersituation und Lebenserwartung abhängig ist. Generell ist die Kapitalverzinsung bei Krankenversicherern nicht unbedingt höher als bei Lebensversicherern. Aktuell (6/2019) bieten Beitragsentlastungstarife je nach Gesellschaft eine Verzinsung von um die 2% bis 2,7%.

Beispiel PKV-Beitragsentlastungstarif zum Altersbeitragsentlastungssparen

Hier zunächst wieder die Übersicht der einzelnen Rechenschritten zum Altersbeitragsentlastungssparen, die nachfolgend genauer erläutert werden, für den obigen Fall des 32-jährigen Arztes in dem Beitragsentlastungstarif eines „guten“ PKV-Anbieters:

Beiträge zum PKV-Beitragsentlastungstarif nach Steuer und Arbeitgeberzuschuss

Eine Sparleistung von 124 EUR p.m. kostet „netto“ für Arbeitnehmer nach Arbeitgeberzuschuss und Steuer nur 39,75 EUR und für Selbstständige nach Steuer nur 79,50 EUR!

Wie schon geschrieben bedeutet dies eine Sparleistung von 124 EUR p.m. kostet „netto“ für

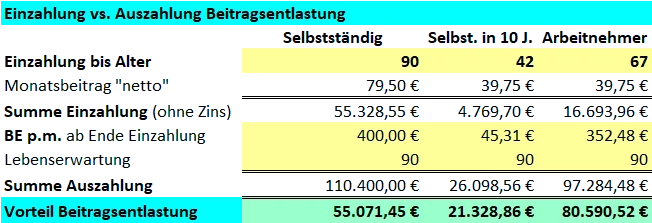

Einzahlung vs. Auszahlung PKV-Beitragsentlastungstarif

Bei der Auszahlung werden hier drei Varianten verglichen (zur Vereinfachung ohne Zinseffekte im Laufe der Ein- und Auszahlung):

- Ein Selbstständiger führt den Beitragsentlastungstarif dauerhaft fort (hier mit einer angenommenen Lebenserwartung von 90 Jahren.

- Ein Angestellter macht sich nach 10 Jahren selbstständig und nutzt die bis dahin angesparte Beitragsentlastung zur direkten Beitragsreduzierung.

- Ein Arbeitnehmer nutzt die Beitragsentlastungskomponente bis 67 ohne anschließend weitere Einzahlung.

Fazit: Rendite PKV-Beitragsentlastungstarif

Als Fazit lohnen sich PKV-Beitragsentlastungstarife auch für Selbstständige mit einem „Plus“ von 55.071 EUR. Für Arbeitnehmer ist diese Form des Altersbeitragsentlastungssparens mit einem Plus von 80.590 EUR besonders vorteilhaft!

Rechnet man das Beispiel des Arbeitnehmers mit einer Einzahlung bis 67 und einer Rentenzahlungsdauer von 23 Jahren genau nach, ergibt sich eine angesichts des aktuellen Zinsniveaus ausgesprochen attraktive Rendite von 5,93% nach Kosten und nach Steuern! Ein „normales“ Depot mit 0,8% Depotkosten müste vor Kosten und vor Steuern eine Rendite von ca. 9,30 % erreichen, um damit mithalten zu können.

Mit den gleichen Parametern erzielt der Selbstständige (bzw. ein Beamter oder ein Angestellter, dessen Arbeitgeberzuschuss ausgeschöpft ist) eine ebenfalls ansehnliche Rendite von 3,63% nach Kosten und nach Steuern! Ein „normales“ Depot mit 0,8% Depotkosten müste vor Kosten und vor Steuern eine Rendite von ca. 5,43% erreichen, um damit mithalten zu können.

Was sagen „Verbraucherschützer“ zu Beitragsentlastungstarifen

Die Verbraucherzentrale Hamburg beschäftigt sich auf ihrer Seite, die wir hier wegen der enthaltenen Fehler nicht verlinken möchten, mit der Frage „Lohnt sich ein Beitragsentlastungstarif für die private Krankenversicherung?“

Diese Seite der Verbraucherzentrale ist leider (wie häufiger bei deren Beiträgen) mäßig gut recherchiert. Hier einige Beispiele:

- „In der privaten Krankenversicherung steigen die Beiträge mit zunehmendem Alter“ – ach, in der GKV nicht? Die Beitragsentwicklung hat letztlich nichts mit dem Alter zu tun!

- „denn er rentiert sich meist nicht“ – fast 6% nach Kosten und Steuern würde man normalerweise nicht als „nicht rentieren“ bezeichnen.

- „Die Beiträge für die private Krankenversicherung bleiben häufig trotz Entlastungstarif im Alter sehr hoch.“ – Stimmungsmache, inhaltlich bei „Gutverdienern“ falsch im Vergleich zur GKV.

- „Wechselt man zu einer anderen Versicherungsgesellschaft oder in die gesetzliche Krankenversicherung, wird das angesparte Geld meist nicht ausgezahlt.“ – falsch, es wird nie ausgezahlt.

- „Trotz Eintritt der Leistungspflicht durch die Versicherung müssen Betroffene den vereinbarten Betrag für den Entlastungstarif jedoch weiterzahlen.“ – falsch, ist nicht immer der Fall, siehe oben.

2. Individuelles Altersbeitragsentlastungssparen

Für ein individuelles Altersbeitragsentlastungssparen sind grundsätzlich alle unter „Vergleich Geldanlage“ beschriebenen Sparformen möglich.

Dabei sollten Sie besonderen Fokus auf die Absicherung des sog. „Langlebigkeitsrisikos“ legen. Die Beiträge zur privaten Krankenversicherung müssen Sie lebenslang zahlen. Deshalb sollte das Ergebnis Ihres Sparens ebenfalls lebenslang Geld ausschütten, ggf. auch noch mit Alter 100.

Bei der Auswahl der für Sie passenden Lösung beraten wir Sie gerne, siehe Beratung Altersvorsorge.

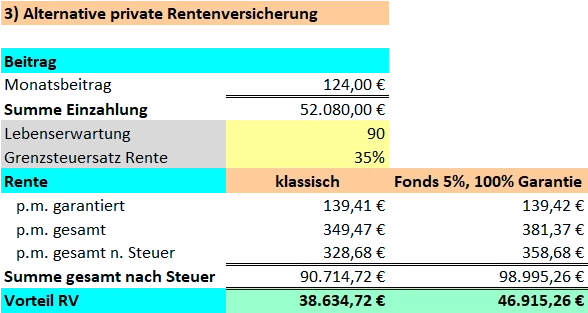

Beispiel private Rentenversicherung zum Altersbeitragsentlastungssparen

Mit relativ sicherer Verzinsung und Steuervorteilen ist eine klassische private Rentenversicherung oft eine gute Lösung. Die Gesamtverzinsung vor Kosten liegt bei „guten“ Anbietern aktuell (6/2019) um die 3,7%, nach Kosten (je nach Eintrittsalter um die 1%) verbleibt eine Verzinsung nach Kosten von ca. 2,7%. Für risikofreudigere Anleger kann gut diversifiziertes Fondssparen die richtige Wahl sein, z.B. eine Fonds-Rentenversicherung mit Beitragsgarantie, lebenslanger Rentenzahlung und steuerlichen Vorteilen.

Für beide Variante hier als Beispiel die Investition in eine klassische bzw. fondsgebundene Rentenversicherung bei einem führenden deutschen Anbieter

Die Anlage einer Ersparnis von 124 EUR p.m. bis Alter 67 führt also zu einer monatlichen Beitragsreduzierung der privaten Krankenversicherung nach Steuern von knapp 330 EUR bzw. 360 EUR pro Monat.

Ist ein Fondssparplan eine sinnvolle Alternative?

Ein reiner Fondssparplan, z.B. als kostengünstiger ETF-Sparplan, kann grundsätzlich ebenfalls eine geeignete Lösung zum Altersbeitragsentlastungssparen sein. Siehe dazu ausführlicher unsere Seite ETF oder Fondsrente.

Neben Vorteilen bei Kosten und Flexibilität hat ein ETF-Sparplan auch einige Nachteile:

Fazit

Bitte verkonsumieren Sie Ihre Beitragsersparnis aus der privaten Krankenversicherung nicht, sondern legen Sie diese zweckgebunden (!) für Ihr persönliches Altersbeitragsentlastungssparen an.

Sollte jemand im Rentenalter über gestiegene Beiträge (grds. ein völlig normaler Vorgang) seiner privaten Krankenversicherung klagen, fragen Sie bitte nach, ob und wie derjenige seine langjährige Beitragsersparnis angelegt hat.

Nutzen Sie auch zu diesem Thema unsere persönliche Beratung, damit Sie langfristig die für Sie richtige Entscheidung treffen! Sprechen Sie uns gerne an.