Heirat und Finanzen: Besser vorsorgen! Was ist zur Hochzeit (bzw. bei Verpartnerung oder Zusammenziehen) bei Finanzen und Versicherungen zu beachten. Verschenken Sie nicht unnötig Geld.

Sind schon Kinder in Sicht? Dann lesen Sie am besten direkt unsere Seite Checkliste Geburt.

Heirat und Finanzen

Finanzielle Aspekte sind zum Glück nur selten die Triebfeder zu heiraten, dennoch sollten Sie frühzeitig über Heirat und Finanzen nachdenken, um besser vorzusorgen und nicht unnötig Geld zu verschenken.

Die nachfolgenden Ausführungen gelten auch für eingetragene Lebenspartnerschaften („Verpartnerung“). Diese sind nach dem Lebenspartnerschaftsgesetz der Ehe inzwischen zivilrechtlich, sozialversicherungsrechtlich und steuerrechtlich weitgehend gleichgestellt.

Viele der Tipps gelten ähnlich für das Zusammenziehen bei einer nichtehelichen Partnerschaft.

Sollte wider Erwarten etwas schiefgehen, siehe unsere Seite Scheidung oder Trennung 🙃.

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenHeirat und Finanzen: Kosten der Hochzeit?

Heiraten kann man in Deutschland relativ billig. Das Standesamt verlangt nur eine Gebühr von 50 – 100 EUR. Deutlich aufwendiger ist die romantische Strandhochzeit auf den Malediven oder eine Promi-Hochzeit auf Sylt.

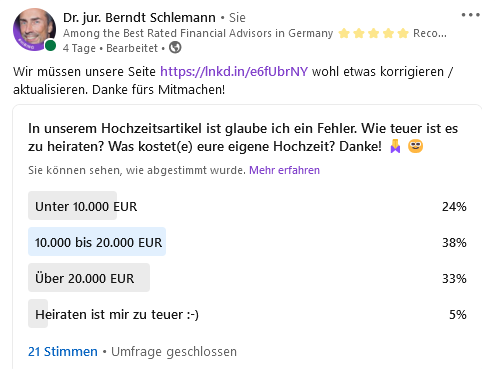

Vor ein paar Jahren kostete eine deutsche Durchschnittshochzeit noch knapp 8.000 EUR. Inzwischen sind die Kosten deutlich gestiegen auf 10.000 bis 20.000 EUR und mehr. Hier unsere kurze Umfrage dazu bei LinkedIn im Mai 2023:

Zum Ausgleich gibt’s Geschenke. 🙂 Was Sie für Ihre eigene Hochzeit zahlen hängt natürlich von Faktoren ab wie der Anzahl geladener Gäste und dem Anspruch des Brautpaares an Location, Küche und Rahmenprogramm.

Früher übernahmen meistens die Brauteltern die Kosten. Auch heute tragen die Eltern von Braut und Bräutigam in jüngeren Jahren manchmal noch einen Teil bei. „Spätheiratende“ stemmen die Kosten i.d.R. alleine. Sie sollten frühzeitig beginnen, die nötige Liquidität anzusparen. Eine „Hochzeit auf Pump“ wäre ein schlechter Start in eine gemeinsame Zukunft!

Heirat und Finanzen: Steuern sparen?

Heiraten spart nicht immer Steuern. Verdienen beide Eheleute ungefähr gleich viel, haben Sie keine nennenswerten Steuervorteile.

Anders wenn ein Ehegatte deutlich mehr verdient als der andere. Er bzw. sie kann aufgrund des Ehegatten-Splittings durch die Wahl einer günstigeren Steuerklasse das Netto-Einkommen kräftig erhöhen. Die Wahl der Kombination Steuerklasse III / V ist i.d.R. empfehlenswert, wenn der Besserverdiener mindestens 60% des gesamten Familieneinkommens verdient. Soweit ein Ehegatte selbstständig ist und Einkommensteuervorauszahlungen ohne Berücksichtigung einer Steuerklasse leistet, würde der angestellte Ehegatte im Zweifel die Steuerklasse III wählen. Ansonsten werden beide mit Steuerklasse IV / IV gleich besteuert. Eine Änderung der Steuerklasse ist jederzeit möglich, muss aber spätestens bis 30. November des Jahres erfolgen.

Mit einer Steuersoftware oder Ihrem Steuerberater können Sie prüfen, ob für Sie eine getrennte Veranlagung ausnahmsweise Vorteile gegenüber der gemeinsamen Veranlagung bringt. Das Finanzamt geht automatisch von einer Zusammenveranlagung aus, wenn kein Antrag auf Einzelveranlagung gestellt wird.

Weitere Steuervorteile gibt es bei Erbschaftsteuer und Schenkungssteuer. Ehegatten können hier deutlich höhere Freibeträge von 500.000 EUR pro Person nutzen, während für unverheiratete Lebenspartner nur ein kleiner Freibetrag von 20.000 EUR gilt.

Brauche ich einen Ehevertrag?

Nach der Hochzeit wird das Vermögen der Ehepartner nicht einfach „zusammengeworfen“. Ohne besondere Vereinbarung lebt das Paar automatisch im gesetzlichen Güterstand der Zugewinngemeinschaft. Jeder behält, was er mit in die Ehe gebracht hat, und bleibt Herr seines Vermögens – es wird nichts geteilt. Erst bei einem evtl. Ende der Ehe wird Kassensturz gemacht und beim Zugewinnausgleich der während der Ehe angesammelte Überschuss (Vermögen am Anfang minus Vermögen am Ende der Ehe) hälftig aufgeteilt. Für die meisten Situationen sollte die Zugewinngemeinschaft die Vermögensverhältnisse fair regeln. Besonders Vorsichtige könnten den Vermögensstand zum Ehebeginn (und spätere Erbschaften, die hinzugerechnet werden) gemeinsam dokumentieren. In jungen Jahren ist das aber meistens unnötig, wenn beide noch nicht viel haben.

Per notariellem Ehevertrag, den man auch noch während der Ehe abschließen kann, können finanzielle Beziehungen der Ehegatten während und nach der Ehe in gewissen Grenzen anders geregelt werden, z.B.

Eheverträge sind ggf. sinnvoll, um die gesetzlichen Vorgaben an die individuelle Situation anzupassen, z.B.:

Welcher Ansatz in Ihrer individuellen Situation sinnvoll ist, sollten Sie mit einem Notar oder Anwalt besprechen, bevorzugt einem Fachanwalt für Familienrecht.

Vermögen und Konten

Mit der Hochzeit stellt sich auch die Frage, ob es künftig bei „mein Geld“ und „dein Geld“ bleibt, oder ob man langfristig aus einem „Topf“ wirtschaftet. Hier gibt es kein „richtig“ oder „falsch“, solange sich beide Ehepartner einig sind. Im Trennungsfall ergeben sich keine wesentlichen Unterschiede – s.o. Zugewinnausgleich. Häufig ist der Umgang der Ehepartner mit Geld stark von ihren Herkunftsfamilien geprägt.

Bezüglich der Konten kann – unabhängig von der Art des Wirtschaftens – ein „Dreikontenmodell“ Sinn machen: a) zwei separate Konten für Einnahmen (Gehaltszahlungen) und Ausgaben – so sind vor allem Ausgaben individueller zuordenbar und b) ein drittes Konto für Fixkosten und gemeinsame Ausgaben.

Heirat und Finanzen: Versicherungen

Mit dem Einzug eines neuen Lebenspartners (auch ohne Heirat) können Sie Geld sparen, indem Sie verschiedene Versicherungspolicen zusammenlegen, d.h. ein Ehepartner ist Versicherungsnehmer und der Partner ist mitversichert (z.B. Privathaftpflichtversicherung, Auslandsreisekrankenversicherung, Rechtsschutzversicherung).

Bei Versicherungsverträgen mit einem „Begünstigten“ (z.B. Kapitallebensversicherung, Rentenversicherung, Risikolebensversicherung, Berufsunfähigkeitsversicherung oder Unfallversicherung) sollten Sie überprüfen, wer als Begünstigter in dem Versicherungsvertrag angegeben ist. An die Stelle von Geschwistern oder Eltern sollte spätestens jetzt „der jeweilige Ehegatte“ treten. Wir nutzen diese Option standardmäßig bei den von uns eingereichten Anträgen, so dass an dieser Stelle bei Heirat i.d.R. keine Änderung erforderlich ist.

Sachversicherungen

Sogenannte „Sachversicherungen“ sollten ohnehin regelmäßig (mindestens jährlich bei unserem Finanzcheck) überprüft werden. Häufig bestehen ältere Sachversicherungen trotz nichtehelicher Lebensgemeinschaft oder Heirat noch als Singletarife. Prüfen Sie u.a.:

Privathaftpflichtversicherung: Familiendeckung (inkl. Schäden durch deliktsunfähige Kinder)? Achtung: durch das Zusammenlegen der Privathaftpflichtversicherung reduziert sich der Gesamtbeitrag zwar um ca. 25%. Schäden, die ein Partner dem anderen zufügt, sind dann allerdings i.d.R. nicht mehr versichert! Auch wenn die Partner untereinander in einem solchen Fall vielleicht nicht verklagen würden, können Ersatzansprüche auf einen Sozialversicherungsträger wie z.B. die Krankenversicherung übergehen, der dann bei nichtehelichen Lebensgemeinschaften (nicht bei Ehepaaren) Regress nimmt. Gute PHV Tarife übernehmen auch solche Regressansprüche.

Hausratversicherung: reichen Versicherungssumme (wg. zusammengelegtem Hausrat oder Neuanschaffungen) und Deckungsumfang (z.B. Kinderwagen in Flur / Hausgang bei einfachem Diebstahl mitversichert?) weiterhin aus?

Rechtsschutzversicherung: Familientarif?

Wird ein Partner beim anderen mitversichert, kann er seine alte Versicherung normalerweise nur zum nächsten Kündigungstermin (drei Monate vor Ablauf) beenden. Nur bei der Hausratversicherung fällt mit dem Zusammenziehen ein Risiko weg, daher „weicht“ der jüngere dem älteren Vertrag. Bei anderen Verträgen akzeptieren die Gesellschaften eine Hochzeit manchmal kulanterweise als vorzeitigen Kündigungsgrund.

Prüfen Sie in jedem Fall, welcher Vertrag qualitativ am besten Ihren Anforderungen entspricht – oder lassen Sie sich dazu unabhängig beraten!

Krankenversicherung

Bei gesetzlicher Krankenversicherung kann sich ein Ehegatte, der selbst nicht erwerbstätig ist oder nur einen 450 EUR Job hat, bei dem berufstätigen Ehegatten mitversichern („Familienversicherung“).

Eine private Krankenversicherung läuft bei Heirat unverändert weiter. Ggf. können über den Ehepartner Sonderkonditionen genutzt werden (z.B. bei Arzttarifen).

Heirat und Finanzen: Altersvorsorge

Durch die Hochzeit ändert sich grundsätzlich nichts an bestehender Altersvorsorge. Vorteile nach der Hochzeit:

Bei „klassischer“ Rollenverteilung haben sich früher die nicht berufstätigen Ehegatten bei ihrer Altersvorsorge vor allem auf den berufstätigen Ehepartner verlassen. Inzwischen sind bzw. bleiben oft beide Ehepartner berufstätig. Beide sollten ihre Altersvorsorge so planen, dass auch bei Trennung oder Scheidung jeder noch über genügend eigenes Geld im Alter verfügt.

Wer wie viel für die Altersvorsorge spart ist im Verhältnis zwischen den Ehepartnern weniger wichtig, da im Fall der Scheidung normalerweise alle Ansprüche aus während der Ehezeit erworbener Altersvorsorge (bzw. die Anwartschaften darauf) ohnehin mit Hilfe des sog. Versorgungsausgleichs fair aufgeteilt werden. Abweichende Regelungen per Ehevertrag sind möglich, s.o..

Heirat und Finanzen: Risikolebensversicherung

Spätestens wenn Kinder geplant werden, ist für Ehepaare eine Risikolebensversicherung Pflicht. Damit kann sich der hinterbliebene Partner im Todesfall z.B. einige Jahre ausreichend Zeit für die Kinder nehmen. Auch bei einem vernünftig geplanten Immobilienkauf ist die Absicherung des Einkommens bei Tod oder Berufsunfähigkeit unverzichtbar, damit bei Tod oder Krankheit eines der Partner wenigstens das Haus abbezahlt ist. Letztlich brauchen beide Partner diese Art der Absicherung, nicht nur der „Hauptverdiener“!

Heirat und Finanzen: Berufsunfähigkeitsversicherung

Ähnlich wie bei der Altersvorsorge müssen beide Partner auch bei Berufsunfähigkeit mit einer eigenen Berufsunfähigkeitsrente auf eigenen Beinen stehen können. Einerseits ist es natürlich legitim, davon auszugehen, dass ein Partner den anderen bei Berufsunfähigkeit im Rahmen seiner Möglichkeiten etwas „durchfüttern“ wird. Ein komplettes ausfallendes Einkommen (plus bei BU erhöhter Altersvorsorgeaufwand, siehe Rentenhöhe) kann damit aber selten ausgeglichen werden. Zudem: schon im Normalfall haben Beziehungen leider eine gewisse Trennungshäufigkeit. Diese steigt noch einmal deutlich, wenn einer der Partner unter gravierenderen gesundheitlichen Einschränkungen leidet. Jeder sollte sich daher selbst ausreichend absichern (siehe dazu auch unsere Seite Berufsunfähigkeitsrisiko und dort den Passus „Ich brauche keine BU, ich bin verheiratet„).

Nachwuchs und Elterngeld

Grundlage für die Höhe des Elterngeldes ist seit Januar 2013 das Bruttoeinkommen von Vater oder Mutter in den zwölf Monaten vor der Geburt des Kindes. Ein Wechsel von Steuerklasse V in IV oder III erhöht das Nettoeinkommen und damit das Elterngeld. Der Wechsel muss aber rechtzeitig erfolgen, d.h. mindestens sieben Monate vor dem Geburtsmonat des Kindes.

Sobald sich Nachwuchs abzeichnet, sollten Sie sich also direkt um die optimale Steuerklasse kümmern!

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenHeirat und Finanzen: Testament, Patientenverfügung, Vorsorgevollmacht

Ehegatten beerben sich automatisch, nichteheliche Lebenspartner brauchen dafür unbedingt ein Testament. Dennoch sollten auch Ehegatten Ihren Nachlass per Testament regeln – und dabei auch an Patientenverfügung und Vorsorgevollmacht denken (siehe Vorsorge Krankheit Tod).

Heirat und Finanzen: Mietvertrag

Wenn ein Partner beim anderen einzieht, kann er in dessen Mietvertrag aufgenommen werden.

Heirat und Finanzen: Neuer Name, neue Adresse / Umzug

Wie teile ich nach der Heirat am einfachsten meinen neuen Namen und ggf. meine neue Adresse meinen Vertragspartnern mit? Wie erfahren diese von der Namensänderung? Siehe dazu ausführlich unsere Seite Umzug.

Beratung Heirat und Finanzen

Sprechen Sie uns gerne an, um die finanziellen Aspekte Ihrer Beziehung und Ihrer gemeinsamen Zukunft optimal zu planen! Dazu bieten wir Ihnen einen kostenlosen „Finanzcheck„, den Sie gerne auch schon im Vorfeld von Hochzeit / Heirat nutzen dürfen – persönlich, telefonisch oder per Webmeeting! Rufen Sie uns an (0221-688040), senden Sie uns eine email oder reservieren Sie sich direkt über unsere Online-Terminbuchung Ihren Beratungstermin.

Sind Sie bereits Kunde von uns, dann empfehlen Sie Ihrem neuen Ehepartner am besten einen kostenlosen Finanzcheck bei uns. Damit können Sie Ihren Beitrag dazu leisten, dass er oder sie finanziell ebenfalls „gut aufgestellt“ ist, wichtige Risiken gut abgesichert sind (z.B. Berufsunfähigkeit) und Gelder sinnvoll investiert bzw. staatliche Zulagen und Steuersparmöglichkeiten ausgeschöpft werden. Nebenbei tun Sie mit einer solchen Weiterempfehlung euch etwas Gutes, siehe unsere Seite Dr. Schlemann Finanzberatung Charity Challenge. 🙂

Ihr Berndt Schlemann

Dr. Schlemann unabhängige Finanzberatung GmbH & Co. KG, Köln Ihr unabhängiger Finanzberater, Versicherungsmakler und Anlageberater in Köln www.schlemann.com