Berufsunfähigkeitsrisiko: Wie kann ich überhaupt berufsunfähig werden? Ich kann immer etwas arbeiten. Ich brauche keine BU, ich bin verheiratet. Ich brauche keine BU, ich bin im Versorgungswerk. Als MythBUsters räumen wir hier mit einigen Mythen und Ausreden zum Berufsunfähigkeitsrisiko auf.

Es gibt nur anderthalb gute Gründe gegen den Abschluss einer Berufsunfähigkeitsversicherung

Dr. B. Schlemann

Ich brauche keine BU, ich habe einen Schreibtischjob

…. wie soll ich da berufsunfähig werden? Oder: Ich bin Arzt, Rechtsanwalt, BWLer, Ingenieur usw. – da kann ich doch immer irgend etwas arbeiten! Ähnliche Einwände hören wir öfters am Anfang einer Beratung zur Berufsunfähigkeit.

Bei einem Bürojob ist sicherlich die Gefahr geringer, vom Dach zu fallen oder von Gegenständen getroffen zu werden. Dafür drohen Risiken wie Herzinfarkt, Schlaganfall oder Rückenprobleme wegen mangelnder Bewegung, wenn ein Akademiker den ganzen Tag am Schreibtisch sitzt und sich vielleicht aus Zeitmangel noch zusätzlich ungesund mit Fast-Food ernährt und wenig Sport treibt. Bei einer Gehbehinderung werden Reisen zur Wahrnehmung auswärtiger Terminen schwierig. Geistige und psychische Einschränkungen wirken sich inn Berufen, in denen täglich unter Zeitdruck intellektuelle Spitzenleistungen gefordert sind, meistens stärker aus, als bei manuellen Tätigkeiten.

Das wichtigste Argument: Auch Versicherer wissen, dass ein „Schreibtischtäter“ ein geringeres Berufsunfähigkeitsrisiko hat. Deshalb zahlt er deutlich weniger für seine Berufsunfähigkeitsversicherung, als z.B. ein Dachdecker.

Das reduzierte Risiko ist also schon eingepreist und deshalb kein legitimes Argument, keine BU abzuschließen!

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenWeitere BU Ausreden und Irrtümer

Unsere Statements zu anderen typischen „BU-Ausreden“ bzw. Irrtümern wie Ich kann immer etwas arbeiten, Ich brauche keine BU, ich bin verheiratet, Ich spare lieber, um gegen Berufsunfähigkeit vorzusorgen, Ich warte, bis ich ein Haus und Kinder habe, Ich bin doch im Versorgungswerk, Wegen Kindern gehe ich bald in Elternzeit bzw. arbeite und verdiene weniger, Meine Freunde und Kollegen haben keine BU, Meine Freunde und Kollegen zahlen weniger für ihre BU lesen Sie weiter unten auf dieser Seite. Dort finden Sie auch Das (einzige?) valide Argument gegen eine BU.

Rechner Berufsunfähigkeitsrisiko

Wenn Sie nicht viel lesen wollen, nutzen Sie einfach den hier verlinkten Rechner BU-Risiko. Hier das Beispiel einer 31-jährigen Akademikerin mit normalem BMI, die wenig körperlich arbeitet, weder raucht noch Alkohol trinkt und in einer kinderlosen Partnerschaft lebt und die für diese Person häufigsten BU-Ursachen:

Berufsunfähigkeitsrisiko: Die Fakten

Stellen Sie sich die Frage besser umgekehrt: Können Sie zu 100% ausschließen, durch einen Unfall oder eine schwere Krankheit nicht mehr arbeiten zu können?

Fakt ist: Das Berufsunfähigkeitsrisiko wird deutlich unterschätzt. Statistisch wird ca. jeder dritte Arbeiter und jeder vierte Angestellte berufsunfähig! Doch nicht annähernd so viele sind gegen Berufsunfähigkeit versichert. Ein folgenschwerer Fehler!

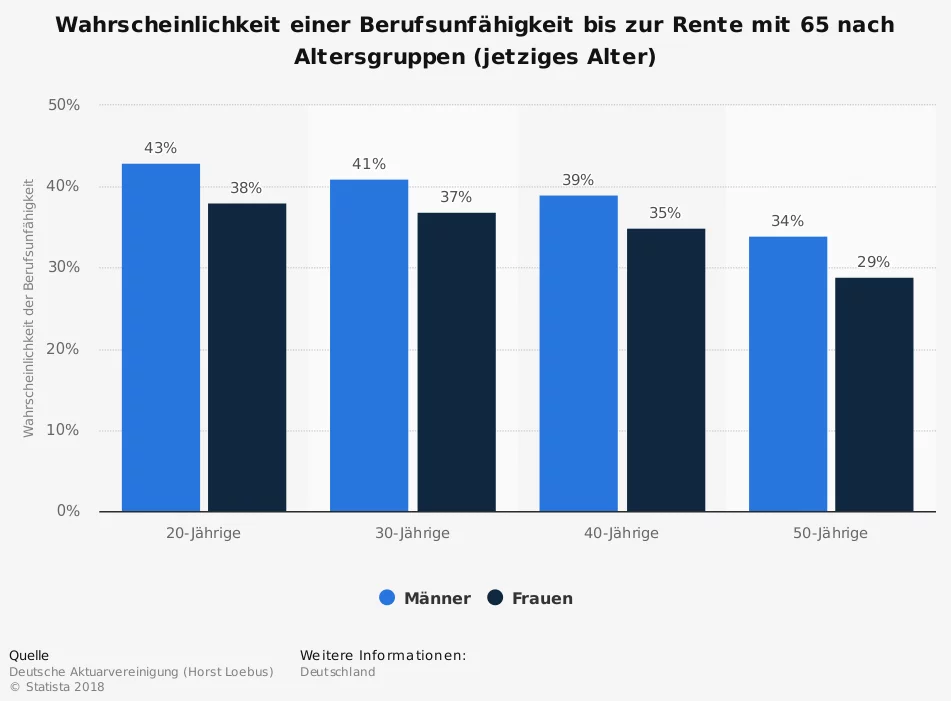

Nach einer Analyse der Deutschen Aktuarvereinigung (DAV) werden 43% der 20-Jährigen im Laufe ihres Lebens (ggf. auch nur vorübergehend) berufsunfähig! Bei 50-Jährigen beträgt das Berufsunfähigkeitsrisiko immer noch 34%. Die geringere Prozentzahl bei älteren Menschen basiert auf der kürzeren Laufzeit – das individuelle Krankheitsrisiko ist jedoch altersbedingt höher!

In diesem GDV-Video wird das Berufsunfähigkeitsrisiko mit einigen Beispielen gut veranschaulicht:

Anglophile können mit dem hier verlinkten Rechner des amerikanischen Council for Disability Awareness ihr individuelles Berufsunfähigkeitsrisiko ausrechnen.

Lesen Sie weiter unten konkrete BU Schicksale oder gleichen Sie mit der Checkliste darunter Ihr berufliches Anforderungsprofil mit möglichen Beeinträchtigungen ab!

Berufsunfähigkeitsrisiko: Ursachen für eine Berufsunfähigkeit

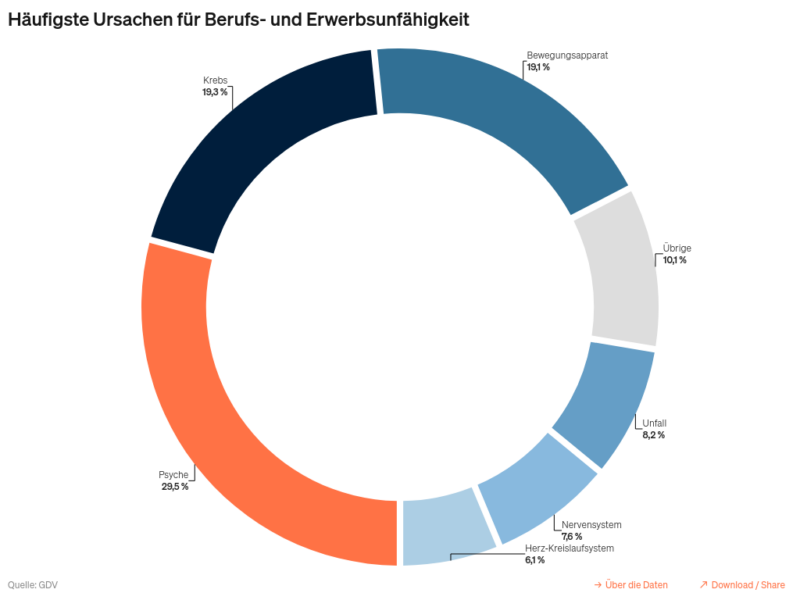

Die häufigsten Ursachen für Berufsunfähigkeit sind Psychische Erkrankungen, Krebs und Erkrankungen des Bewegungsapparats. Weitere BU-Risiken sind Unfälle und Erkrankungen des Nervensystems bzw. des Herz-/Kreislaufsystems.

Hier die genaue Verteilung nach der letzten GDV Statistik aus 2021:

Hier die prozentuale Verteilung bei Männern und Frauen nach der letzten verfügbaren GDV Statistik:

Bei welcher dieser Erkrankungen können Sie ganz sicher sein, sie nicht zu bekommen? Auch der gesündeste Lebenswandel schützt nicht verlässlich vor Krebs, Schlaganfall oder einem Unfall!

Wie krank muss ich sein, um eine Berufsunfähigkeitsrente zu bekommen?

Berufsunfähigkeit als Voraussetzung für den Bezug einer Berufsunfähigkeitsrente bedeutet nicht, dass Sie wie ein Maikäfer auf dem Rücken liegen und zu nichts mehr in der Lage sind! Fast alle Berufsunfähigkeitsversicherungen zahlen ab 50% Berufsunfähigkeit (anders die 100% Berufsunfähigkeitsrente vom Versorgungswerk).

Was kann ich mir unter 50% BU konkret vorstellen?

Stark vereinfacht kann man sagen, dass eine BU zahlt, sobald Sie aufgrund gesundheitlicher Einschränkungen:

sind.

BU zu teuer bei niedrigem Berufsunfähigkeitsrisiko?

Ein ggf. geringeres Berufsunfähigkeitsrisiko wird von den Gesellschaften bei der Beitragskalkulation berücksichtigt. Berufe werden von den Gesellschaften nach der Wahrscheinlichkeit berufsunfähig zu werden in sog. „Berufsgruppen“ eingestuft (unterschiedlich je nach Gesellschaft).

Daher zahlt ein Arzt, Rechtsanwalt oder kaufmännischer Angestellter mit „Schreibtischjob“ und statistisch geringerem Berufsunfähigkeitsrisiko nur einen Bruchteil des Beitrages im Vergleich zu Berufen mit höherem Berufsunfähigkeitsrisiko (Außendienstmitarbeiter, Handwerker, Dachdecker oder – der Extremfall – Sprengmeister).

Das geringere Berufsunfähigkeitsrisiko bei einem Bürojob ist also schon bei der Kalkulation der BU Prämie „eingepreist“ und ist deshalb eigentlich kein valides Entscheidungskriterium mehr für die Frage, ob eine Berufsunfähigkeitsversicherung in einem „ungefährlicheren“ Beruf sinnvoll ist (ja, ist sie!).

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenLohnt sich eine Berufsunfähigkeitsversicherung?

Diese Frage analysieren wir ausführlich auf unserer Seite Lohnt sich eine Berufsunfähigkeitsversicherung?

Ich kann immer etwas arbeiten

Das mag bei kleineren Gesundheitseinschränkungen noch funktionieren. Wenn Sie allerdings Ihren Krebs mit einer Chemotherapie bekämpfen, nach einem Schlaganfall nicht mehr sprechen können oder Burnout (trifft häufig Akademiker!) bzw. eine schwere Depression Sie antriebslos machen, dann arbeiten Sie nicht noch etwas nebenher!

Mit einer kritischen Diagnose ändern sich Prioritäten. Viele Menschen möchten dann noch einmal ihr Leben genießen und noch einige Punkte von ihrer „Bucket-List“ bzw. „Löffel-Liste“ (alles was ich tun möchte, bevor ich den Löffel abgebe) abhaken, statt im Büro zu sitzen oder im OP zu stehen.

Es ist auch ein großer Unterschied, ob Sie bei ernsten gesundheitlichen Problemen etwas nebenher arbeiten, weil Sie es möchten, oder ob Sie es müssen, um finanziell zu überleben!

Für Ärzte: Ich schreibe bei Berufsunfähigkeit Gutachten oder übernehme die Aufklärung vor Narkose / Prämedikation

Es gibt (seltene) Fälle, in denen eine Veränderung der beruflichen Tätigkeit Einkommensverluste bei Berufsunfähigkeit vermeidet. So kann ein Chirurg, dessen Zeigefinger amputiert wurde, ggf. noch gutachterlich tätig sein oder Vorgespräche mit Patienten vor einer Narkose führen (sog. Prämedikation).

So ganz anspruchslos sind diese Tätigkeiten jedoch auch nicht. Sitzen, Denken, Konzentrieren, Hören, Sprechen, Tippen, Abheften, Heben, Treppensteigen, Autofahren, Telefonieren, etc. sind weiterhin nötig.

Aus gutem Grund ist eine sog. Verweisung auf solche Tätigkeiten eine der großen Sorgen von Ärzten beim Abschluss einer Berufsunfähigkeitsversicherung. Sie wollen gerade nicht mit „einfacheren“ Tätigkeiten abgespeist werden. Der Chirurg ist Chirurg geworden, weil er gerne operiert. Das Schreiben von Gutachten ist vielen Ärzten ein Graus.

Deshalb legen fast alle Ärzte großen Wert darauf, ihre volle Berufsunfähigkeitsrente bekommen, wenn sie ihre ärztliche Tätigkeit so wie sie aktuell ausgestaltet ist, nicht mehr ausüben können. Dem trägt unsere Dr. Schlemann Finanzberatung BU-Arztklausel Rechnung, die das ausdrücklich klarstellt.

Auch für Ärzte gilt: Verlassen Sie sich nicht auf eine „Luxus-BU“! (siehe oben)

Ich brauche keine BU, ich bin im Versorgungswerk

Eine Berufsunfähigkeitsrente vom Versorgungswerk erhalten sog. Kammerberufe wie Ärzte, Zahnärzte, Tierärzte, Notare, Rechtsanwälte, Architekten, Ingenieure, Steuerberater, Wirtschaftsprüfer. Dies wird jedoch nur in Extremfällen gezahlt, sofern sie ihren Beruf überhaupt nicht mehr (!) ausüben können = 100% Berufsunfähigkeit mit Rückgabe von Approbation oder Zulassung.

Bitte gehen Sie deshalb nicht davon aus, dass das Thema BU über Ihr Versorgungswerk abgedeckt ist. Eine private Berufsunfähigkeitsversicherung leistet bereits ab 50% Berufsunfähigkeit (stark vereinfacht: wenn Sie gesundheitsbedingt doppelt so lange brauchen, um sich anzuziehen, zur Arbeit zu kommen und Ihren Job zu machen). Das Versorgungswerk zahlt dagegen erst bei einem Totalausfall mit 100% BU, siehe dazu ausführlich Berufsunfähigkeitsrente vom Versorgungswerk. Dieser Grad der BU wird nur sehr selten erreicht, eine Leistung daraus ist deshalb ausgesprochen unwahrscheinlich.

Ich brauche keine BU, ich bin verheiratet

Dieser Gedanke mag auch Hintergrund der teilweise noch anzutreffenden, etwas archaischen Empfehlung sein, den „Hauptverdiener“ abzusichern.

Zunächst ist es natürlich sehr anerkennenswert, wenn jemand seine Ehe „in guten und bösen Tagen, in Gesundheit und Krankheit“ aufrecht erhalten möchte. Bestimmt ist der gesunde Ehepartner auch absolut loyal, gut verdienend und superfleissig und schafft es trotz full-time Job, sich um den erkrankten Ehepartner und zwei kleine Kinder zu kümmern.

Ehepartner und zweites Einkommen sind bei BU aber generell leider keine verlässliche Grundlage!

Die „normale“ Scheidungsquote beträgt in Deutschland schon um die 40%. Wenn ein Ehepartner schwer erkrankt steigt diese Quote jedoch deutlich. So erlebt bei einem Kunden von uns, dessen Frau an Multipler Sklerose erkrankt war. Im Ersttermin war noch die Rede davon, dass man das gemeinsam durchsteht. Ein Jahr später erhielten wir eine Mail: Sie hatten sich gerade scheiden lassen und er brauchte eine eigene Privathaftpflichtversicherung. Ein anderes Kundenpaar ließ sich nach mehreren Jahren Depression der Frau scheiden, weil die Situation für beide unerträglich geworden war.

Bereits ein ausfallendes Einkommen (plus bei BU erhöhter Altersvorsorgeaufwand infolge Wegfall Einzahlungen in GRV / BAV / Versorgungswerk inkl. Arbeitgeberanteilen, siehe Rentenhöhe) kann der andere Ehepartner selten vollständig ausgleichen, insbesondere wenn er vielleicht nur weniger arbeiten kann, um sich um den erkrankten Ehepartner und Kinder zu kümmern. Noch unglücklicher (wenn auch weniger wahrscheinlich) ist die Situation, wenn z.B. beide Ehepartner durch einen Unfall gleichzeitig berufsunfähig werden.

Meinen bisherige BU-Versicherungsumfang möchte ich aufstocken bzw. eine zusätzliche BU-Versicherung abschliessen, da meine Frau als Zweitverdiener krankheitsbedingt ausgefallen ist.

N.N., Anfrage vom 23.12.2022

Jeder Partner sollte auf eigenen Beinen stehen

Deshalb: Bei allem Optimismus, jeder Partner sollte auch im Fall einer Berufsunfähigkeit finanziell auf eigenen Beinen stehen können und sich ausreichend gegen sein Berufsunfähigkeitsrisiko absichern. Was für den konkreten Fall „ausreicht“ muss man individuell klären. Neben den anteiligen monatlichen Kosten (nicht nur fix, sondern auch variabel), die bei einer Trennung ggf. steigen (zwei kleinere Wohnungen sind teurer als eine große Wohnung) gehören dazu auch Krankenversicherung und Altersvorsorge. Sehr häufig ist das Ergebnis dieser Rechnung das Nettoeinkommen, siehe Berufsunfähigkeitsversicherung Konfiguration.

Ich spare lieber, um gegen Berufsunfähigkeit vorzusorgen

Dieser Versuch, sich der Notwendigkeit einer Berufsunfähigkeitsversicherung zu entziehen, funktioniert leider nur bei Kindern aus sehr wohlhabenden Familien. Wenn ein 28-Jähriger 39 Jahre lang bis zur Rente mit 67 bei einer monatlichen Kapitalentnahme von 3.000 EUR (inkl. Krankenversicherung, Altersvorsorge etc., siehe Rentenhöhe) vom Kapital leben möchte, braucht er bei einer durchschnittlichen Aktienrendite von 4% nach Kosten und nach Steuern (!) und einer angenommenen Inflationsrate von 2,5% ein Kapital von über einer Million EUR! Rechnen Sie hier selbst nach.

Angesichts der aktuellen Inflationsrate steigt der nötige Betrag noch einmal deutlich. Sparen ist also für die meisten „Nichterben“ und „Nichtlottomillionäre“ keine Alternative zum Abschluss einer Berufsunfähigkeitsversicherung.

Die „richtige“ Strategie lautet deshalb auch hier: Das eine tun, das andere nicht lassen! Gerade am Anfang der Karriere besteht das summenmäßig höchste Berufsunfähigkeitsrisiko (lange Laufzeit, Kinder, Immobilienkauf etc.), deshalb ist eine hohe BU Absicherung wichtig. Sobald Ihr Sparen Früchte getragen hat und Sie vom Kapital leben können, ist eine Kündigung bzw. Reduzierung der Berufsunfähigkeitsversicherung eine Option.

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenIch kann mich einschränken, wenn ich berufsunfähig bin

Bei größeren Ausgabenposten wie Wohnen und Ernährung wird sich nicht viel ändern. Auf einige berufliche Ausgaben können Sie vermutlich verzichten wenn Sie berufsunfähig sind. Sie fahren dann nicht mehr zur Arbeit. Vielleicht brauchen Sie nur noch Hosen mit einem Hosenbein – die sind aber auch nicht wirklich günstiger. Auf der anderen Seite kommen aber auch neue Ausgaben dazu – vielleicht müssen Sie jemand finanzieren, der Sie schiebt.

Und mal Hand aufs Herz: Wann können (und wollen) Sie sich eher einschränken? Können Sie für den BU Beitrag jetzt auf ein paar Euro verzichten wenn Sie gesund und fit sind und die Welt zu Fuß erobern können? Oder möchten Sie lieber auf ein paar Tausend Euro im Monat verzichten wenn Sie ein Handicap haben, dessen Ausgleich Geld kostet?

Ich verkaufe mein Haus, wenn ich berufsunfähig bin

Aufgrund der Kaufnebenkosten haben Sie Ihr Vermögen durch einen Immobilienkauf zunächst nicht gemehrt, sondern im Zweifel erst einmal reduziert!

Dann stellt sich die Frage, aus welchen Überlegungen Sie Ihr Haus gekauft haben. Für manche waren die Finanzierungsraten günstiger, als die ansonsten zu zahlende Miete. Was wäre dann mit einem Verkauf gewonnen?

Immobilienkäufe werden meistens zum größten Teil finanziert. Bei einem vorzeitigen Verkauf vor Ablauf der Zinsbindung werden Sie das Immobiliendarlehen nur gegen Zahlung einer saftigen Vorfälligkeitsentschädigung los.

Eine Immobilie zu verkaufen, noch dazu unter Zeitdruck, ist seit dem durch den Ukraine-Krieg verursachten Zinsanstieg nicht mehr so einfach, trotz der in vielen Lagen deutlich gesunkenen Immobilienpreise. Ein Verkauf kann sich über 1-2 Jahre hinziehen, wenn Sie beim Preis keine größeren Zugeständnisse machen wollen.

Wenn eine Berufsunfähigkeit Sie aufgrund fehlender Berufsunfähigkeitsversicherung zwingt, Ihre Immobilie zu einem bestimmten Zeitpunkt zu verkaufen, bergen solche Preisschwankungen die Gefahr, dass Sie zu einem ungünstigen Zeitpunkt verkaufen müssen und unnötig Geld verlieren.

Davon abgesehen ist eine Phase, in der Sie gesundheitlich angeschlagen sind, meistens ziemlich ungünstig für die Strapazen eines Umzugs.

Fazit: Ein Not-Hausverkauf zu einem von Ihnen nicht beeinflussbaren Zeitpunkt ist selten eine sinnvolle Alternative zu einer Berufsunfähigkeitsversicherung. Der daraus möglicherweise entstehende Schaden ist deutlich größer, als die Ersparnis der überschaubaren Kosten für eine BU.

Wenn ich berufsunfähig bin, gebe ich mir die Kugel

Manche Kunden meinen zunächst, dass ein Leben als Berufsunfähiger nicht mehr lebenswert wäre, dann könne man es ja auch gleich per Selbstmord beenden, um sich das Geld für eine Berufsunfähigkeitsversicherung zu sparen.

Dann nehme ich eine Tablette!

Eine Zahnärztin aus Köln, die sich anfangs noch gegen eine ausreichende BU Höhe wehrte.

Haben Sie mitverfolgt, was aus Samuel Koch geworden ist, der seit seinem Unfall bei Wetten Dass vom Hals abwärts querschnittsgelähmt ist? Er hat ein Schauspielstudium absolviert, geheiratet, ist Vater geworden – und ist mit seinem Leben glücklich und zufrieden. Das bestätigen Studien, wonach Lottogewinner und Querschnittsgelähmte 12 Monate nach dem Ereignis gleich glücklich sind. Gehen Sie also bitte nicht davon aus, dass Ihr Leben bei Berufsunfähigkeit „vorbei“ ist.

Ein weiteres Argument gegen Selbstmord bei BU: Der Versuch könnte schief gehen und dann sind Sie möglicherweise noch schlimmer dran als vorher.

Krankheiten kann ich selbst beeinflussen, eine Unfallversicherung reicht aus

In einer Diskussion im Finanztip Forum zur Sinnhaftigkeit einer Unfallversicherung kam der Einwurf

Krankheiten kann man selber beeinflussen, fremdverschuldete Unfälle jedoch nicht.

O. im Finanztip Forum

Dazu wurde der Hinweis gegeben, dass eine Unfallversicherung für 80 EUR im Jahr doch viel günstiger sei, als eine Berufsunfähigkeitsversicherung für 1.000 bis 1.200 EUR im Jahr.

Zur Abgrenzung einer Berufsunfähigkeitsversicherung von einer privaten Unfallversicherung haben wir auf unseren Seiten Unfallversicherung, Berufsunfähigkeit oder Unfallversicherung – BU Alternativen bzw. Unfallversicherung oder BU ausführlich Stellung genommen.

Zu klären bleibt die Frage, inwieweit man BU-relevante Krankheiten wirklich selbst beeinflussen kann. Wie oben beschrieben sind die häufigsten, nicht unfallbedingten Ursachen für eine Berufsunfähigkeit psychische Erkrankungen, Krebs, Erkrankungen des Bewegungsapparats, des Nervensystems und des Herz-/Kreislaufsystems.

Natürlich beugt eine gesunde Lebensweise vielen Erkrankungen vor. Damit lässt sich die Wahrscheinlichkeit von BU Ursachen durchaus etwas reduzieren.

Die Ansicht darüber, welche Lebensweisen als gesundheitsfördernd anzusehen sind, ändert sich jedoch regelmäßig. Heutzutage nimmt niemand mehr Lebertran, früher galt das aus faulenden Fischlebern gewonnene ekelige Zeug als Wundermittel gegen Rachitis.

Ca. 5-10% der Krebserkrankungen sind erblich bedingt. Rückenschmerzen sind, wie eine australische Zwillingsstudie aus 2014 zeigt, in 32% der Fälle genetisch verursacht und nicht die Folge körperlicher Arbeit. Dies gilt auch für eine vorzeitige Degeneration der Bandscheibe aufgrund eines veränderten Proteins. Ca. 40% des Risikos für Herz-Kreislauferkrankungen liegt, wie hier beschrieben, in vererbbaren Faktoren! Auch bei psychischen Erkrankungen und bei Schwerhörigkeit spielen genetische Ursachen eine Rolle.

Ein weiteres Beispiel ist das Krankheitsbild der posttraumatischen Belastungsstörung. Die Gesamthäufigkeit für traumautogene Ereignisse liegt zwischen 25 bis fast 100 Prozent. PTBS bekommen ca. 5 bis 6 % der Männer und 10-12% der Frauen, eine komplexere PTBS bei 7 bis 15 %. Missbrauch führt laut einer deutschen Studie in 30 % der Fälle zur Entwicklung einer PTBS, Vergewaltigung bei jeder zweiten davon betroffenen Person.

Sportliche Menschen leiden zwar seltener an Adipositas, jedoch deutlich häufiger an Knorpel- und Sehnenproblemen, die zu beruflichen Einschränkungen führen können usw. Diese Aufzählung von Beispielen ließe sich noch länger fortsetzen.

Fazit: Die BU Wahrscheinlichkeit lässt sich durch gesunde Lebensweise deutlich reduzieren, jedoch nicht so weit, dass eine Berufsunfähigkeitsversicherung deshalb entbehrlich wäre.

Meine Familie unterstützt mich wenn ich berufsunfähig bin

Kinder begüterter Eltern argumentieren manchmal, dass sie keine BU benötigen, weil die Eltern sie dann schon weiter finanzieren werden. Manchmal kommt dieses Argument auch von den Eltern selbst. Wollen Sie es sich und Ihren Eltern im BU Fall mit einer Eintrittswahrscheinlichkeit von 20-25% aber wirklich zumuten, für den Rest Ihres Lebens wieder von Mama und Papa abhängig zu sein? Sprüche wie „solange du deine Füße bei uns unter den Tisch stellst“ kennt wohl fast jeder aus Kindheit und Jugend. Sollten Eltern ihr Kapital nicht ohne diese Sorge frei verplanen können? Und wie viel bleibt vom Kapital übrig, wenn beide Eltern zum Pflegefall werden oder nicht nur ein Kind finanzielle Probleme bekommt? All das nur, um 150 EUR BU Beitrag zu sparen?

Ich brauche keine BU, weil ich erben werde

Größtenteils greifen hier die gleichen Bedenken wie beim vorherigen Punkt „Meine Familie unterstützt mich wenn ich berufsunfähig bin“. Zusätzlich haben viele Eltern die unangenehme Eigenschaft, nicht genau dann pünktlich zu sterben, wenn der Nachwuchs berufsunfähig wird.

Ein weiterer Gedanke: Vielleicht möchten Sie ja nicht die Generation sein, die das von den Vorfahre aufgebaute Vermögen aufgrund mangelnder Absicherung verfrühstückt, sondern das Erbe – idealerweise gemehrt – Ihren Kindern weitergeben?

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenEine BU ist in meinem Alter zu teuer

Manche meinen, eine Berufsunfähigkeitsversicherung würde sich nicht mehr lohnen, weil der Beitrag mit 40 teurer ist als wenn man die BU schon im Alter von 30 Jahren abgeschlossen hätte.

Das stimmt zwar. In Summe ist eine BU mit 40 jedoch auch nicht teurer als mit 30, da Sie 10 Jahre an BU Beiträgen gespart haben.

Ich warte, bis ich ein Haus und Kinder habe

Dank eines Telefonats mit einem Rechtsanwalt einer großen Sozietät konnte ich heute eine neue „BU-Ausrede“ in unseren Katalog aufnehmen: „Ich warte, bis ich ein Haus und Kinder habe – dann steigen meine Kosten„.

Auf den ersten Blick ist die Überlegung gar nicht so abwegig. Mit einer laufenden Immobilienfinanzierung und Kindern steigen natürlich auch noch einmal die Kosten. Schaut man sich den aktuellen Bedarf an (siehe Rentenhöhe), dann beträgt der Absicherungsbedarf bei monatlichen Ausgaben von rund 2.000 EUR plus Altersvorsorge plus Krankenversicherung auch jetzt schon um die 5.000 EUR! Mit Haus und Kindern steht dann ggf. noch mal eine Aufstockung der BU an.

Das zweite Argument: Abwarten lohnt sich nicht! Die Summe der für eine Berufsunfähigkeitsversicherung bezahlten Beiträge ist bei einem späteren Start aufgrund des höheren Eintrittsalters fast identisch, jedoch fehlt bis dahin mehrere Jahre lang der wichtige BU-Schutz. Siehe dazu ausführlich unsere Seite Berufsunfähigkeitsversicherung wann abschließen?

Wegen Kindern gehe ich bald in Elternzeit bzw. arbeite und verdiene weniger

Wenn Sie sich intensiver um Ihre Kinder kümmern, sinkt meistens auch Ihr Einkommen. Deshalb reduziert sich aber nicht Ihr Bedarf an Absicherung gegen Berufsunfähigkeit:

Deshalb gilt auch hier: Von Anfang an Nettoeinkommen absichern! Und keine Sorge: Ihr mit höherem Arbeitseinkommen abgeschlossene Berufsunfähigkeitsversicherung bezahlt die versicherte Berufsunfähigkeitsrente auch wenn Sie später vorübergehend oder dauerhaft weniger verdienen, siehe Gibt es für die BU ein „Bereicherungsverbot“?

Meine Freunde und Kollegen haben keine BU

Manche Menschen können keine Berufsunfähigkeitsversicherung mehr abschließen, weil ihr Gesundheitszustand das nicht (mehr) zulässt. Andere entscheiden sich bewusst dagegen. In den seltensten Fällen ist der Grund, dass sie wirklich keine BU benötigen, siehe Das (einzige?) valide Argument gegen eine BU. Meistens hat so jemand das Thema BU noch nicht ausreichend tief durchdrungen und noch nicht den richtigen Berater gefunden.

Bitte nehmen Sie sich die letzte Kategorie nicht als Vorbild. Sie finden für jeden Lebensbereich andere Menschen, z.B. Freunde oder Kollegen, die etwas nicht richtig machen bzw. sich unvernünftig verhalten. Die einen machen keinen Sport, die anderen rauchen, andere ernähren sich ungesund und sind übergewichtig. Wollen Sie sich „nach unten“ orientieren oder „nach oben“ an Menschen, die etwas richtig machen und Ihr Berufsunfähigkeitsrisiko vernünftig absichern?

Meine Freunde und Kollegen zahlen weniger für ihre BU

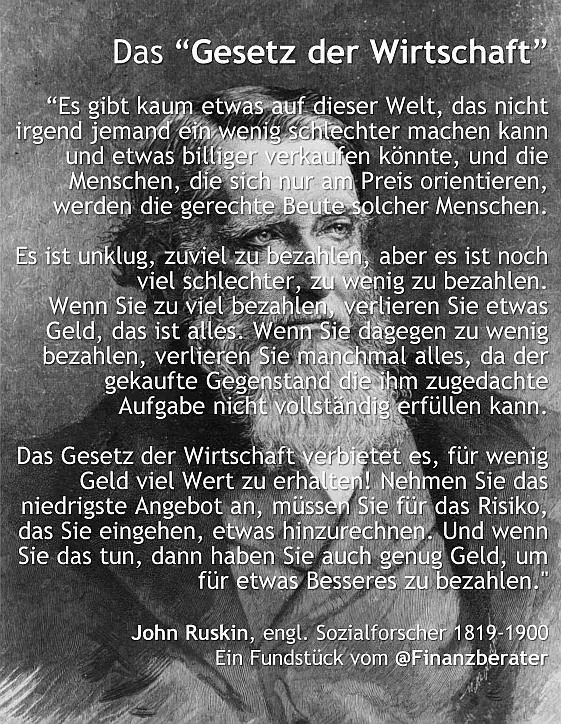

Ähnlich wie bei Autos gibt es immer Möglichkeiten, eine Ware oder eine Dienstleistung „billiger“ zu machen. Nach dem „Gesetz der Wirtschaft“ von John Ruskin (siehe die Grafik unten) geht das jedoch nur zu Lasten der Qualität. „Billig“ kommt bei einer BU meistens langfristig ziemlich teuer!

Selbstverständlich loten wir mit Ihnen aber gerne alle Möglichkeiten aus, Ihre BU so günstig wie möglich zu machen:

Wir kennen den gesamten BU Markt. Wenn ein Freund oder Kollege weniger für seine BU zahlt, dann gibt es folgende Möglichkeiten:

- Der Freund/Kollege hat eine BU, die in den oben genannten Parametern schwächer konfiguriert ist – vermutlich ist er dann unterversichert.

- Er hat diese früher abgeschlossen. Eine BU wird immer teurer, je älter Sie bei Abschluss sind, siehe Berufsunfähigkeitsversicherung wann abschließen?

- Seine Tätigkeit bei Abschluss seiner BU war weniger risikoreich, daher zahlt er in einer günstigeren Berufsgruppe weniger Beitrag. Dazu gehört auch der Status als Nichtraucher bzw. mehr Personalverantwortung.

Eine Berufsunfähigkeitsversicherung zahlt sowieso nicht

Die Zahlen sprechen eine andere Sprache. Wie unter Zahlt eine Versicherung gegen Berufsunfähigkeit im Ernstfall? beschrieben wird laut GDV Statistik in 80% der Leistungsfälle eine Berufsunfähigkeitsrente geleistet. Fast immer werden für die Antragsprüfung nur vorhandene Unterlagen wie Atteste herangezogen, nur in knapp 6% der Fälle wurde für die Leistungsprüfung ein neutrales Gutachten beauftragt. Von diesen Gutachten stellten 63% zu Gunsten des Versicherten eine Berufsunfähigkeit fest. Beim Ombudsmann für Versicherungen gingen aus 16,9 Mio. Verträgen ganze 400 Beschwerden ein.

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenIch bin kein Freund / keine Freundin von Versicherungen

Es mag Sie überraschen, aber eine Berufsunfähigkeit trifft nicht nur Menschen, die Freunde von Versicherungen sind. Einer Erkrankung oder einem Unfall dürfte dieser Umstand relativ gleichgültig sein. 🙂

Ich gamble lieber, als viel Geld für eine Berufsunfähigkeitsversicherung zu zahlen

Je nach Persönlichkeitstyp ist die Risikobereitschaft mehr oder weniger ausgeprägt. Das spielt z.B. für die Auswahl der passenden Altersvorsorge (siehe Risikoklassen Altersvorsorge) oder bei der Geldanlage eine wichtige Rolle.

„Gambeln“ kann man mit spielen, zocken, spekulieren übersetzen. Es ist jedoch kein kalkuliertes Eingehen von Risiken unter Berücksichtigung von statistischen Wahrscheinlichkeiten, sondern eher ein irrationales Zocken unter Verdrängen der Realität. So wie der Lottospieler trotz einer Eintrittswahrscheinlichkeit von 1:14 Millionen jede Woche auf einen Sechser hofft.

Sämtliche Experten halten das Thema BU für zu relevant, um damit zu „gambeln“. Aber natürlich darf das jeder für sich selbst ausprobieren und herausfinden. Unglücklich ist es nur, wenn davon auch andere betroffen sind, wie Familie und Kinder. Spätestens dann wird Gambeln mit einem existentiellen Risiko unverantwortlich.

Das (einzige?) valide Argument gegen eine BU

Unabhängig vom Berufsunfähigkeitsrisiko gibt es eine Situation, in der Sie keine Berufsunfähigkeitsabsicherung mehr benötigen: Sobald Sie über nachhaltige, ausreichend hohe lebenslange Einkünfte verfügen, z.B. aus Vermietung und Verpachtung (unter Berücksichtigung von Erhaltungsaufwendungen), die nicht mehr von Ihrer Arbeitskraft abhängen.

Sollten Sie auf Erbe spekulieren, berücksichtigen Sie bitte, dass sich erbrechtliche Szenarien verändern können und sich die Höhe des Erbes je nach Ausgabeverhalten des Erblassers, durch Risiken der Geldanlage oder einen Pflegefall ohne zusätzliche Pflegeabsicherung ggf. drastisch reduzieren kann.

Bis dahin benötigen Sie eine ausreichend hohe BU mit voller Laufzeit. Ab dann könnten Sie Ihre BU theoretisch wieder kündigen. Ob eine Kündigung sinnvoll ist, wenn altersbedingt die Chance auf eine „Rendite“ aus Ihrer Berufsunfähigkeitsversicherung am höchsten ist, können wir dann gerne gemeinsam durchdenken.

Ok, es gibt noch zwei weitere Argumente gegen eine BU:

- Wenn Sie 100% sicher sind, nicht berufsunfähig zu werden. Aber wer kann das schon 100% sicher vorhersagen?

- Wenn Sie zu krank sind, um sich noch sinnvoll gegen Berufsunfähigkeit versichern zu können.

Beide Ansätze passen hier aber nicht so richtig rein.

Berufsunfähigkeitsrisiko: reale Schicksale / Praxisbeispiele

Auf unserer Seite Leistungsfälle BU beschreiben wir einige reale Schicksale von Berufsunfähigkeit. Hier eine Auswahl weiterer „Leistungsfälle“ aus der Leistungspraxis von Berufsunfähigkeitsversicherern, in denen eine Berufsunfähigkeitsrente gezahlt wurde:

Fazit: Konkrete Leistungsfälle belegen das Berufsunfähigkeitsrisiko.

Checkliste: „Wie hoch ist mein Berufsunfähigkeitsrisiko – kann ich BU werden?“

Wenn Sie konkrete Anforderungen Ihres Berufs aus Teil I Anforderungsprofil mit möglichen Gesundheitsstörungen in Teil II matchen, bekommen Sie vielleicht ein konkreteres „Gefühl“ für Ihr persönliches Berufsunfähigkeitsrisiko.

I. Ihr persönliches berufliches Anforderungsprofil

Welche Fähigkeiten sind in Ihrem konkreten Beruf wichtig?

| a) Psyche/Geist: | b) Physis: |

| Denkvermögen | Gehen |

| Merkvermögen | Stehen |

| Reaktionsvermögen | Sitzen bzw. Wechsel von |

| Konzentrationsvermögen | Gehen, Stehen, Sitzen |

| Aufmerksamkeit | Beanspruchung von: Armen, Händen, Fingern, Beinen, Rumpf |

| Ausdauer/Geduld | körperliche Beweglichkeit |

| Aufnahmefähigkeit | Gewichtsbelastungen |

| geistige Beweglichkeit | Körperliche Zwangshaltungen |

| Übersicht | |

| Verantwortung | |

| c) Sinne: | d) äußere Arbeitsbedingungen: |

| Sehvermögen | innerhalb geschlossener Räume |

| Hörvermögen | außerhalb geschlossener Räume |

| Stimme | Hitze, Kälte, Nässe, Zugluft |

| Sprachvermögen | Staub, Dämpfe, Rauch, Reizstoffe |

| Riechvermögen | Lärm (z. B. laufende Maschinen) |

| Geschmacksvermögen | Zeitlimits (z. B. Akkord) |

| Publikumsverkehr | |

| Mobilität-Reisen (Auto, Bahn, Flug) |

II. Gesundheitsstörungen und ihre körperlichen, geistigen und seelischen Beeinträchtigungen

Hier eine Auswahl von gesundheitlichen Einschränkungen, die Ihnen o.g. beruflichen Fähigkeiten ggf. nehmen können:

| a) Herz- Kreislauf-, Gefäßerkrankungen, Multiple Sklerose, Epilepsie, Schlaganfall, Durchblutungsstörungen | b) Erkrankungen Knochen-Stütz- und Muskelapparat (Bewegungsapparat), Querschnittslähmung,Gliedmaßenverlust |

| Schwindel/Bewußtseinsstörungen | Lähmungen |

| Geringe körperliche Belastbarkeit | Bewegungsstörungen |

| Schlafstörungen/Luft- Atemnot | Geringe körperliche Belastbarkeit |

| Schmerzen/Krampfanfälle | Schmerzen |

| Lähmungen-Kraftlosigkeit | Reaktionsstörungen |

| Sprach-Seh-Hör-Störungen | Mobilitätsbeschränkungen |

| Reaktionsstörungen-Müdigkeit | Kraftlosigkeit |

| Kälte(Temperatur)intoleranz | Schwindel |

| Angst/Panik usw. | Koordinationsstörungen |

| c) Erkrankungen Magen- und Darmtrakt, Leber, Nieren, Stoffwechsel-Erkrankungen (z.B. Diabetes) | d) Krebs und Tumorerkrankungen |

| Behinderungen bei tägl. Verrichtungen Trinken, Essen, Hygiene, Toilette | Folgekrankheiten und Bettlägerigkeit durch aggressive Behandlungen |

| Sehstörungen, Blindheit | Schmerzen |

| Änderung Tagesablauf (Insulin, Dialyse) | Ängste |

| Bewußtseinsstörungen | Körperlicher Verfall |

| Müdigkeit-Reaktionsstörungen | Bewegungsstörungen |

| Mobilitätsbeeinträchtigung |