Als Eltern sind Sie für die Zukunft Ihrer Kinder verantwortlich! Die Zukunft Ihrer Kinder kostet Geld – Stichwort Kindersparen. Sichern Sie Ihrem Kind alle Chancen und schützen Sie es vor Risiken – Stichwort Kindervorsorge. Nutzen Sie unsere Checkliste Geburt, um von Anfang an alles richtig zu machen. Übrigens: In dieser Verantwortung stehen nicht nur Eltern, sondern auch Großeltern, Paten, Onkel oder Tanten.

Kindervorsorge – Risiken

Zur Absicherung gegen die wichtigsten Risiken werden für Kinder teils Versicherungen der Eltern angepasst, teils sind spezielle Lösungen für Kinder erforderlich. Beides fassen wir hier unter derm Stichwort „Kindervorsorge“ zusammen.

Die wichtigsten Lösungsbausteine für die Kindervorsorge:

Kindervorsorge: Privathaftpflichtversicherung

Kinder sind nicht immer so vernünftig wie ihre Eltern. Eine Privathaftpflichtversicherung schützt vor hohen Kosten. Wir stellen Ihre Privathaftpflichtversicherung für Sie auf den passenden Familientarif mit ausreichend hoher Deckungssumme (z.B. 10 Mio EUR) um.

Kindervorsorge: Optimale medizinische Versorgung

Kann Ihr Kind privat krankenversichert werden oder ist eine Krankenzusatzversicherung ergänzend zur GKV die bessere Lösung? Siehe dazu ausführlich unsere Seite Kinderkrankenversicherung.

Absicherung gegen Berufsunfähigkeit

Die Absicherung der späteren Berufsunfähligkeit sollten schon möglichst früh eingeplant werden, solange das Kind noch gesund und der Beitrag günstig ist. Siehe dazu unsere Seite Berufsunfähigkeitsversicherung für Kinder.

Folgende Möglichkeiten stehen zur Auswahl:

Ab 6 Monaten

Ab 1 Jahr: Schwere Krankheiten Vorsorge (Tipp: Bei manchen Anbieter versichert eine Schwere Krankheiten Vorsorge der Eltern die Kinder ab dem 30. Tag nach der Geburt mit z.B. 35.000 EUR automatisch und ohne Extrakosten bis zum 18. bzw. 25. Geburtstag mit).

Ab 10 Jahren: Berufsunfähigkeitsversicherung für Schüler mit einer BU Rente von z.B. 1.500 EUR. Alle exklusiven Vorteile einer Kinder-BU finden Sie unter Echter BU-Schutz für Kinder.

Kindervorsorge mit einer Unfallversicherung

Nach einer aktuellen Untersuchung des GDV werden Unfallrisiken bei Kindern von den Eltern häufig unterschätzt! Jedes dritte Kind hatte schon einen Unfall (28% Mädchen, 39% Jungen)! Die meisten Unfälle (30%) passieren zwischen 3 und 5 Jahren. 6% der Kinder, die Unfälle hatten, erleiden dauerhafte Beeinträchtigungen. Die häufigsten Unfallursachen bei Kindern sind: 58% Stürze (in der Ebene oder aus der Höhe), 9% beim Spielen, 7% im Verkehr, 5% Ausrutschen, 4% heiße Gegenstände. 60% der Unfälle von Kindern passieren zu Hause und in der Freizeit, nur 14% im Straßenverkehr. Siehe dazu auch meinen Blog-Artikel „Eltern unterschätzen Unfallrisiko bei Kindern„). Eine Unfallversicherung ist deshalb meistens gerade für Kinder sinnvoll.

Kindervorsorge mit einer Pflegezusatzversicherung

Eine private Pflegezusatzversicherung bietet Schutz bei Pflegebedürftigkeit durch Unfall, Krankheit oder Alter und ist bei frühem Abschluss deutlich günstiger.

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenKindervorsorge – was kostet ungefähr wie viel?

Wichtig: bei der Planung die Inflationsrate nicht vergessen (Annahme: 2,5% = „Kosten später“ – auch wenn die Inflationsrate derzeit deutlich niedriger ausfällt sind Sie so auf der sicheren Seite)

| Ausgabe | Kosten jetzt | Alter ca. | Kosten später |

| Schüleraustausch USA | 11.000 € | 17 | 16.738 € |

| Führerschein | 2.000 € | 18 | 3.119 € |

| Hochschulstudium | 50.000 € | 19 | 79.933 € |

| Meisterausbildung | 10.000 € | 21 | 16.796 € |

| Wohnungseinrichtung | 6.000 € | 22 | 10.329 € |

| Das erste eigene Auto | 8.000 € | 22 | 13.773 € |

| Masterstudium USA | 70.000 € | 25 | 129.776 € |

| Hochzeit | 10.000 € | 28 | 19.965 € |

Zu den monatlichen Kosten eines Hochschulstudiums je nach Hochschulort: Studenten-Lebenshaltungskosten-Rechner der ZEIT.

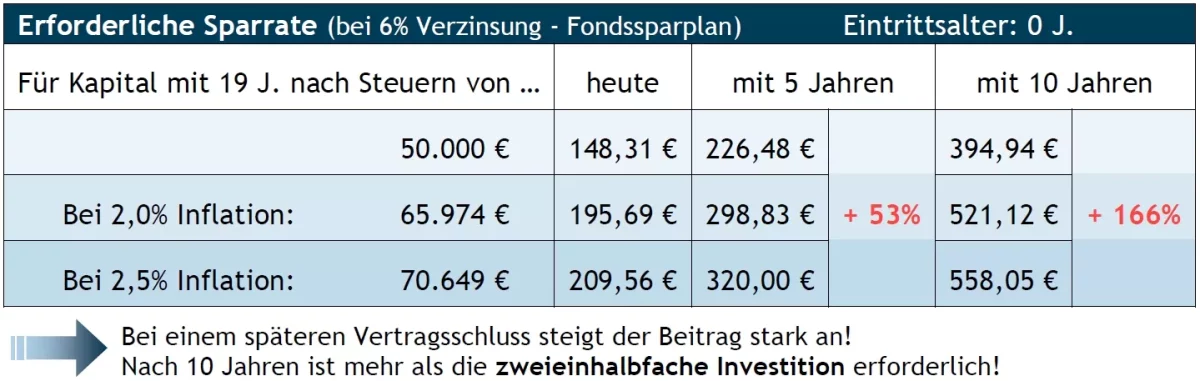

Um Ihrem Kind alle Optionen offen zu halten, sollten mit 19 Jahren also idealerweise 50.000 EUR oder mehr zur Verfügung stehen – inflationsbereinigt! Hier bietet sich Ihre erste Chance, der Zinseszinseffekt: Frühes Sparen lohnt sich, Abwarten ist teuer!

Kindersparen – Investment-Varianten

Mit frühzeitigem Kindersparen, ggf. mit Unterstützung von Großeltern, Paten oder anderen Verwandten, stemmen Sie spätere Ausgaben leichter bzw. können Ihrem Kind zusätzliche Starthilfe zukommen lassen.

Sechs Fragen sollten Sie sich beim Sparen für Kinder stellen

- Was ist das Ziel des Sparens – Summe X mit Alter Y verfügbar vs. längerfristige Anlage bzw. Altersvorsorge?

- Wie risikoreich darf die Anlage sein?

- Wer soll darüber wann verfügen können?

- Wie wichtig ist Flexibilität – z.B. (Teil-)Entnahmen, zusätzliche Einzahlungen, Änderungen?

- Ist steuerliche Optimierung wichtig?

- Manche Lösungen lassen sich mit der frühzeitigen Absicherung Ihres Kindes gegen gesundheitliche Risiken kombinieren.

„Normaler“ Fondssparplan

Fondssparplan mit Beitragsgarantie

Abgeleitet von Riester-Fondssparplänen gibt bzw. gab es auf Kinder zugeschnittene Fondsparpläne mit folgenden Besonderheiten: