Ein atypisches Immobilien Investment als sog. „Nachrangdarlehen“ mit 7,5% Zins vor Kosten (6,8% nach Kosten, Agio = 2%) p.a. für drei Jahre kann als sinnvolle Beimischung das Risiko/Rendite Verhältnis Ihrer Geldanlage optimieren.

Immobilien Investment: 7,5% Zinsen p.a. für 3 Jahre!

Mit dem von uns empfohlenen Immobilien Investment „C.“ erzielen Sie schon ab einer Anlage von 10.000 EUR jährlich 7,5% Zinsen. Ein solches alternatives Investment in Sachwerte ist unabhängig von den Schwankungen der Aktienmärkte und deshalb häufig eine sinnvolle inflationsgeschützte Beimischung zum Gesamtportfolio.

Weshalb sprechen wir hier nur von „C.“?

Das Nachrangdarlehen C. ist noch nicht für ein öffentliches Angebot zugelassen. Deshalb kürzen wir den Namen hier ab.

Anders als bei einem Direktinvestment, bei dem Sie als Investor mit hohen Nebenkosten ein Grundstück, eine Wohnung oder ein Haus erwerben, beteiligen Sie sich bei dem von uns empfohlenen Immobilien Investment mittelbar über ein Nachrangdarlehens an lukrativen Immobilien-Projekten mit sehr schlanken Kosten.

Was ist ein Nachrangdarlehen?

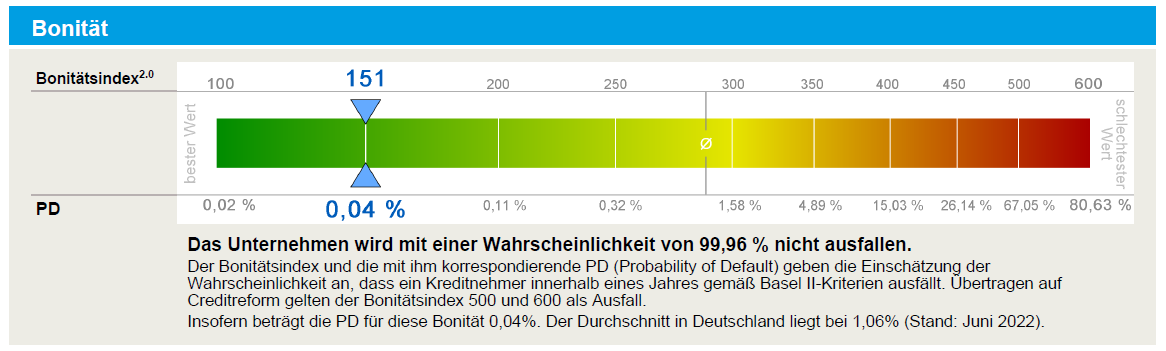

Nachrangdarlehen oder nachrangige Darlehen sind einem Unternehmen gewährte Darlehen, die im Fall der Insolvenz im Rang hinter andere Forderungen gegen den Schuldner zurücktreten. Sie bieten bei einem Zahlungsausfall weniger Sicherheit und werden u.a. deshalb höher verzinst. Siehe Wikipedia Nachrangiges Darlehen. Deshalb sollte der Darlehensgeber die Kapitalkraft des Darlehensnehmers sorgfältig prüfen, um das Risiko eines Verlust zu minimieren.

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenVorteile mittelbares Immobilien Investment „C.“

Ein mittelbares Immobilien Investment „C.“ in Form eines Nachrangdarlehens hat für den Investor eine Reihe von Vorteilen:

Bei einem solchen mittelbaren Immobilien Investment sind allerdings einige nachfolgend beschriebene Besonderheiten gegenüber einem Direktinvestment zu beachten.

Unsere Meinung zum Nachrangdarlehen C.

Hier können Sie ganz transparent nachlesen, weshalb wir bei atypischen Investments generell sehr zurückhaltend sind und warum wir bei C. eine Ausnahme machen.

Grundsätzlich sind wir bei atypischen Investments zurückhaltend

Fast jede Woche kontaktieren uns Anlagegesellschaften mit dem Wunsch, unseren Kunden deren Produkte zu empfehlen. Das reicht von Immobilienprojekten über Container, Solaranlagen, Schiffe, Edelmetalle, Diamanten, etc. Die gezahlten Provisionen sind durchaus attraktiv.

Darunter sind sicher auch immer mal wieder ganz lukrative und sinnvolle Investments. Gleichwohl sind wir bei atypischen Investments grundsätzlich sehr vorsichtig. Eine fundierte Beurteilung erfordert hohen Aufwand. Gleichzeitig sind die Risiken solcher Investments für Kunden nicht immer so einfach einzuschätzen.

Unsere Devise: Wir möchten es nicht risikieren, unsere Kundenbeziehungen durch missglückte Investments zu belasten! Daher verzichten wir lieber auf Chancen, als unnötige Risiken einzugehen.

Dr. B. Schlemann

Weshalb bewerten wir das Nachrangdarlehen C. positiv?

Nach sehr sorgfältiger Prüfung halten wir das mittelbare Immobilien-Investment C. mit einer konstanten Rendite von 7,5% bei einer Laufzeit von drei Jahren je nach Anlegertyp und Anlagehorizont für eine sinnvolle Ergänzung und Diversifizierung eines bestehenden Investment-Portfolios. Abzüglich eines anfänglichen Agios von 2% (s.u. Kosten), ergibt sich daraus inkl. Zinseszins eine jährliche Effektivrendite nach Kosten von 6,8% (siehe die hier verlinkte Musterrechnung).

Folgende Eigenschaften dieses konkreten Produkts haben uns überzeugt:

Weshalb zahlt ein Anbieter 7,5% Zinsen?

Natürlich stellt sich die Frage: Warum bietet ein Anbieter überhaupt eine solche hoch rentable Anlagemöglichkeit? Die Antwort ist relativ einfach: C., möchte weiter wachsen, ohne die bestehenden über 2.000 Wohn- und Gewerbeeinheiten zu verkaufen. Diese werfen eine außerordentlich hohe Rendite ab, was sich in den Gewinnen der Gesellschaft widerspiegelt.

Für neue Immobilienprojekte ist immer ein Eigenkapitalanteil von 10% – 20% erforderlich. Damit kommt die Anlagegesellschaft in den Genuss günstiger Bankdarlehen und kann weitere Projekte realisieren. Nachrangdarlehen von Kunden wirken sich in der Bilanz wie Eigenkapital aus und dienen so als Grundlage für weitere günstige Bankdarlehen. Die Eigenkapitalrendite von C. liegt bei über 125% p.a. und reicht somit für die Zahlung der Rendite von 7,5% an die Anleger mehrfach aus.

Wie kann ich in „C.“ investieren?

Schritt 1: Information und Beratung

Für unsere an einem mittelbaren Immobilien Investment „C.“ interessierten Kunden, die sich vor oder nach unserer Beratung weiter einlesen möchten, hier zur Information folgende Unterlagen:

Auf dieser Basis besprechen wir mit unseren Kunden, ob ein Nachrangdarlehen „C.“ zu den jeweiligen finanziellen Verhältnissen, d.h. zum Vermögen und zu den Einkünften passt. Sie sollten den investierten Betrag „übrig“ haben und nicht darauf angewiesen sein.

Im nächsten Schritt klären wir bestehehende Kenntnisse und Erfahrungen in Bezug auf Finanzanlagen, um sicherzustellen, dass vorhandene Informationen zusammen mit den Erläuterungen des Beraters ausreichen, um die mit dem Investment verbundenen Risiken zu verstehen und eine informierte Anlageentscheidung zu treffen.

Als nächstes prüfen wir, ob das Investment zu den ermittelten Anlagezielen und zur Risikobereitschaft unserer Kunden passt.

Schritt 2: Umsetzung

Die erfolgte Beratung wird in einer Beratungsdokumentation zur Anlageberatung C. i.S.v. § 18 Abs. 1 FinVermV mit Anlage „Information zu den Risiken gem. § 13 FinVermV“ dokumentiert.

Beratungsdokumentation und Zeichnungsschein erhalten unsere Kunden zur unkomplizierten digitalen Unterschrift. Im Anschluss erhalten Sie von C. eine schriftliche Annahmeerklärung zur Bestätigung des Investments.

Für die flexible Wiederanlage von Erträgen mit einer Laufzeit von nur einem Jahr und gleichem Zins, die viele unserer Kunden seit Jahren nutzen, bereiten wir unseren Kunden ein Wiederanlageformular vor.

FAQs für unsere Kunden mit C. Investments

Bestehende C. Investments konnten und können ohne Unterbrechnung verlängert und aufgestockt werden.

Zu welchem Stichtag kann ich mein C. Investment kündigen?

Eine Kündigung ist immer sechs Monate vor Ablauf des jeweiligen (verlängerten) Laufzeitjahres möglich. Eine Kündigung zum 1.12.2023 muss somit bis zum 1.6.2023 (= Zeitpunkt der Zinszahlung) erfolgen.

Kann ich mein C. Investment erhöhen?

Die Zinsen können Sie einmal jährlich zum Zeitpunkt der Zinszahlung wieder anlegen und gleichzeitig den Darlehensbetrag beliebig aufstocken. Der Darlehensbetrag muss immer eine ganze Zahl ohne Nachkommastellen sein. Dazu erhalten Sie von uns ein vorbereitetes Formular. Gebühren fallen dafür keine an.

Achtung: Bei älteren „C. III“ Investments ist keine Erhöhung möglich. Die aktuellen C. 2016 Investments können Sie wie vorstehend beschrieben erhöhen.

Wie wird mein C. Investment versteuert?

Alle Zahlungen durch C. (Zinsen + Rückzahlung) erfolgen in voller Höhe. Für die Versteuerung von Zinszahlungen als Kapitalerträge durch Angabe in der Anlage KAP zur Einkommensteuererklärung ist der Anleger selbst verantwortlich.

Allgemeine Informationen zu mittelbaren Immobilien Investments

Wie kann ich generell mittelbar in Immobilien investieren?

Für die mittelbare Investition in Immobilien bietet der Finanzmarkt unterschiedliche Möglichkeiten mit unterschiedlichen (nachfolgend nicht abschließend aufgezählten) Risikomerkmalen an.

Hypotheken-Zertifikate

Als Hypotheken-Zertifikate werden Schuldverschreibungen bezeichnet, die über derivative Komponenten verfügen. Hypotheken-Zertifikate zählen zu den strukturierten Finanzprodukten. Sie werden von Banken emittiert und vorwiegend an Privatkunden verkauft.

Risiken: Die Rendite hängt von der Wertentwicklung anderer Finanzprodukte ab.

Offene Immobilienfonds

Ein offener Immobilienfonds ist ein Investmentfonds, der vorwiegend oder ausschließlich in Immobilien investiert. Rechtlich handelt es sich um ein sog. „Sondervermögen“.

Risiken: Aussetzung der Rückgabe der Anteile, sofern die Liquidität unter eine bestimmte Grenze rutscht. Außerdem unterliegen offene Immobilienfonds häufig Maßnahmen professioneller Anleger, die kurze Zeit vor dem Abschlussstichtag ausschließlich der optischen Gestaltung des Bilanzbildes dienen sollen und nicht der dauerhaften Verbesserung der Bilanzstruktur.

Geschlossene Immobilienfonds

Ein geschlossener Immobilienfonds wird in der Regel aufgelegt, um ein einzelnes Immobilienprojekt zu finanzieren. Ist das benötigte Kapital eingezahlt, wird der Fonds geschlossen; weitere Ein- und Auszahlungen sind ohne Weiteres nicht mehr möglich.

Risiken: Nur 10% aller Investments in Geschlossene Immobilienfonds konnten innerhalb der vergangenen 20 Jahre eine Rendite verbuchen. Geschlossene Immobilienfonds unterliegen regelmäßig dem Totalverlustrisiko, und etwaige steuerlichen Vorteile unterliegen dem Rückabwicklungsrisiko, sofern der Fonds keine Gewinnerzielungsabsicht beweisen kann. Letztlich ist auch die Handelbarkeit stark eingeschränkt, so dass die Investition meist über mehrere Jahre hinweg gebunden bleibt. Ein Verkauf von Anteilen ist vor der Auflösung des Fonds nur möglich, wenn sich ein Käufer findet; es gibt keine festgelegten Preise.

Hypotheken-Anleihen

Hypotheken-Anleihen sind festverzinsliche Wertpapiere, die durch Grundpfandrechte besichert sind. Dabei wird unterschieden, ob die eingetragenen Grundpfandrechte die Forderung des Gläubigers aus dem Wertpapier erstrangig oder nachrangig besichern.

Risiken: häufig gravierende konzeptionelle Mängel lt. Analyse des Rechtswissenschaftlers Karl-Georg Loritz. Häufig bieten Hypotheken-Anleihen nur eine „Scheinsicherheit“, nicht aber verlässliche, erstrangige Grundschulden als Absicherung.

Nachrangdarlehen: Das von uns empfohlene Investment

Nachrangdarlehen gehören bei Unternehmen zum Mezzanine-Kapital und sind Finanzinstrumente, die im Falle der Liquidation oder Insolvenz im Rang hinter andere Forderungen wie Lieferanten und Bankforderungen gegen das schuldende Unternehmen zurücktreten. Einige wenige Anbieter bieten dem Investor eine externe Absicherung seines Investments an, um die Produktsicherheit durch Stellung anderweitiger Sicherheiten zu erhöhen.

Risiken: Nachrangdarlehen sind nicht handelbar, auch einen Zweitmarkt gibt es für diese Produktgattung nicht. Der Anlagebetrag bleibt somit über die gesamte Laufzeit gebunden. Weiterhin fehlt es den meisten Angeboten an Nachrangdarlehen im Markt an einer nachhaltigen Absicherung der Anlegergelder. Damit besteht grundsätzlich ein Totalverlustrisiko. Darauf weisen wir deutlich hin.

Worauf sollten Sie bei einem mittelbaren Immobilien Investment achten?

Investoren, die mittelbar in Immobilien als alternatives Investment anlegen, sollten idealerweise folgende Punkte erfüllen:

Wenn Sie die genannten Punkte beachten, sinkt das Restrisiko eines alternativen Immobilien Investments deutlich.

Immobilien Investment – Kosten

Wie bei fast allen renditeträchtigeren Investitionen fallen auch bei einem Immobilien Investment Kosten an, die zu Lasten der Rendite gehen.

Einmalige Kosten bei Immobilien Investments

Zu den einmalig anfallenden Kosten gehören z.B. „Nebenkosten“, „Einrichtungsgebühren“, „Ausgabeaufschläge“ oder das sog. „Agio“.

Beim direkten Kauf einer Immobilie fallen erhebliche „Erwerbsnebenkosten“ an. In Nordrhein-Westfalen betragen diese aktuell ca. 12% des Kaufpreises (6,5% Grunderwerbsteuer, 3,57% Maklercourtage, ca. 1,5 bis 1,8% Notar und Grundbuch zuzüglich Kosten evtl. Gutachten und Sachverständiger, Finanzierungskosten etc.).

Bei einem mittelbaren Immobilien Investment entstehen je nach Produktgattung Kosten zwischen 0 bis 5% der Anlagesumme an. Bei den von uns sorgfältig geprüften und empfohlenen Anlagekonzepten betragen die einmaligen Kosten bei Neuanlage 2% der Anlagesumme. Die Wiederanlage ist sogar kostenlos!

Laufende Kosten von Immobilien Investments

Laufende Kosten sind regelmäßig (meist im Jahres-Rhythmus) wiederkehrende Gebühren wie Verwaltergebühren, Verwaltungsgebühren, Instandhaltungsrücklagen oder Management-Gebühren.

Beim direkten Kauf einer Immobilie fallen als laufende Kosten z.B. Gebühren für den Hausverwalter sowie „Instandhaltungsrücklagen“ an. Durchschnittlich kostet Sie ein Hausverwalter 0,25% des Kaufpreises pro Jahr. An Instandhaltungsrücklage werden im Schnitt ca. 2% des Kaufpreises p.a. einkalkuliert. Die jährlichen laufenden Kosten summieren sich somit auf ca. 2,25%.

Bei mittelbaren Immobilien Investments fallen häufig zwischen 0 – 1,5% der Anlagesumme bzw. des aktuellen Anlage-Volumens (Anlagesumme plus bisher erreichte Rendite) an. Bei den von uns sorgfältig geprüften und empfohlenen Anlagekonzepten entstehen keine laufenden Kosten!

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenBeratung zu einem mittelbaren Immobilien Investment

Wie bei allen alternativen Investments ist bei einem mittelbaren Immobilien Investment fachkundige unabhängige Beratung besonders wichtig, um sicherzustellen, dass diese Anlageform zu Ihrem Risikotyp und Ihrer Anlagesituation passt. Buchen Sie hier einen kostenlosen Beratungstermin.

Disclaimer: Keine Beratung oder Empfehlung!

Ausführungen und Unterlagen auf dieser Seite stellen keine Empfehlung, Beratung oder Aufforderung zum Abschluss eines Nachrangdarlehens dar. Eine solche Entscheidung sollte immer nur nach ausführlicher individueller fachkundiger Beratung unter Berücksichtigung aller Chancen und Risiken (u.a. Totalverlustrisiko), persönlicher finanzieller Verhältnisse, bestehender Kenntnisse und Erfahrungen, Anlagezielen und individueller Risikobereitschaft getroffen werden!

Wir fassen hier einige Eckdaten zum Investment C. zur besseren Übersicht zusammen. Gewisse Ungenauigkeiten sind dabei nicht zu vermeiden. Rechtsverbindlich sind immer nur die in Exposé und Zeichnunsschein von C. festgelegten Regelungen.