Die Frage, ob und wieviel Sie für Ihre Berufsunfähigkeitsrente Steuern und Sozialversicherungsbeiträge zahlen, ist bereits bei Abschluss einer Berufsunfähigkeitsversicherung eine wichtige Frage, damit Sie bei Eintritt einer Berufsunfähigkeit genügend Geld zum Leben und zum Sparen für die Altersvorsorge haben! Steuer und Sozialversicherungsbeiträge können die Rente empfindlich reduzieren! Sichern Sie deshalb Ihr Nettoeinkommen ab, siehe Höhe Berufsunfähigkeitsrente.

Warum es es wichtig, ob für eine Berufsunfähigkeitsrente Steuern zu zahlen sind?

Wenn Sie sich z.B. für eine Basisrente mit Berufsfähigkeitszusatzversicherung entscheiden, dann müssen Sie für die gewünschte Netto-Berufsunfähigkeitsrente (nach Steuern) zur Sicherung Ihres Lebensstandards eine deutlich höhere monatliche Brutto-Berufsunfähigkeitsrente (vor Steuern) absichern (Faustregel: ca. 20-25% mehr). Bei „falscher Konstruktion“ der Berufsunfähigkeitszusatzversicherung drohen weitere Probleme, siehe unten bei „Expertentipp“.

Unsere Kunden empfehlen unsere Beratung in über 3.900 Bewertungen. Machen Sie sich den Weg zur Lösung Ihres Anliegens nicht unnötig schwer.

Jetzt kostenlosen Online-Beratungstermin buchenWovon hängt ab, inwieweit ich für meine Berufsunfähigkeitsrente Steuern zahle?

Zunächst sind in Deutschland Einkünfte unterhalb eines Grundfreibetrags von 10.908 EUR (2023) zur Sicherung eines „Existenzminimums“ immer steuerfrei. Bei einer Berufsunfähigkeitsrente bis 909 EUR im Monat als einzigem Einkommen wären auf die Berufsunfähigkeitsrente Steuern daher nicht zu zahlen. Da eine solche Mini-BU jedoch mit der sog. „Grundsicherung“ verrechnet würde, ist eine so geringe BU Rente nie sinnvoll!

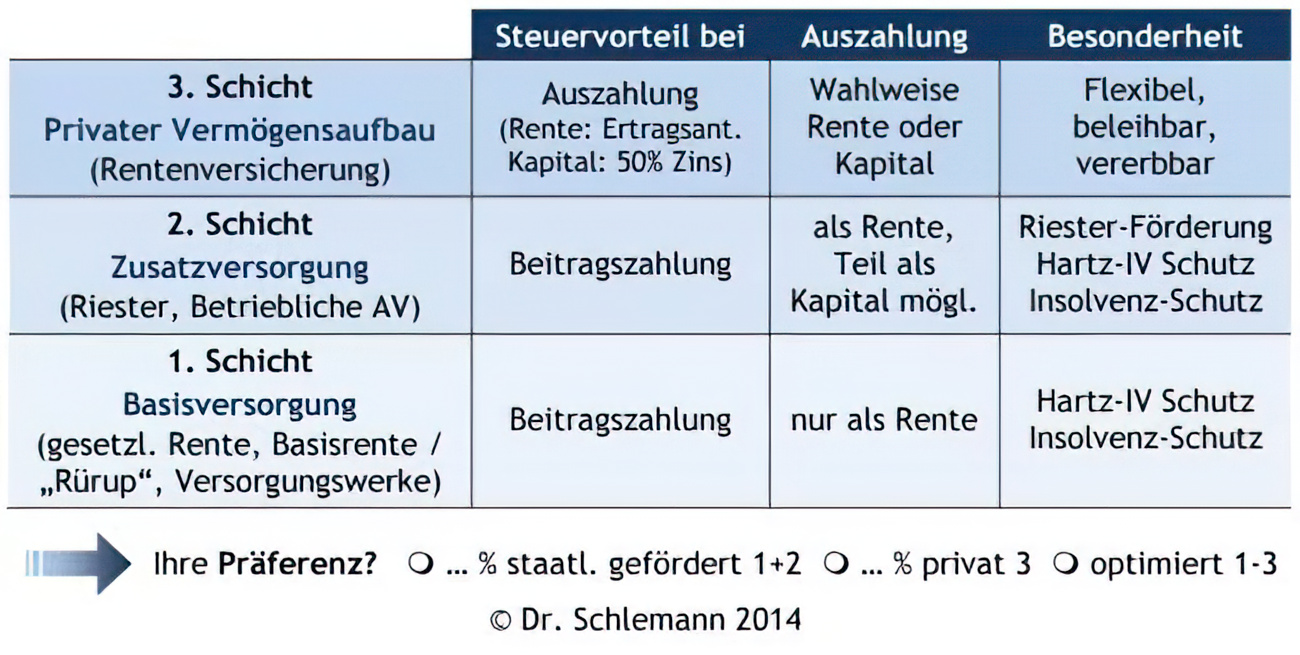

Einkünfte aus einer Berufsunfähigkeitsrente oberhalb des Grundfreibetrags sind als „sonstige Einkünfte“ nach § 22 Nr. 1 Satz 3 lit. a) EStG zu versteuern. Die Art der Besteuerung hängt davon ab, in welcher sog. „Schicht“ nach dem Alterseinkünftegesetz (AEG – siehe dazu unsere Seite Altersvorsorge) die BU-Rente abgeschlossen wurde. Details ergeben sich aus der ausführlichen Tabelle weiter unten auf dieser Seite.

Andere Steuern wie Mehrwertsteuer oder Versicherungssteuer sind auf Berufsunfähigkeitsrenten nicht zu zahlen.

Berufsunfähigkeit Steuern je nach „Schicht“

Hier wird beispielhaft pro Schicht erklärt, inwieweit auf eine Berufsunfähigkeitsrente Steuern zu zahlen sind bzw. die Beiträge bei der Steuer geltend gemacht werden können. Einige weitere rechtliche Details werden in der nachfolgenden Tabelle erklärt.

Basis-Berufsunfähigkeitsrente in Schicht 1

Bei einer Basis-Berufsunfähigkeitsrente, die mit einer Basisrente oder Rüruprente gekoppelt ist, können Sie in der Beitragszahlungsphase Ihre BU Beiträge ab 2023 zu 100% von der Steuer absetzen, siehe § 10 Abs. 1 Nr. 2 i.V.m. § 10 Abs. 3 EStG.

Zur steuerlichen Absetzbarkeit der Beiträge inkl. Beispielsrechnungen und Tools siehe ausführlich unsere Seite Basisrente und dort insbesondere Steuerliche Besonderheiten einer Basisrente mit BUZ.

Dafür müssen Sie im Leistungsfall in der Auszahlungsphase aber auf die Berufsunfähigkeitsrente Steuern zahlen. Bei Rentenbeginn 2023 sind gem. § 22 Nr. 1 Satz 3 lit. a) aa) EStG auf 83% der Rente bei Berufsunfähigkeit Steuern zu zahlen (mit dem persönlichen Steuersatz). Der zu versteuernde Anteil steigt bei späterem Rentenbeginn jährlich und beträgt 2024 84% und ab 2040 100%.

Berufsunfähigkeitszusatzversicherung ist ggf. steuerlich nicht absetzbar

Achtung – Expertentipp: nach einer Entscheidung des Finanzgerichts Münster vom 30.1.2018 (AZ 5 K 3324/16 E) ist eine Berufsunfähigkeitszusatzversicherung steuerlich NICHT absetzbar wenn entweder

Bei einigen der von uns überprüften Verträge von „Dreibuchstabenvertrieben“ bzw. Strukturvertrieben mit zeitlich verkürzten Berufsunfähigkeitsrenten drohen hier nachträglich erhebliche steuerliche Probleme!

Die Kombination einer Berufsunfähigkeitsrente mit einer sog. Basisrente oder Rüruprente ist nur sinnvoll (siehe Kombination von Berufsunfähigkeit und Altersvorsorge / Basisrente) wenn die Möglichkeit der Steuerersparnis einen besonders hohen Stellenwert hat.

Betriebliche Berufsunfähigkeitsrente in Schicht 2

Von einer betrieblichen Berufsunfähigkeitsrente, z.B. einer in eine Direktversicherung als Berufsunfähigkeitszusatzversicherung (BUZ) integrierte BU, wird generell eher abgeraten, siehe dazu auch Kombination von Berufsunfähigkeit und betrieblicher Altersvorsorge / BAV?.

In der Beitragszahlungsphase werden die Beiträge für eine solche BUZ aus dem Bruttoeinkommen gezahlt, sie sind damit steuer- und sozialversicherungsfrei.

Kehrseite der Medaille: in der Leistungsphase / Auszahlungsphase einer betrieblichen BU müssen gesetzlich Krankenversicherte die vollen Sozialversicherungsbeiträge für die gesetzliche Krankenversicherung i.H.v. 14,6% plus Zusatzbeitrag von max. 2,7% plus Pflegepflichtversicherung von max. 3,4% bezahlen. Zusätzlich sind auf die gesamte Berufsunfähigkeitsrente Steuern in voller Höhe zu bezahlen.

In Sonderfällen, in denen eine betriebliche Berufsunfähigkeitsrente ausnahmsweise die Kriterien einer Basisversorgung erfüllt (inkl. Zertifizierung!), gelten die obigen Ausführungen zu Schicht 1.

Private Berufsunfähigkeitsrente in Schicht 3

Beiträge zu einer privaten Berufsunfähigkeitsrente können gem. § 10 Abs. 1 Nr. 2 lit. b) bb) EStG in der Beitragszahlungsphase grundsätzlich als Sonderausgaben bzw. Vorsorgeaufwendungen steuerlich geltend gemacht werden. Voraussetzung dafür ist eine Versicherungs- und Leistungsdauer bis zum Endalter 67 („wenn der Vertrag nur die Zahlung einer monatlichen, auf das Leben des Steuerpflichtigen bezogenen lebenslangen Leibrente für einen Versicherungsfall vorsieht, der bis zur Vollendung des 67. Lebensjahres eingetreten ist“).

Eine Laufzeit der BU bis 67 wird ohnehin allgemein empfohlen, siehe Laufzeit. Für die steuerliche Absetzbarkeit gelten außerdem Höchstgrenzen i.H.v. 1.900 EUR p.a. für sozialversicherungspflichtige Arbeitnehmer und 2.400 EUR p.a. für Selbstständige und Freiberufler. Diese Obergrenzen werden häufig schon durch die Beiträge zur Krankenversicherung und Pflegeversicherung mehr als ausgeschöpft. Mit kluger Gestaltung (Stichwort „Vorauszahlung Krankenversicherungsbeiträge“) lassen sich aber ggf. doch steuerliche Vorteile für die Berufsunfähigkeitsbeiträge erreichen.

Auszahlungsphase in Schicht 3

In der Leistungsphase / Auszahlungsphase wird eine Berufsunfähigkeitsrente in der privaten 3. Schicht als „abgekürzte Leibrente“ behandelt. Damit ist gem. § 22 Nr. 1 Satz 3 lit. a) bb) EStG i.V.m. § 55 Abs. 2 EStDV nur der sog. „Ertragsanteil“ zu versteuern, dessen Höhe von der möglichen Rentendauer bei Beginn der Zahlung der BU Rente abhängt (siehe dazu die Tabelle unten auf dieser Seite). Dies gilt laut BFH (Beschluss v. 27.9.2011, X B 241/10, Rz. 12) auch wenn bei einer BU nichts „gespart“ wird, der Ertrag einer Berufsunfähigkeitsversicherung ist die bis zum Endalter gezahlte Berufsunfähigkeitsrente.

Ein Beispiel: wird ein 37-Jähriger berufsunfähig und hat seine Berufsunfähigkeitsrente korrekt bis 67 versichert (siehe Laufzeit), dann muss er bei einer möglichen Laufzeit von 30 Jahren nur auf 30% der Berufsunfähigkeitsrente Steuern zahlen. Je später die Berufsunfähigkeit eintritt, desto geringer fällt der zu versteuernde Anteil aus. Von einer Berufsunfähigkeitsrente von 2.000 EUR p.m. wären in diesem Fall also nur 600 EUR zu versteuern. Davon wird jedoch noch der Grundfreibetrag von monatlich umgerechnet 909 EUR abgezogen, so dass auf diese private Berufsunfähigkeitsrente Steuern nicht zu zahlen sind – sie ist steuerfrei!

Einmalzahlung aus einer Berufsunfähigkeitsversicherung

Wenn Sie aus einer ungeförderten Berufsunfähigkeitsversicherung eine einmalige Abfindungszahlung erhalten (z.B. per Vergleich mit der Versicherung), ist diese Kapitalabfindung auch aus Sicht der Finanzverwaltung (z.B. Finanzministerium SH v. 26.11.2019, VI 303-S 2255-212; Einkommensteuer-Kurzinformation Nr. 2019/23) i.d.R. steuerfrei, da sie unter keine der im EStG aufgeführten Einkunftsarten fällt. In einer solchen Einmalzahlung ist weder ein „Ertragsanteil“ i.S.v. § 22 Nr. 1 Satz 3 lit. a) bb) EStG enthalten noch stellt diese Zahlung eine Entschädigungsleistung i.S.v. § 34 EStG dar. Besprechen Sie mit Ihrem Steuerberater, ob steuerliche Vorteile und die direkte Verfügbarkeit in einer Summe ggf. Zugeständnisse bei Höhe und Dauer der Berufsunfähigkeitsrente (als Rente normalerweise bis Endalter 67) aufwiegen.

Vergleich Berufsunfähigkeitsrente Steuern Private BU vs. Basis-BUZ

Nachfolgend zunächst ein beispielhafter Vergleich der Versteuerung einer privaten Berufsunfähigkeitsversicherung (i.d.R. als selbstständige BU – SBU) mit einer Berufsunfähigkeitszusatzversicherung, die mit einer Basisrente gekoppelt ist (Basis-BUZ) mit den steuerlichen Rahmenbedingungen des Jahres 2023.

Als Faustregel sollten Sie bei einer Basisrenten-Berufsunfähigkeitszusatzversicherung bei höheren Einkommen mindestens 15-25% mehr BU Rente absichern, als bei einer privaten selbstständigen Berufsunfähigkeitsversicherung, um netto nach Steuern ca. die gleiche Rente zu erhalten. Dafür können Sie bei einer Basis-BUZ die Beiträge jedoch zum größten Teil steuerlich geltend machen, s.o.

Hinweis: Die Darstellung ist stark vereinfacht und berücksichtigt nicht alle steuerliche relevanten Umstände wie z.B. den Abzug von Sonderausgaben, Vorsorgeaufwendungen, außergewöhnlichen Belastungen, Kinderfreibeträgen etc. Insbesondere der Abzug von Krankenversicherungsbeiträgen führt dazu, dass Berufsunfähigkeitsrenten in Schicht 3 häufig vollständig steuerfrei sind. Bei Berufsunfähigkeitsrenten in Schicht 1 gilt die Versteuerung von X% der BU Rente (2023: 83%) nur für die anfängliche BU-Rente, spätere Erhöhungen aus Überschüssen oder Leistungsdynamiken sind (wie in der gesetzlichen Rentenversicherung) voll zu versteuern. Für verbindliche Zahlen sollten Sie sich an Ihren Steuerberater wenden.

Vergleich SBU vs. BUZ 2023

Im Jahr 2023 fällt der Vergleich der Nettoleistungen einer Berufsunfähigkeitsrente in der Basisschicht (BUZ) vs. private Schicht (SBU) aus wie folgt:

Krankenversicherung und Berufsunfähigkeitsrente Steuern

Siehe dazu ausführlich unsere Seite Muss ich von meiner Berufsunfähigkeitsrente Krankenversicherungsbeitrag zahlen?

Für die Frage, wie viel beim Bezug einer Berufsunfähigkeitsrente am Ende zum Leben übrig bleibt ist auch die Art der Krankenversicherung relevant.

Privat Krankenversicherte zahlen auch bei Berufsunfähigkeit weiterhin den gleichen Beitrag. Nur der Beitrag für das Krankentagegeld entfällt, dieses sollte dann aber i.d.R. gegen einen reduzierten Beitrag (30-40%) als Anwartschaft fortgeführt werden.

Bei gesetzlich Krankenversicherten hängt die Zahlung von Krankenkassenbeiträgen davon ab, ob sie als freiwilliges Mitglied oder als Pflichtmitglied der gesetzlichen Krankenversicherung eingestuft werden und von der Schicht, aus der die BU-Zahlung erfolgt. Pflichtversicherte zahlen auf eine private SBU und auf eine Basis-BUZ keine Beiträge (keine Einkünfte i.S.v. § 237 S. 1 SGB V), während bei freiwillig gesetzlich Versicherten sowohl private BU-Rente als auch Basis-BUZ i.d.R. gem. § 240 SGB V beitragspflichtig sind (siehe dazu auch Katalog von Einnahmen und deren beitragsrechtliche Bewertung nach § 240 SGB V des GKV-Spitzenverbands). Eine betriebliche Berufsunfähigkeitsrente oder eine von einem Versorgungswerk gezahlte Berufsunfähigkeitsrente (siehe Berufsunfähigkeitsrente vom Versorgungswerk) sind gem. § 237 S. 1 Nr. 2 SGB V immer beitragspflichtig.

Siehe dazu auch das hier verlinkte Urteil des Bundessozialgerichts B 12 KR 2/16 R vom 10.10.2017 (ergangen zum Presseversorgungswerk, beschreibt aber auch die allgemeinen Prinzipien).

Besonderheiten Beitragsbemessung

Wenn Sie vor BU Eintritt gesetzlich pflichtversichert waren und bei BU nur eine private Berufsunfähigkeitsrente und keine staatliche Erwerbsminderungsrente beziehen, werden Sie als BU Rentner zu einem freiwillig versicherten GKV Mitglied. Die Beitragsbemessung erfolgt dann nach den gleichen Kriterien wie bei allen freiwillig GKV Versicherten. Das heißt z.B. wenn Ihr Ehegatte PKV versichert ist, wird Ihnen auch dessen halbes Einkommen zugerechnet. So musste eine bei uns anfragende Apothekerin, die seit 30.9.2016 komplett berufsunfähig ist, von den ca. 1.500 EUR Berufsunfähigkeitsrente vom Versorgungswerk insgesamt rund 770 EUR an die GKV abführen!

Fazit: Berücksichtigen Sie beim Abschluss einer Berufsunfähigkeitsversicherung auch die später zu zahlenden Krankenversicherungsbeiträge! Ein weiterer Grund, weshalb regelmäßig das Nettoeinkommen abgesichert werden sollte.

Tabelle zu Berufsunfähigkeitsrente Steuern

In dieser Tabelle werden einige weitere rechtliche Details zu Berufsunfähigkeitsrente Steuern mit den entsprechenden Fundstellen / Paragraphen erklärt.

| Besteuerung von Rentenleistungen wegen Berufsunfähigkeit (BU) bzw. Erwerbsminderung | ||||

| Schicht | Art der Versicherung | Besteuerung | ||

| 1. Schicht | • Gesetzliche Rentenversicherung • Basisrente oder Rürup-Rente (§ 10 Abs. 1 Nr. 2 b EStG) | Zu versteuern mit dem sog. „Besteuerungsanteil“ abhängig von dem Jahr, in dem die Erwerbsminderungsrente bzw. Berufsunfähigkeitsrente beginnt, d.h. in 2023 83 % bis 2040 steigend auf 100 % (§ 22 Nr. 1 S. 3 a aa EStG) | ||

| 2. Schicht | • Riester-Rente (§ 10a Abs. 1 EStG) | Volle Besteuerung, soweit die Berufsunfähigkeitsrente auf geförderten Beiträgen beruht (§ 22 Nr. 5 S. 1 EStG) | ||

| Ertragsanteilbesteuerung, soweit die Berufsunfähigkeitsrente auf nicht geförderten Beiträgen beruht. Der Ertragsanteil bestimmt sich nach der voraussichtlichen Rentenbezugszeit (§ 22 Nr. 5 S. 2 a i.V.m. § 22 Nr. 1 Satz 3 a bb S. 5 EStG i.V.m. § 55 Abs. 2 EStDV) | ||||

| Betriebliche Altersversorgung (BAV): • Direktversicherung nach § 3 Nr. 63 EStG | Volle Besteuerung, soweit die Berufsunfähigkeitsrente auf geförderten Beiträgen beruht (§ 22 Nr. 5 S. 1 EStG) | |||

| Ertragsanteilbesteuerung, soweit die Berufsunfähigkeitsrente auf nicht geförderten Beiträgen beruht. Der Ertragsanteil bestimmt sich nach der voraussichtlichen Rentenbezugszeit (§ 22 Nr. 5 S. 2 a i.V.m. § 22 Nr. 1 S. 3 a bb S. 5 EStG i.V.m. § 55 Abs. 2 EStDV) | ||||

| Besteuerungsanteil (vgl. 1. Schicht), soweit die Berufsunfähigkeitsrente auf nicht geförderten Beiträgen beruht und die Voraussetzungen der Basisversorgung vorliegen (§ 22 Nr. 5 S. 2 a i.V.m. § 22 Nr. 1 S. 3 a aa EStG) | ||||

| BAV: • Direktversicherung nach § 40b EStG a.F | Zu versteuern ist der sog. „Ertragsanteil„, der sich nach der voraussichtlichen Rentenbezugszeit bestimmt. Dies gilt auch bei regulärer Lohnversteuerung (z.B. Eigenbeiträge) und privater Fortführung (§ 22 Nr. 5 S. 2 a i.V.m. § 22 Nr. 1 S. 3 a bb S. 5 EStG i.V.m. § 55 Abs. 2 EStDV) | |||

| BAV: • Direktversicherung nach § 10a Abs. 1 EStG | Wie bei Riester-Rente | |||

| BAV: • Pensionskasse | Wie bei Direktversicherung | |||

| BAV: • Pensionsfonds nach § 3 Nr. 63 EStG | Wie bei Direktversicherung nach § 3 Nr. 63 EStG bzw. § 10a EStG | |||

| BAV: • Pensionsfonds nach § 3 Nr. 66 EStG (Übertragung aus Direktzusagen oder U-Kassen) | Volle Besteuerung unter Anwendung des Werbungskostenpauschbetrages (§ 9a S. 1 Nr. 1 b EStG) und des Versorgungsfreibetrages einschließlich Zuschlag (§ 19 Abs. 2 EStG), wenn die Berufsunfähigkeitsrente bereits vor der Übertragung gewährt wird (§ 22 Nr. 5 S. 1 i.V.m. § 52 Abs. 34c EStG) | |||

| BAV: • Direktzusage, Unterstützungskasse | Volle Besteuerung als Einkünfte aus nichtselbständiger Arbeit (§ 19 Abs. 2 EStG) | |||

| 3. Schicht | • Private Versicherung als Selbstständige BU (SBU) / Berufsunfähigkeitszusatzversicherung / BUZ) | Zu versteuern ist der sog. „Ertragsanteil„, der sich nach der voraussichtlichen Rentenbezugszeit bestimmt (§ 22 Nr. 1 S. 3 a bb S. 5 EStG i.V.m. § 55 Abs. 2EStDV) | ||

Tabelle „Ertragsanteilbesteuerung“ für Berufsunfähigkeitsrente Steuern

Bei der sog. „Ertragsanteilbesteuerung“ zahlen Sie für eine Berufsunfähigkeitsrente als abgekürzte Leibrente Steuern nach folgendem Schema

| maximale Laufzeit der Rente ab Beginn Berufsunfähigkeit | Ertragsanteil in % |

| 5 | 7 |

| 10 | 13 |

| 15 | 17 |

| 20 | 21 |

| 25 | 26 |

| 30 | 30 |

Zur Zahlung von Krankenversicherungsbeiträgen bei Berufsunfähigkeit siehe unsere Seite Muss ich von meiner Berufsunfähigkeitsrente Krankenversicherungsbeitrag zahlen? und zur generellen Notwendigkeit der Absicherung des Einkommens gegen Berufsunfähigkeit unsere Seiten Berufsunfähigkeit und Berufsunfähigkeitsrisiko.

Fazit zu Berufsunfähigkeitsrente und Steuern

Achten Sie beim Abschluss Ihrer Berufsunfähigkeitsversicherung auf die steuerlichen Details! Suchen Sie sich dazu einen Finanzberater, der diesen Aspekt sachkundig berücksichtigt.

Hinweis: Wir verstehen etwas von Steuern, bieten jedoch keine Steuerberatung an. Fragen Sie dazu bitte Ihren Steuerberater. Sollten Sie noch keinen haben, empfehlen wir Ihnen gerne einen.